รวมคำศัพท์สำคัญที่นักเทรดมือใหม่ต้องรู้ ก่อนก้าวเข้าสู่โลกแห่งการลงทุน

ในโลกของการเทรด ไม่ว่าจะเป็นตลาด Forex, หุ้น, คริปโตเคอร์เรนซี หรือสินค้าโภคภัณฑ์ การทำความเข้าใจคำศัพท์พื้นฐานถือเป็นกุญแจสำคัญสู่ความสำเร็จ การเรียนรู้ภาษาของการลงทุนจะช่วยให้คุณสามารถวิเคราะห์ตลาด, สร้างกลยุทธ์ และบริหารความเสี่ยงได้อย่างมีประสิทธิภาพ สำหรับ นักเทรดมือใหม่ การเริ่มต้นด้วยการทำความคุ้นเคยกับ คำศัพท์การเทรด ที่จำเป็นจะช่วยลดความสับสนและเพิ่มความมั่นใจในการตัดสินใจ บทความนี้ได้รวบรวมคำศัพท์สำคัญที่คุณต้องรู้ก่อนเริ่ม เทรด เพื่อปูพื้นฐานที่แข็งแกร่งสำหรับการเดินทางในเส้นทางนักลงทุน

คำศัพท์พื้นฐานสำหรับการวิเคราะห์กราฟและราคา

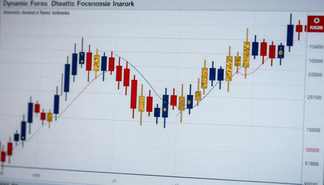

1. กราฟแท่งเทียน (Candlestick Chart)

กราฟแท่งเทียนเป็นรูปแบบการแสดงราคาที่ได้รับความนิยมสูงสุดในการ วิเคราะห์ทางเทคนิค เนื่องจากให้ข้อมูลที่ครบถ้วนและเข้าใจง่ายในแท่งเดียว

- คืออะไร: กราฟแท่งเทียนประกอบด้วย “ตัวเทียน” (Body) และ “ไส้เทียน” (Wick หรือ Shadow) หรือบางครั้งเรียกว่า “หางเทียน” โดยสีของตัวเทียนจะบ่งบอกถึงทิศทางราคา เช่น แท่งสีเขียว (หรือสีขาว) มักจะแสดงถึงราคาที่สูงขึ้น (ราคาปิดสูงกว่าราคาเปิด) ในขณะที่แท่งสีแดง (หรือสีดำ) แสดงถึงราคาที่ลดลง (ราคาปิดต่ำกว่าราคาเปิด)

- ข้อมูลที่แสดง: ในแต่ละแท่งเทียน จะแสดงข้อมูลราคา 4 จุดสำคัญภายในกรอบเวลาที่กำหนด ได้แก่:

- ราคาเปิด (Open Price): ราคาแรกที่มีการซื้อขาย ณ จุดเริ่มต้นของกรอบเวลานั้นๆ

- ราคาสูงสุด (High Price): ราคาสูงสุดที่เกิดขึ้นภายในกรอบเวลานั้น

- ราคาต่ำสุด (Low Price): ราคาต่ำสุดที่เกิดขึ้นภายในกรอบเวลานั้น

- ราคาปิด (Close Price): ราคาสุดท้ายที่มีการซื้อขาย ณ จุดสิ้นสุดของกรอบเวลานั้น

- ทำไมถึงได้รับความนิยม: นักลงทุนนิยมใช้กราฟแท่งเทียนเพราะสามารถสะท้อนอารมณ์ตลาดและรูปแบบการเคลื่อนไหวของราคาได้อย่างชัดเจน การรวมข้อมูลราคา 4 จุดไว้ในแท่งเดียวทำให้สามารถ อ่านกราฟแท่งเทียน และคาดการณ์แนวโน้มในอนาคตได้ง่ายขึ้น มี รูปแบบแท่งเทียน มากมายที่บ่งบอกสัญญาณกลับตัวหรือไปต่อของราคา เช่น Doji, Hammer, Engulfing เป็นต้น ซึ่งแต่ละรูปแบบก็มีนัยยะทางจิตวิทยาที่แตกต่างกันออกไป

- เคล็ดลับ: การทำความเข้าใจความหมายของแต่ละรูปแบบแท่งเทียนเป็นสิ่งสำคัญ การใช้หลายๆ แท่งเทียนประกอบกันจะช่วยให้การวิเคราะห์มีความแม่นยำมากยิ่งขึ้น และควรใช้ร่วมกับ การวิเคราะห์ Timeframe ที่แตกต่างกัน

2. แนวรับ (Support) และ แนวต้าน (Resistance)

แนวรับและแนวต้านเป็นเครื่องมือพื้นฐานแต่ทรงพลังในการ วิเคราะห์ทางเทคนิค ที่ช่วยในการระบุจุดกลับตัวของราคา.

2.1 แนวรับ (Support)

- คืออะไร: แนวรับคือระดับราคาที่เชื่อกันว่าราคาจะไม่ลดลงไปต่ำกว่านั้นง่ายๆ เปรียบเสมือน “พื้น” ที่คอยพยุงราคาไม่ให้ตกลงไปอีก เมื่อราคาเคลื่อนตัวลงมาใกล้แนวรับ มักจะมีแรงซื้อเข้ามาผลักดันราคาให้สูงขึ้น

- ทำไมถึงสำคัญ: การระบุแนวรับที่ชัดเจนช่วยให้นักเทรดสามารถหาจุดเข้าซื้อ (Buy Entry) ที่มีศักยภาพ และยังเป็นจุดอ้างอิงในการ ตั้ง Stop Loss (SL) เพื่อจำกัดความเสี่ยงในกรณีที่ราคาหลุดแนวรับ

- วิธีการระบุ: นักเทรดมักจะลากเส้นตรงเชื่อมจุดต่ำสุดที่ราคาเคยกลับตัวขึ้นไปหลายๆ ครั้ง ยิ่งราคาสัมผัสแนวรับหลายครั้งและกลับตัวขึ้นไปได้ ก็ยิ่งบ่งบอกถึงความแข็งแกร่งของแนวรับนั้น

- เคล็ดลับ: แนวรับที่แข็งแกร่งมักจะเป็นจุดที่ราคาเคยใช้เวลาอยู่ค่อนข้างนาน หรือเป็นระดับราคาที่มีการซื้อขายกันหนาแน่นในอดีต นอกจากนี้ เมื่อราคาเคลื่อนที่ทะลุแนวรับลงไปได้ แนวรับนั้นมักจะเปลี่ยนบทบาทกลายเป็นแนวต้านในอนาคต (Support becomes Resistance)

2.2 แนวต้าน (Resistance)

- คืออะไร: แนวต้านคือระดับราคาที่เชื่อกันว่าราคาจะไม่สามารถทะลุขึ้นไปได้ง่ายๆ เปรียบเสมือน “เพดาน” ที่คอยกดดันราคาไม่ให้สูงขึ้นไปอีก เมื่อราคาเคลื่อนตัวขึ้นมาใกล้แนวต้าน มักจะมีแรงขายเข้ามาผลักดันราคาให้ลดลง

- ทำไมถึงสำคัญ: การระบุแนวต้านที่ชัดเจนช่วยให้นักเทรดสามารถหาจุดทำกำไร (Take Profit) ที่เหมาะสม และยังเป็นจุดอ้างอิงในการตั้ง Stop Loss สำหรับสถานะ Short (ขาย) หรือในการวางแผนการเทรด

- วิธีการระบุ: คล้ายกับแนวรับ นักเทรดจะลากเส้นตรงเชื่อมจุดสูงสุดที่ราคาเคยกลับตัวลงมาหลายๆ ครั้ง ยิ่งราคาสัมผัสแนวต้านหลายครั้งและกลับตัวลงมาได้ ก็ยิ่งบ่งบอกถึงความแข็งแกร่งของแนวต้านนั้น

- เคล็ดลับ: แนวต้านที่แข็งแกร่งก็เช่นเดียวกับแนวรับ คือมักจะเป็นจุดที่ราคาเคยสร้างฐานหรือเป็นโซนที่มีปริมาณการซื้อขายสูงในอดีต และเมื่อราคาเคลื่อนที่ทะลุแนวต้านขึ้นไปได้ แนวต้านนั้นมักจะเปลี่ยนบทบาทกลายเป็นแนวรับในอนาคต (Resistance becomes Support)

3. Timeframe (TF)

Timeframe หรือ กรอบเวลา คือช่วงเวลาที่กำหนดให้กราฟราคาแสดงข้อมูลการซื้อขายในแต่ละแท่งเทียนหรือแต่ละจุดของกราฟ.

- คืออะไร: Timeframe มีให้เลือกหลากหลายตั้งแต่ 1 นาที (M1), 5 นาที (M5), 15 นาที (M15), 30 นาที (M30), 1 ชั่วโมง (H1), 4 ชั่วโมง (H4), 1 วัน (D1), 1 สัปดาห์ (W1) ไปจนถึง 1 เดือน (MN)

- ทำไมถึงสำคัญ: การเลือก Timeframe มีผลโดยตรงต่อสไตล์การเทรดและกลยุทธ์ที่ใช้:

- Timeframe สั้น (เช่น M1, M5): เหมาะสำหรับนักเทรดแบบ Scalping หรือ Day Trade ที่ต้องการทำกำไรจากความผันผวนของราคาในระยะสั้น แต่ก็มาพร้อมกับความเสี่ยงที่สูงกว่า

- Timeframe ปานกลาง (เช่น H1, H4): เหมาะสำหรับ Day Trade หรือ Swing Trade ที่ต้องการถือครองสถานะนานขึ้นเล็กน้อย เพื่อจับการเคลื่อนไหวของราคาที่ใหญ่ขึ้น

- Timeframe ยาว (เช่น D1, W1, MN): เหมาะสำหรับ Swing Trade หรือนักลงทุนระยะยาวที่ต้องการวิเคราะห์แนวโน้มใหญ่ของตลาดและลดผลกระทบจากความผันผวนระยะสั้น

การเลือก Timeframe ที่ไม่เหมาะสมกับสไตล์การเทรดและความอดทนของคุณอาจนำไปสู่ความเครียดและผลลัพธ์ที่ไม่พึงประสงค์

- การใช้งาน:

- เลือกให้เหมาะสมกับสไตล์การเทรด: หากคุณชอบการเทรดเร็ว ปิดไว ควรเลือก Timeframe สั้น แต่ถ้าคุณต้องการวิเคราะห์ภาพรวมและไม่ต้องการเฝ้าจอตลอดเวลา Timeframe ยาวจะเหมาะสมกว่า

- Multi-Timeframe Analysis: นักเทรดมืออาชีพมักใช้ การวิเคราะห์หลาย Timeframe ร่วมกัน เช่น ใช้ Timeframe ใหญ่ (D1, H4) เพื่อหาแนวโน้มหลักและแนวรับ-แนวต้านสำคัญ จากนั้นจึงใช้ Timeframe เล็ก (H1, M30) เพื่อหารายละเอียดและจุดเข้าซื้อขายที่แม่นยำ

- เคล็ดลับ: ไม่ว่าคุณจะเลือก Timeframe ใด ควรยึดมั่นในแผนการเทรดและวินัย การเปลี่ยน Timeframe บ่อยๆ โดยไม่มีหลักการอาจทำให้การวิเคราะห์ผิดพลาดได้

4. Breakout (เบรคเอ้าท์)

Breakout คือจังหวะที่ราคาเคลื่อนไหวทะลุผ่านกรอบแนวโน้มสำคัญ เช่น แนวรับหรือแนวต้าน.

- คืออะไร: เมื่อราคาที่เคยวิ่งอยู่ในกรอบแคบๆ หรือชนแนวรับ/แนวต้านเดิมซ้ำๆ แล้วไม่สามารถผ่านไปได้ จู่ๆ ก็มีการเคลื่อนไหวที่รุนแรงและทะลุผ่านระดับเหล่านั้นไปได้ นี่คือปรากฏการณ์ Breakout

- ทำไมถึงสำคัญ: Breakout เป็นสัญญาณสำคัญที่บ่งบอกถึงการเปลี่ยนแปลงของแนวโน้มราคา นักเทรดหลายคนใช้จังหวะ Breakout เป็นจุดเข้าซื้อขาย เนื่องจากเป็นช่วงที่ราคาอาจมีการเคลื่อนไหวไปในทิศทางใหม่ด้วยโมเมนตัมที่สูง ทำให้มีโอกาสทำกำไรได้มาก

- อย่างไร: การ Breakout สามารถเกิดขึ้นได้ทั้งการทะลุแนวต้านขึ้นไป (Bullish Breakout) ซึ่งบ่งบอกถึงแนวโน้มขาขึ้นที่แข็งแกร่ง หรือการทะลุแนวรับลงมา (Bearish Breakout) ซึ่งบ่งบอกถึงแนวโน้มขาลงที่ชัดเจน

- เคล็ดลับและกฎ:

- ยืนยันด้วย Volume: การ Breakout ที่มี Volume (ปริมาณการซื้อขาย) สูงร่วมด้วย จะยิ่งเพิ่มความน่าเชื่อถือว่าเป็นการ Breakout จริง ไม่ใช่สัญญาณหลอก (False Breakout)

- รอการยืนยัน: ไม่ควรเข้าเทรดทันทีที่เห็นราคา Breakout ควร รอให้ราคายืนเหนือหรือต่ำกว่าแนวที่ทะลุไป ได้สักระยะ หรือรอให้เกิดการ Retest (ราคาย้อนกลับมาทดสอบแนวที่ Breakout ไป แล้วไม่สามารถทะลุกลับไปได้) เพื่อยืนยันความแข็งแกร่งของแนวโน้มใหม่

- ระวัง False Breakout: บางครั้งราคาอาจ Breakout ไปเพียงชั่วครู่แล้วกลับเข้ามาในกรอบเดิม ทำให้เกิดการขาดทุนได้ การตั้ง Stop Loss จึงเป็นสิ่งจำเป็น

- ผลลัพธ์เป็นยังไง: หากการ Breakout เป็นของจริงและได้รับการยืนยัน นักเทรดจะมีโอกาสทำกำไรได้มากจากการจับแนวโน้มใหม่ แต่หากเป็น False Breakout หรือไม่มีการบริหารความเสี่ยงที่ดี อาจนำไปสู่การขาดทุนได้

5. Indicator (อินดิเคเตอร์)

Indicator หรือ ตัวชี้วัดทางเทคนิค คือเครื่องมือที่ช่วยให้นักเทรดสามารถวิเคราะห์ทิศทางและแนวโน้มของราคาได้อย่างเป็นระบบ.

- คืออะไร: อินดิเคเตอร์เกิดจากการนำข้อมูลราคาและ/หรือปริมาณการซื้อขายในอดีต มาคำนวณด้วยสูตรทางคณิตศาสตร์ เพื่อสร้างเป็นเส้นกราฟหรือสัญญาณต่างๆ ที่แสดงอยู่บนกราฟราคาหรือแยกต่างหาก

- ทำไมถึงสำคัญ: อินดิเคเตอร์ช่วยให้นักเทรด:

- ยืนยันแนวโน้ม: อินดิเคเตอร์บางตัว เช่น Moving Average (MA) ช่วยยืนยันแนวโน้มหลักของตลาด

- ระบุจุดกลับตัว: อินดิเคเตอร์ประเภท Oscillators เช่น RSI (Relative Strength Index) หรือ Stochastic Oscillator ช่วยบ่งชี้สภาวะ Overbought (ซื้อมากเกินไป) หรือ Oversold (ขายมากเกินไป) ซึ่งอาจเป็นสัญญาณของการกลับตัว

- สร้างสัญญาณซื้อขาย: การตัดกันของเส้นค่าเฉลี่ย หรือสัญญาณ Divergence ของอินดิเคเตอร์ สามารถใช้เป็นจุดเข้าหรือออกจากการเทรดได้

- ประเภทของ Indicator ยอดนิยม:

- Trend-Following Indicators: เน้นการติดตามแนวโน้ม เช่น Moving Average (MA)

- Oscillators: เน้นการระบุสภาวะ Overbought/Oversold และจุดกลับตัว เช่น Relative Strength Index (RSI), Stochastic Oscillator, Moving Average Convergence Divergence (MACD)

- Volume Indicators: วิเคราะห์ปริมาณการซื้อขาย

- เคล็ดลับ:

- ไม่ใช้อินดิเคเตอร์มากเกินไป: การใช้อินดิเคเตอร์หลายตัวพร้อมกันบนกราฟเดียวอาจทำให้กราฟดูยุ่งเหยิงและเกิดสัญญาณขัดแย้งกัน ควรเลือกใช้เพียง 1-3 ตัวที่เข้าใจและเข้ากับกลยุทธ์ของคุณ

- ใช้ร่วมกับการวิเคราะห์ Price Action: อินดิเคเตอร์เป็นเพียงเครื่องมือช่วย ควรใช้ร่วมกับ การวิเคราะห์ Price Action (การเคลื่อนไหวของราคาโดยตรง) และโครงสร้างตลาด

- ทำความเข้าใจข้อจำกัด: อินดิเคเตอร์ส่วนใหญ่เป็น Lagging Indicator (สัญญาณมาหลังราคา) ซึ่งอาจทำให้เกิดสัญญาณซื้อขายช้ากว่าความเป็นจริง

- ผลลัพธ์เป็นยังไง: การใช้อินดิเคเตอร์อย่างถูกวิธีจะช่วยเพิ่มความแม่นยำในการวิเคราะห์และตัดสินใจซื้อขาย ลดการเทรดตามอารมณ์ และเป็นส่วนสำคัญของระบบเทรดที่มีประสิทธิภาพ

คำศัพท์เกี่ยวกับการบริหารความเสี่ยงและกลยุทธ์การเทรด

6. Stop Loss (SL)

Stop Loss (SL) หรือ จุดหยุดการขาดทุน คือคำสั่งที่นักเทรดกำหนดไว้ล่วงหน้าเพื่อปิดสถานะการซื้อขายโดยอัตโนมัติเมื่อราคาเคลื่อนที่สวนทางกับที่คาดการณ์ไว้จนถึงระดับที่กำหนด.

- คืออะไร: Stop Loss คือกลไกป้องกันเงินทุนของคุณจากการขาดทุนที่มากเกินไป เป็นเหมือน “ประกัน” ที่จำกัดความเสียหายสูงสุดที่คุณยอมรับได้ในการเทรดแต่ละครั้ง

- ทำไมถึงสำคัญ: การตั้ง Stop Loss เป็นกฎเหล็กที่ นักเทรดมืออาชีพทุกคนต้องทำ เพื่อ:

- ปกป้องเงินทุน: ป้องกันไม่ให้พอร์ตการลงทุนของคุณเสียหายอย่างรุนแรงจากการเคลื่อนไหวของราคาที่ไม่คาดคิด

- บริหารความเสี่ยง: ช่วยให้คุณสามารถคำนวณความเสี่ยงที่ยอมรับได้ในแต่ละการเทรด ซึ่งเป็นส่วนสำคัญของ การบริหารความเสี่ยง โดยรวม

- ควบคุมอารมณ์: การมี Stop Loss ทำให้คุณไม่ต้องตัดสินใจภายใต้อารมณ์ตื่นตระหนกเมื่อราคาเคลื่อนที่สวนทาง เพราะระบบจะจัดการให้โดยอัตโนมัติ

- วิธีการตั้ง Stop Loss:

- อ้างอิงจากแนวรับ/แนวต้าน: ตั้ง Stop Loss ไว้ต่ำกว่าแนวรับเล็กน้อยสำหรับการซื้อ (Long) หรือสูงกว่าแนวต้านเล็กน้อยสำหรับการขาย (Short)

- อ้างอิงจาก ATR (Average True Range): ใช้ค่าความผันผวนของราคาเพื่อกำหนดระยะห่างของ Stop Loss

- อ้างอิงจากเปอร์เซ็นต์ของเงินทุน: กำหนดเปอร์เซ็นต์การขาดทุนสูงสุดที่ยอมรับได้ต่อการเทรด เช่น ไม่เกิน 1-2% ของเงินทุนทั้งหมด

- Trailing Stop: เป็นการเลื่อน Stop Loss ตามราคาเมื่อราคาวิ่งไปในทิศทางที่ต้องการ ทำให้สามารถล็อกกำไรและลดความเสี่ยงได้

- กฎสำคัญ:

- ตั้ง Stop Loss เสมอ: ไม่ว่าจะมั่นใจในสัญญาณเทรดแค่ไหน ก็ต้องตั้ง Stop Loss

- ห้ามเลื่อน Stop Loss ให้ห่างออกไป: เมื่อตั้งแล้ว ห้ามเลื่อนให้ห่างจากจุดเข้า เพื่อหลีกเลี่ยงการขาดทุนที่มากขึ้น

- ผลลัพธ์: การใช้ Stop Loss อย่างมีวินัยช่วยให้คุณรอดในตลาดได้ในระยะยาว แม้จะมีการขาดทุนเกิดขึ้นบ้าง แต่จะเป็นการขาดทุนที่ควบคุมได้

7. Take Profit (TP)

Take Profit (TP) หรือ จุดทำกำไร คือคำสั่งที่นักเทรดกำหนดไว้ล่วงหน้าเพื่อปิดสถานะการซื้อขายโดยอัตโนมัติเมื่อราคาเคลื่อนที่ไปถึงระดับกำไรที่ต้องการ.

- คืออะไร: Take Profit คือการกำหนดเป้าหมายกำไรในแต่ละการเทรด เพื่อให้คุณสามารถล็อกกำไรได้ตามที่วางแผนไว้ และป้องกันไม่ให้กำไรที่มีอยู่หายไปหากราคากลับตัว

- ทำไมถึงสำคัญ: การตั้ง Take Profit เป็นสิ่งจำเป็นเพื่อ:

- ล็อกกำไร: ช่วยให้คุณได้รับกำไรตามเป้าหมายที่ตั้งไว้โดยไม่ต้องเฝ้าหน้าจอตลอดเวลา

- ป้องกันการกลับตัว: ป้องกันไม่ให้สถานะที่กำลังมีกำไรกลายเป็นขาดทุน หากราคามีการกลับตัวอย่างรวดเร็วหลังจากถึงจุดสูงสุด

- รักษาวินัย: ช่วยให้นักเทรดไม่โลภจนเกินไป และรู้จักพอใจกับกำไรที่สมเหตุสมผล

- วิธีการตั้ง Take Profit:

- อ้างอิงจากแนวรับ/แนวต้าน: ตั้ง Take Profit ไว้ที่แนวต้านสำหรับการซื้อ (Long) หรือที่แนวรับสำหรับการขาย (Short)

- อ้างอิงจาก Fibonacci Retracement/Extension: ใช้ระดับ Fibonacci เพื่อหาเป้าหมายราคาที่เป็นไปได้

- อ้างอิงจาก Risk-Reward Ratio: กำหนดอัตราส่วนความเสี่ยงต่อผลตอบแทนที่ยอมรับได้ เช่น ตั้ง TP ให้มีกำไรอย่างน้อย 1.5-2 เท่าของความเสี่ยงที่ตั้ง Stop Loss ไว้

- รูปแบบกราฟ (Chart Patterns): บางรูปแบบกราฟ เช่น Head and Shoulders หรือ Double Top/Bottom มีเป้าหมายราคาที่เป็นไปได้ตามหลักการวิเคราะห์

- เคล็ดลับ: การตั้ง Take Profit ควรอยู่บนพื้นฐานของการวิเคราะห์อย่างมีเหตุผล ไม่ใช่การคาดเดาหรือความโลภ ควรประเมิน Risk-Reward Ratio ก่อนเข้าเทรดเสมอ

- ผลลัพธ์: การตั้ง Take Profit ที่ดีจะช่วยให้นักเทรดสามารถทำกำไรได้อย่างสม่ำเสมอและมีวินัยในระยะยาว

8. EA (Expert Advisors)

EA หรือ Expert Advisors เป็นโปรแกรมคอมพิวเตอร์ที่ถูกออกแบบมาเพื่อช่วยให้นักเทรดสามารถทำการซื้อขายในตลาดการเงินได้อย่างอัตโนมัติ.

- คืออะไร: EA มักถูกเรียกว่า “Robot” หรือ “Bot” การทำงานของ EA คือการติดตั้งลงบนแพลตฟอร์มการเทรด เช่น MetaTrader 4 (MT4) หรือ MetaTrader 5 (MT5) โดยจะทำหน้าที่วิเคราะห์ตลาดและเปิด/ปิดสถานะการซื้อขายตามเงื่อนไขที่ถูกเขียนโปรแกรมไว้ล่วงหน้า

- ทำไมถึงได้รับความนิยม: EA ได้รับความนิยมอย่างมากเนื่องจาก:

- การทำงาน 24 ชั่วโมง: EA สามารถทำงานได้ตลอด 24 ชั่วโมง 5 วันต่อสัปดาห์ ตราบใดที่ตลาดเปิด โดยไม่ต้องหยุดพักหรือเฝ้าหน้าจอ

- ลดอารมณ์: การเทรดด้วย EA ช่วยขจัดอคติทางอารมณ์ เช่น ความโลภและความกลัว ซึ่งเป็นสาเหตุหลักที่ทำให้นักเทรดมือใหม่ขาดทุน

- ดำเนินการรวดเร็วและแม่นยำ: EA สามารถวิเคราะห์และดำเนินการซื้อขายได้เร็วกว่ามนุษย์มาก ทำให้ไม่พลาดโอกาสสำคัญและสามารถเข้าออกตลาดได้ในจังหวะที่เหมาะสม

- ทดสอบกลยุทธ์ย้อนหลัง (Backtesting): นักเทรดสามารถทดสอบประสิทธิภาพของ EA กับข้อมูลราคาในอดีตได้ เพื่อดูว่ากลยุทธ์นั้นๆ มีแนวโน้มที่จะทำกำไรได้หรือไม่

- ใช้กลยุทธ์ที่ซับซ้อน: EA สามารถใช้กลยุทธ์การเทรดที่ซับซ้อนและต้องใช้การคำนวณที่รวดเร็ว ซึ่งยากที่มนุษย์จะทำได้เอง

- อย่างไร: การใช้งาน EA รวมถึงการเลือก EA ที่ดีต้องพิจารณาจากหลายปัจจัย:

- การติดตั้ง: คุณจะต้องติดตั้งไฟล์ EA ลงในโฟลเดอร์ที่ถูกต้องของแพลตฟอร์มการเทรด

- การตั้งค่า: EA แต่ละตัวมีการตั้งค่าที่แตกต่างกัน (Inputs) เช่น Risk, Lot Size, Take Profit, Stop Loss ซึ่งคุณต้องปรับให้เหมาะสมกับสไตล์และเงินทุนของคุณ

- การเลือก EA ที่ดี: ควรเลือก EA ที่มีประวัติการทำกำไรที่ดีผ่านการทดสอบทั้ง Backtest และ Forward Test ในบัญชีจริงหรือบัญชี Demo นอกจากนี้ ควรเลือก EA ที่เหมาะกับสภาวะตลาดที่คุณต้องการเทรด (เช่น ตลาดมีแนวโน้ม หรือตลาด Sideways)

วิธีการเลือก EA ที่ดีจึงสำคัญมาก

- เคล็ดลับ: แม้ EA จะทำงานอัตโนมัติ แต่ก็ยังต้องการการดูแลและตรวจสอบประสิทธิภาพอย่างสม่ำเสมอ ไม่ควรปล่อยให้ EA ทำงานโดยไม่มีการตรวจสอบเลย เพราะสภาวะตลาดสามารถเปลี่ยนแปลงได้ตลอดเวลา

- ผลลัพธ์: EA สามารถช่วยให้นักเทรดทำกำไรได้โดยไม่ต้องเฝ้าหน้าจอ และช่วยลดอิทธิพลของอารมณ์ในการตัดสินใจ แต่ก็มีความเสี่ยงเช่นกัน หากเลือก EA ที่ไม่เหมาะสมหรือไม่มีการบริหารจัดการที่ดี

9. Fomo (Fear of Missing Out)

Fomo หรือ Fear of Missing Out เป็นภาวะทางจิตวิทยาที่เกิดขึ้นกับนักลงทุนเมื่อพวกเขากลัวว่าจะพลาดโอกาสในการทำกำไร.

- คืออะไร: ในวงการเทรดมักเรียกอาการนี้ว่า “กลัวตกรถ” โดยจะเกิดขึ้นเมื่อเห็นราคาสินทรัพย์พุ่งขึ้นอย่างรวดเร็วและต่อเนื่อง หรือมีข่าวดีเข้ามาไม่หยุด ทำให้เกิดความรู้สึกว่ากำลังจะพลาดโอกาสทองในการทำกำไรและรีบเข้าไปซื้อตามโดยขาดการวิเคราะห์ที่รอบคอบ

- ทำไมถึงเป็นอันตราย: Fomo เป็นกับดักทางจิตวิทยาที่อันตรายอย่างยิ่งในการเทรด เนื่องจาก:

- ซื้อที่ราคาสูงเกินไป: มักจะทำให้เข้าซื้อเมื่อราคาพุ่งไปถึงจุดสูงสุดแล้ว และอาจติดดอยเมื่อราคากลับตัวลงมา

- ขาดการวางแผน: การเทรดด้วย Fomo มักจะเป็นการตัดสินใจที่เร่งรีบ ขาดการวิเคราะห์ที่ดี ขาดการวางแผนจุดเข้า-ออก และการตั้ง Stop Loss

- เทรดตามอารมณ์: เป็นการยอมให้อารมณ์ความกลัวเข้ามาครอบงำการตัดสินใจ ซึ่งเป็นสิ่งที่นักเทรดควรหลีกเลี่ยง

- จะเกิดขึ้นเมื่อไหร่: Fomo มักเกิดขึ้นในช่วงที่ตลาดเป็น “ตลาดกระทิง” (Bull Market) ที่ราคาพุ่งขึ้นอย่างรุนแรงและมีข่าวเชิงบวกหนุนนำ นักลงทุนจำนวนมากเห็นคนอื่นได้กำไรและไม่อยากพลาด จึงแห่กันเข้าซื้อ

- เคล็ดลับและกฎ:

- มีวินัยในการเทรด: ยึดมั่นในแผนการเทรดและกลยุทธ์ที่วางไว้ อย่าปล่อยให้อารมณ์เข้ามารบกวน

- รอจังหวะที่เหมาะสม: ตลาดมีโอกาสเสมอ ไม่จำเป็นต้องรีบเข้าทุกครั้งที่เห็นราคาพุ่งแรง การพลาดโอกาสบางครั้งก็ดีกว่าการเข้าผิดจังหวะแล้วขาดทุน

- เรียนรู้จากความผิดพลาด: หากเคยมีประสบการณ์ Fomo และขาดทุน ควรนำมาเป็นบทเรียนเพื่อปรับปรุง จิตวิทยาการเทรด ของตนเอง

- อย่าเชื่อข่าวลือ: ตรวจสอบข้อมูลให้รอบด้านก่อนตัดสินใจลงทุนเสมอ

- ผลลัพธ์เป็นยังไง: หากหลงกล Fomo มักจะนำไปสู่การขาดทุนอย่างรุนแรงหรือการติดดอย ซึ่งส่งผลกระทบต่อเงินทุนและสภาพจิตใจของนักเทรดอย่างมาก การควบคุมอารมณ์และมีวินัยจึงเป็นสิ่งสำคัญสูงสุด

FAQ Section (คำถามที่พบบ่อย)

Q1: การเรียนรู้คำศัพท์เหล่านี้จำเป็นแค่ไหนสำหรับมือใหม่?

A1: การทำความเข้าใจคำศัพท์พื้นฐานเหล่านี้เป็นสิ่งจำเป็นอย่างยิ่งสำหรับ นักเทรดมือใหม่ เพราะเป็นภาษาที่ใช้สื่อสารและวิเคราะห์ในตลาดการเงิน หากไม่มีความเข้าใจในคำศัพท์เหล่านี้ คุณจะไม่สามารถทำความเข้าใจข้อมูล, กลยุทธ์, หรือแม้แต่คำแนะนำจากผู้เชี่ยวชาญได้เลย เปรียบเสมือนการเรียนรู้ภาษาใหม่ก่อนที่จะไปใช้ชีวิตในต่างประเทศ หากปราศจากพื้นฐานคำศัพท์ที่แข็งแกร่ง การเดินทางในโลกของการเทรดก็จะเต็มไปด้วยอุปสรรคและความสับสน

Q2: ควรเริ่มต้นศึกษาคำศัพท์เหล่านี้จากส่วนใดก่อน?

A2: คุณควรเริ่มต้นจากคำศัพท์ที่เกี่ยวข้องกับการวิเคราะห์กราฟและราคา เช่น กราฟแท่งเทียน (Candlestick), แนวรับ (Support), และ แนวต้าน (Resistance) เนื่องจากเป็นพื้นฐานสำคัญในการอ่านและทำความเข้าใจการเคลื่อนไหวของตลาด หลังจากนั้นจึงค่อยศึกษาคำศัพท์เกี่ยวกับการบริหารความเสี่ยง เช่น Stop Loss (SL) และ Take Profit (TP) เพื่อปกป้องเงินทุนของคุณ การเริ่มต้นอย่างเป็นขั้นตอนจะช่วยให้คุณไม่รู้สึกท่วมท้นกับข้อมูลและสามารถสร้างความเข้าใจได้อย่างเป็นระบบ

Q3: การใช้ EA (Expert Advisors) เหมาะกับมือใหม่หรือไม่?

A3: EA สามารถเป็นประโยชน์สำหรับ นักเทรดมือใหม่ ในแง่ที่ช่วยลดอิทธิพลของอารมณ์และสามารถดำเนินการตามกลยุทธ์ได้ตลอดเวลา อย่างไรก็ตาม มือใหม่ควรทำความเข้าใจหลักการทำงานของ EA และกลยุทธ์ที่ EA ใช้อย่างถ่องแท้ ไม่ใช่แค่ติดตั้งแล้วปล่อยให้ทำงานเองโดยไม่ศึกษา การเลือก EA ที่มีคุณภาพ และการทดสอบในบัญชีทดลอง (Demo Account) ก่อนใช้งานจริงเป็นสิ่งสำคัญอย่างยิ่ง นอกจากนี้ การเรียนรู้ที่จะ ติดตั้งและตั้งค่า EA ให้ถูกต้องก็เป็นทักษะที่ควรมี

Q4: Fomo มีผลกระทบต่อการเทรดอย่างไรบ้าง?

A4: Fomo (Fear of Missing Out) เป็นอุปสรรคสำคัญที่ส่งผลเสียต่อนักเทรด โดยเฉพาะมือใหม่ มันมักจะนำไปสู่การตัดสินใจที่ผิดพลาด เช่น การเข้าซื้อในราคาสูงสุดของรอบ (ซื้อที่ปลายยอด) เพราะกลัวจะพลาดโอกาส ทำให้ติดดอยและขาดทุนเมื่อราคากลับตัว นอกจากนี้ Fomo ยังทำลายวินัยการเทรดและส่งเสริมให้เทรดตามอารมณ์มากกว่าการวิเคราะห์ข้อมูลและแผนการที่วางไว้ การควบคุม Fomo จึงเป็นส่วนสำคัญของ จิตวิทยาและวินัยการเทรด ที่นักลงทุนทุกคนต้องฝึกฝน

Q5: ควรฝึกฝนการเทรดด้วยบัญชี Demo ก่อนหรือไม่?

A5: การเริ่มต้นด้วย บัญชี Demo (บัญชีทดลอง) เป็นสิ่งสำคัญและแนะนำอย่างยิ่งสำหรับนักเทรดมือใหม่ บัญชี Demo ช่วยให้คุณสามารถฝึกฝนการใช้แพลตฟอร์ม, ทำความเข้าใจการทำงานของคำสั่งซื้อขายต่างๆ, ทดลองใช้กลยุทธ์ และทำความคุ้นเคยกับสภาวะตลาดจริง โดยไม่มีความเสี่ยงทางการเงิน การฝึกฝนบนบัญชี Demo จนกว่าคุณจะรู้สึกมั่นใจและสามารถทำกำไรได้อย่างสม่ำเสมอในสภาพแวดล้อมจำลอง จะช่วยเพิ่มโอกาสในการประสบความสำเร็จเมื่อย้ายไปเทรดด้วยบัญชีเงินจริง

สรุป: การปูพื้นฐานที่แข็งแกร่ง สู่การเทรดอย่างมีประสิทธิภาพ

การทำความเข้าใจคำศัพท์พื้นฐานเหล่านี้เป็นจุดเริ่มต้นที่สำคัญสำหรับทุกคนที่ต้องการก้าวเข้าสู่โลกของการเทรด ไม่ว่าจะเป็น การเทรด Forex สำหรับมือใหม่ หรือตลาดอื่นๆ การรู้ว่ากราฟแท่งเทียนบอกอะไร, แนวรับแนวต้านทำงานอย่างไร, Timeframe ที่แตกต่างกันมีผลต่อการเทรดอย่างไร, Breakout คือสัญญาณอะไร, Indicator ช่วยวิเคราะห์ได้อย่างไร, และที่สำคัญที่สุดคือการใช้ Stop Loss และ Take Profit เพื่อ บริหารความเสี่ยง รวมถึงการควบคุมอารมณ์จาก Fomo จะเป็นรากฐานที่ช่วยให้คุณตัดสินใจได้อย่างมีเหตุผลและมีวินัย

การเรียนรู้ไม่ได้หยุดอยู่แค่การจำคำศัพท์ได้ แต่เป็นการทำความเข้าใจอย่างลึกซึ้งถึง “ทำไม” และ “อย่างไร” ที่แต่ละคำศัพท์มีความสำคัญ การฝึกฝนอย่างต่อเนื่องใน บัญชีทดลอง ควบคู่ไปกับการศึกษาเพิ่มเติม จะช่วยให้คุณพัฒนาทักษะและความเข้าใจตลาดได้อย่างแท้จริง จงจำไว้ว่า “การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจเงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน” การเตรียมพร้อมด้วยความรู้คือการลงทุนที่ดีที่สุดที่คุณจะทำได้