การบริหารความเสี่ยง (Risk Management) ในตลาด Forex: กุญแจสู่ความสำเร็จในการเทรดอย่างยั่งยืน

การลงทุนในตลาด Forex นั้นมีความผันผวนสูงและแฝงไว้ด้วยความเสี่ยงที่นักลงทุนทุกระดับควรตระหนักถึง การทำกำไรอย่างยั่งยืนในตลาดนี้ไม่ได้ขึ้นอยู่กับเพียงแค่ กลยุทธ์การเทรด ที่ดีเยี่ยมเท่านั้น แต่ยังรวมถึงความสามารถในการบริหารจัดการความเสี่ยง (Risk Management) ได้อย่างมีประสิทธิภาพ บทความนี้จะเจาะลึกถึงความสำคัญ หลักการ และเทคนิคต่างๆ ในการบริหารความเสี่ยงที่จะช่วยให้นักเทรดสามารถปกป้องเงินทุนและเพิ่มโอกาสในการสร้างผลกำไรได้อย่างต่อเนื่อง

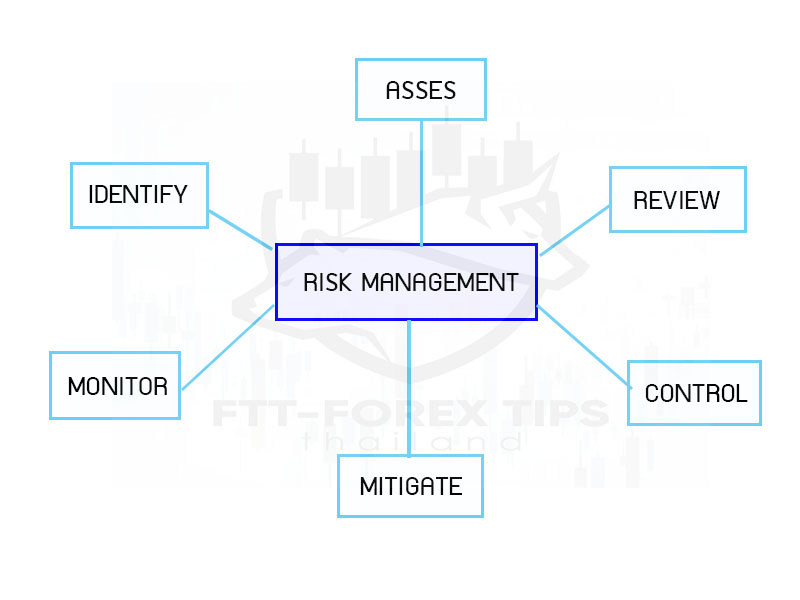

Risk Management คืออะไร: ทำไมจึงสำคัญยิ่งกว่าการทำกำไร

Risk Management หรือ การบริหารความเสี่ยง คือ กระบวนการระบุ ประเมิน และควบคุมความเสี่ยงที่อาจเกิดขึ้นจากการลงทุนในตลาด Forex การบริหารความเสี่ยงที่ดีไม่ใช่แค่การป้องกันการขาดทุน แต่ยังเป็นการสร้างกรอบการทำงานที่มั่นคงเพื่อให้พอร์ตการลงทุนของคุณเติบโตได้อย่างปลอดภัยและสม่ำเสมอในระยะยาว เปรียบเสมือนเกราะป้องกันที่ช่วยให้คุณยืนหยัดใน ตลาด Forex ที่มีความผันผวนสูงได้อย่างมั่นใจ

ความสำคัญของการบริหารความเสี่ยง: ปกป้องเงินทุน เพิ่มโอกาสทำกำไร

- รักษาเงินต้น (Capital Preservation): หัวใจหลักของการบริหารความเสี่ยงคือการปกป้องเงินทุนตั้งต้นของคุณ ไม่ว่าจะเทรดได้กำไรมากเท่าไร หากคุณไม่สามารถรักษาเงินต้นไว้ได้ โอกาสในการกลับมาทำกำไรในอนาคตก็จะลดลงอย่างมีนัยสำคัญ

- สร้างโอกาสในการทำกำไรที่สม่ำเสมอ: เมื่อคุณควบคุมความเสี่ยงได้ คุณจะสามารถวางแผนการเทรดได้อย่างมีระบบ ลดความกดดันทางจิตใจ และสามารถมองหา โอกาสในการทำกำไร ได้อย่างใจเย็น ซึ่งนำไปสู่ผลตอบแทนที่สม่ำเสมอ

- หลีกเลี่ยงการล้างพอร์ต (Margin Call / Account Wipeout): การบริหารความเสี่ยงที่หละหลวมอาจนำไปสู่การขาดทุนจำนวนมากจนถึงขั้น ล้างพอร์ต ได้ ซึ่งหมายถึงการสูญเสียเงินลงทุนทั้งหมด การกำหนด Stop Loss และการควบคุมขนาดการเทรดจะช่วยป้องกันเหตุการณ์นี้

- เปลี่ยนมุมมองการเทรดจากการพนันเป็นการลงทุน: นักเทรดที่บริหารความเสี่ยงอย่างจริงจังจะมอง Forex เป็นการลงทุนที่มีแบบแผน ไม่ใช่การเสี่ยงโชค ทำให้เกิดวินัยและความอดทนในการเทรดมากขึ้น

เทคนิคในการจัดการกับความเสี่ยงสำหรับตลาด Forex: เคล็ดลับจากผู้เชี่ยวชาญ

การบริหารความเสี่ยงไม่ใช่เรื่องซับซ้อน หากแต่ต้องอาศัยความเข้าใจและการนำไปปฏิบัติอย่างเคร่งครัด นี่คือเทคนิคสำคัญที่นักเทรดทุกคนควรยึดถือ:

1. การควบคุมการสูญเสีย (Loss Control) ด้วย Stop Loss (SL)

การตั้ง Stop Loss (SL) หรือ การตัดขาดทุน คือเทคนิคพื้นฐานแต่ทรงพลังที่สุดในการจำกัดการขาดทุนให้อยู่ในระดับที่ยอมรับได้

คืออะไร: Stop Loss คือคำสั่งที่คุณตั้งไว้ล่วงหน้าเพื่อปิดออเดอร์โดยอัตโนมัติเมื่อราคาเคลื่อนที่ไปถึงจุดที่คุณกำหนดไว้ เพื่อป้องกันการขาดทุนที่มากเกินกว่าที่ยอมรับได้

ทำไมจึงสำคัญ: การตั้ง SL ช่วยให้คุณควบคุมความเสี่ยงต่อการเทรดแต่ละครั้งได้ชัดเจน ทำให้คุณรู้ว่าหากการวิเคราะห์ของคุณผิดพลาด คุณจะสูญเสียเท่าไหร่ และจะไม่ปล่อยให้การขาดทุนลุกลามจนควบคุมไม่ได้

อย่างไร: ควรมีการวางแผนจุด SL ก่อนเข้าออเดอร์เสมอ โดยพิจารณาจาก แนวรับแนวต้าน, Price Action หรือค่า ATR (Average True Range)

เคล็ดลับ:

- อย่าเลื่อน Stop Loss: ความผิดพลาดที่พบบ่อยที่สุดของมือใหม่คือการเลื่อน SL หนี เมื่อราคาเคลื่อนที่สวนทาง เพราะความหวังว่าราคาจะกลับตัว การกระทำเช่นนี้มักนำไปสู่การขาดทุนที่ใหญ่ขึ้นอย่างไม่คาดคิด

- ใช้แพลตฟอร์มการเทรดให้เป็นประโยชน์: แพลตฟอร์มส่วนใหญ่ เช่น MetaTrader 4 (MT4) หรือ MetaTrader 5 (MT5) มีฟังก์ชันการตั้งค่า SL ล่วงหน้า ซึ่งช่วยให้คุณสามารถปฏิบัติตามแผนการเทรดได้อย่างเคร่งครัดโดยไม่ต้องเฝ้าหน้าจอ

อ่านเพิ่มเติม: วิธีการติดตั้ง EA ใน Metatrader 4 - จิตวิทยาการเทรด: การตั้ง SL เป็นเรื่องของวินัยทางอารมณ์ เมื่อราคากำลังไปในทิศทางที่ไม่คาดคิด จิตวิทยาการเทรด ของคุณอาจจะบอกให้คุณทนต่อการขาดทุน แต่การปฏิบัติตาม SL อย่างเคร่งครัดคือสิ่งที่จะช่วยให้คุณอยู่รอดในตลาดระยะยาวได้

2. เปรียบเทียบ Win Rate และ Reward:Risk Ratio เสมอ

คืออะไร:

- Win Rate (อัตราการชนะ): เปอร์เซ็นต์ของจำนวนการเทรดที่ปิดด้วยกำไร เมื่อเทียบกับจำนวนการเทรดทั้งหมด

- Reward:Risk Ratio (R:R Ratio): อัตราส่วนระหว่างกำไรที่คาดว่าจะได้รับ (Reward) กับจำนวนเงินที่ยอมเสี่ยง (Risk) ในการเทรดแต่ละครั้ง

ทำไมจึงสำคัญ: การทำความเข้าใจความสัมพันธ์ระหว่าง Win Rate และ R:R Ratio เป็นสิ่งสำคัญในการสร้าง ระบบเทรด ที่ทำกำไรได้อย่างยั่งยืน คุณไม่จำเป็นต้องมี Win Rate สูงลิ่วเสมอไป หาก R:R Ratio ของคุณดีพอ

อย่างไร: คุณสามารถใช้สูตรเพื่อคำนวณผลลัพธ์ที่คาดหวัง:

Expected Outcome = (Win % x Take Profit Size) - (Loss % x Stop Loss Size)

จากสูตรนี้ การเทรดเดอร์สามารถประเมินได้ว่าระบบเทรดของตนมีโอกาสทำกำไรในระยะยาวหรือไม่ แม้ว่า Win Rate จะไม่สูงมาก แต่ถ้า Reward:Risk Ratio สูง ก็ยังสามารถทำกำไรได้ ตัวอย่างเช่น:

| Reward:Risk Ratio | Win Rate ที่ต้องการเพื่อทำกำไร (อย่างน้อย) | ตัวอย่าง: หาก Win Rate X% |

|---|---|---|

| 0.5:1 | > 67% | หาก R:R = 0.5:1 และ Win Rate = 70% จะได้ (0.7 * 0.5) – (0.3 * 1) = 0.35 – 0.30 = 0.05 (กำไร) |

| 1:1 | > 51% | หาก R:R = 1:1 และ Win Rate = 55% จะได้ (0.55 * 1) – (0.45 * 1) = 0.55 – 0.45 = 0.10 (กำไร) |

| 2:1 | > 35% | หาก R:R = 2:1 และ Win Rate = 40% จะได้ (0.4 * 2) – (0.6 * 1) = 0.8 – 0.6 = 0.20 (กำไร) |

| 3:1 | > 28% | หาก R:R = 3:1 และ Win Rate = 30% จะได้ (0.3 * 3) – (0.7 * 1) = 0.9 – 0.7 = 0.20 (กำไร) |

| 4:1 | > 21% | หาก R:R = 4:1 และ Win Rate = 25% จะได้ (0.25 * 4) – (0.75 * 1) = 1.0 – 0.75 = 0.25 (กำไร) |

| 5:1 | > 17% | หาก R:R = 5:1 และ Win Rate = 20% จะได้ (0.2 * 5) – (0.8 * 1) = 1.0 – 0.8 = 0.20 (กำไร) |

| 10:1 | > 11% | หาก R:R = 10:1 และ Win Rate = 12% จะได้ (0.12 * 10) – (0.88 * 1) = 1.2 – 0.88 = 0.32 (กำไร) |

| 20:1 | > 6% | หาก R:R = 20:1 และ Win Rate = 7% จะได้ (0.07 * 20) – (0.93 * 1) = 1.4 – 0.93 = 0.47 (กำไร) |

เคล็ดลับ:

- วิเคราะห์ระบบเทรดของคุณ: ควรมีการบันทึกผลการเทรดอย่างสม่ำเสมอเพื่อประเมิน Win Rate และ R:R Ratio ของกลยุทธ์ที่คุณใช้

- หาจุดสมดุล: นักเทรดมืออาชีพจำนวนมากชอบระบบที่มี Win Rate ไม่สูงมาก แต่มี R:R Ratio ที่ดีเยี่ยม เช่น Win Rate 40% แต่ R:R Ratio มากกว่า 1.6:1 เพราะหากแพ้หลายครั้งติดกัน ก็ยังสามารถทำกำไรได้เมื่อชนะในครั้งเดียว

3. Position Sizing (ขนาดของการเปิดออเดอร์)

คืออะไร: Position Sizing คือการกำหนดขนาดล็อต (Lot Size) ของการเทรดแต่ละครั้ง ให้สอดคล้องกับขนาดเงินทุนและความเสี่ยงที่คุณยอมรับได้

ทำไมจึงสำคัญ: การกำหนดขนาดออเดอร์ที่เหมาะสมเป็นสิ่งสำคัญที่สุดในการควบคุมความเสี่ยง หากคุณเปิดออเดอร์ใหญ่เกินไปแม้เพียงเล็กน้อย การขาดทุนจาก Stop Loss ก็อาจส่งผลกระทบรุนแรงต่อเงินทุนของคุณได้

อย่างไร: หลักการทั่วไปคือ การจำกัดความเสี่ยงต่อการเทรดหนึ่งครั้งไม่ให้เกิน 1-2% ของเงินทุนทั้งหมด

ตัวอย่างการคำนวณ:

- เงินทุนในพอร์ต: 5,000 USD

- ความเสี่ยงที่ยอมรับได้ต่อการเทรด (Risk): 1% ของเงินทุน = 50 USD

- คู่สกุลเงิน: EUR/USD

- ระยะห่าง Stop Loss (SL): 30 pips (หรือ 300 จุด ในกรณี 5 ตำแหน่งทศนิยม)

หากคุณใช้ล็อตมาตรฐาน (Standard Lot) ซึ่ง 1 Lot = 100,000 หน่วย และ 1 pip มีค่าประมาณ 10 USD (สำหรับคู่เงินที่มี USD เป็นสกุลเงินรอง) การขาดทุน 30 pips จะเท่ากับ 300 USD ต่อ 1 Lot

ดังนั้น หากต้องการจำกัดความเสี่ยงที่ 50 USD:

ขนาดล็อตที่เหมาะสม = (ความเสี่ยงที่ยอมรับได้) / (มูลค่าต่อ pip x จำนวน pip ของ SL)

ในการคำนวณที่ง่ายขึ้น ให้ใช้สูตรโดยตรง:

ขนาดล็อตที่เหมาะสม = (ความเสี่ยงที่ยอมรับได้) / (SL เป็นสกุลเงินต่อ 1 ล็อตมาตรฐาน)

ในตัวอย่างข้างต้น 1 ล็อตมาตรฐาน เสี่ยง 300 USD

ขนาดล็อต = 50 USD (ความเสี่ยง) / 300 USD (SL ต่อ 1 ล็อต) = 0.16 ล็อต

ดังนั้น คุณไม่ควรเปิดออเดอร์เกิน 0.16 ล็อตสำหรับการเทรดนี้ เพื่อให้ความเสี่ยงของคุณไม่เกิน 1% ของเงินทุน

เคล็ดลับ:

- ปรับขนาดตามความผันผวน: ในช่วงตลาดผันผวนสูง หรือเมื่อคุณตั้ง SL กว้างขึ้น คุณอาจต้องลดขนาดล็อตลง เพื่อรักษาความเสี่ยงต่อการเทรดให้อยู่ในระดับเดิม

- ใช้เครื่องมือคำนวณ: มีเครื่องมือคำนวณ Position Sizing ฟรีมากมายบนอินเทอร์เน็ตที่ช่วยให้คุณคำนวณขนาดล็อตได้อย่างรวดเร็วและแม่นยำ

4. ค่าเลเวอเรจ (Leverage)

คืออะไร: เลเวอเรจ คือเครื่องมือที่โบรกเกอร์ให้บริการเพื่อให้นักเทรดสามารถเปิดออเดอร์ที่มีมูลค่าสูงกว่าเงินทุนจริงที่ตัวเองมีอยู่ในบัญชี

ทำไมจึงสำคัญ: เลเวอเรจเป็นดาบสองคม มันสามารถขยายผลกำไรได้อย่างมหาศาล แต่ก็สามารถขยายผลขาดทุนได้อย่างรวดเร็วเช่นกัน การใช้เลเวอเรจสูงเกินไปเป็นสาเหตุหลักที่ทำให้นักเทรดมือใหม่ ล้างพอร์ต

ตัวอย่าง:

- คุณมีเงินทุน 1,000 USD

- โบรกเกอร์ให้เลเวอเรจ 50:1 คุณจะมีอำนาจการซื้อขายถึง 50,000 USD

- หากคุณมีเงินทุน 100 USD และเลเวอเรจ 100:1 คุณจะมีอำนาจการซื้อขายถึง 10,000 USD

ผลลัพธ์จะเป็นยังไง: การมีอำนาจการซื้อขายสูงทำให้คุณสามารถเปิดออเดอร์ขนาดใหญ่ขึ้นได้ ซึ่งหมายถึงกำไรที่มากขึ้นหากราคาเป็นไปตามที่คาดการณ์ แต่หากราคาเคลื่อนที่ผิดทาง การขาดทุนก็จะเพิ่มขึ้นตามขนาดออเดอร์ด้วยเช่นกัน

ถ้า…จะเป็นอย่างไร: หากคุณใช้เลเวอเรจสูงและเปิดออเดอร์จำนวนมาก หรือเปิดออเดอร์ที่มีขนาดใหญ่เกินกว่าที่ Position Sizing ที่เหมาะสมจะอนุญาต และเกิดการเคลื่อนไหวของราคาเพียงเล็กน้อยในทิศทางตรงกันข้าม เงินทุนของคุณอาจจะไม่เพียงพอที่จะรองรับการขาดทุน และจะถูกเรียก Margin Call หรือล้างพอร์ตไปอย่างรวดเร็ว

เคล็ดลับ:

- เลือกเลเวอเรจที่เหมาะสม: มือใหม่ควรเริ่มต้นด้วยเลเวอเรจที่ไม่สูงมากนัก เช่น 1:100 หรือ 1:200

- อย่าให้เลเวอเรจชักจูง: แม้โบรกเกอร์จะให้เลเวอเรจสูงแค่ไหน คุณก็ควรยึดหลัก Position Sizing และ กฎการบริหารความเสี่ยง ของคุณเอง ไม่ใช่ใช้เลเวอเรจเต็มที่เพียงเพราะมีให้ใช้

5. แผนการซื้อขาย (Trading Plan)

คืออะไร: แผนการซื้อขาย คือเอกสารที่ระบุรายละเอียดทั้งหมดเกี่ยวกับแนวทางการเทรดของคุณ รวมถึงกลยุทธ์, กฎการเข้า-ออก, การบริหารความเสี่ยง, และเป้าหมายการเทรด

ทำไมจึงสำคัญ: การไม่มีแผนการซื้อขายเปรียบเสมือนการขับรถโดยไม่มีแผนที่ คุณจะหลงทางและเผชิญกับความเสี่ยงที่ไม่จำเป็น แผนการซื้อขายช่วยให้คุณมีวินัย ลดการตัดสินใจด้วยอารมณ์ และสามารถประเมินผลการเทรดเพื่อปรับปรุงได้อย่างมีระบบ

องค์ประกอบสำคัญของแผนการซื้อขาย:

- กลยุทธ์การเทรด: ระบบที่คุณใช้ในการวิเคราะห์ตลาด (เช่น Price Action, Indicators, Harmonic Patterns)

- เครื่องมือที่ใช้: คู่เงิน, Timeframe, อินดิเคเตอร์

- กฎการเข้าออเดอร์: สัญญาณที่ชัดเจนในการเปิด Position

- กฎการออกออเดอร์: จุด Stop Loss (SL) และ Take Profit (TP) ที่กำหนดไว้ล่วงหน้า

- การบริหารความเสี่ยง: ขนาด Position Sizing, ความเสี่ยงสูงสุดต่อการเทรดและต่อวัน

- เป้าหมายการเทรด: เป้าหมายกำไรรายวัน/รายสัปดาห์/รายเดือน

- การบันทึกการเทรด: เพื่อทบทวนและปรับปรุงกลยุทธ์

ผลลัพธ์เป็นยังไง: นักเทรดที่มีแผนการซื้อขายที่ชัดเจนและปฏิบัติตามอย่างเคร่งครัดมักจะมีความสำเร็จในระยะยาวมากกว่า เพราะพวกเขามีวินัย อดทน และปราศจากอารมณ์ที่เข้ามากระทบต่อการตัดสินใจ

ถ้า…จะเป็นอย่างไร: หากไม่มีแผนการซื้อขาย คุณจะเทรดด้วยความตึงเครียด วิตกกังวล และมักจะตัดสินใจผิดพลาดจากอารมณ์ เช่น กลัวตกรถ หรือหวังว่าราคาจะกลับตัว ซึ่งนำไปสู่การขาดทุนอย่างต่อเนื่อง

ข้อดีของการทำ Risk Management ในตลาด Forex

การบริหารความเสี่ยงอย่างจริงจังไม่เพียงแต่ช่วยให้คุณอยู่รอดในตลาดได้นานขึ้น แต่ยังช่วยให้คุณพัฒนาเป็นนักเทรดที่มีประสิทธิภาพและมีกำไรอย่างยั่งยืน:

- รักษาเงินต้นของคุณได้อย่างปลอดภัย: นี่คือประโยชน์สูงสุดและพื้นฐานที่สุด การบริหารความเสี่ยงทำให้คุณแน่ใจว่าคุณจะไม่สูญเสียเงินมากเกินไปในการเทรดครั้งเดียว หรือในการเทรดหลายครั้งติดต่อกัน

- ช่วยให้คุณมองหาโอกาสทำกำไรได้ง่ายขึ้น และปัญหาการล้างพอร์ตจะไม่เกิดขึ้น: เมื่อคุณไม่ต้องกังวลเรื่องการขาดทุนที่มากเกินไป คุณจะมีสมาธิกับการวิเคราะห์ตลาดและหาจุดเข้าทำกำไรที่ดีที่สุด

- ช่วยให้คุณทำกำไรได้อย่างสม่ำเสมอ และเข้าใจว่า Forex คือการลงทุนไม่ใช่การพนัน: การมีระบบและวินัยผ่านการบริหารความเสี่ยงจะเปลี่ยนมุมมองของคุณต่อตลาด ทำให้คุณเป็นนักลงทุนที่แท้จริง

- เกี่ยวข้องกับการบริหารจัดการเงินทุนของคุณ: Risk Management คือส่วนสำคัญของ Money Management ซึ่งครอบคลุมถึงการจัดสรรเงินทุน การกำหนดขนาดออเดอร์ และการกระจายความเสี่ยง

- ต้องหมั่นเรียนรู้สูตรและหลักการ Risk Management เสมอ: ตลาดมีการเปลี่ยนแปลงอยู่เสมอ การศึกษาและปรับปรุงความรู้ด้านการบริหารความเสี่ยงจะช่วยให้คุณปรับตัวและรับมือกับสถานการณ์ต่างๆ ได้ดีขึ้น

FAQ Section: คำถามที่พบบ่อยเกี่ยวกับการบริหารความเสี่ยงใน Forex

Q1: การบริหารความเสี่ยงควรเริ่มต้นเมื่อไหร่?

A1: การบริหารความเสี่ยงควรเริ่มต้นตั้งแต่ก่อนที่คุณจะเปิดบัญชีเทรดจริงด้วยซ้ำไป นักเทรดควรเรียนรู้และเข้าใจหลักการบริหารความเสี่ยงอย่างถ่องแท้ และฝึกฝนการใช้งานใน บัญชีทดลอง (Demo Account) จนกว่าจะเชี่ยวชาญก่อนที่จะนำเงินจริงมาลงทุน การวางแผนการบริหารความเสี่ยงเป็นส่วนหนึ่งของ แผนการเทรด ที่ควรถูกสร้างขึ้นก่อนการเทรดทุกครั้ง

Q2: ควรจำกัดความเสี่ยงต่อการเทรดหนึ่งครั้งเท่าไหร่?

A2: สำหรับนักเทรดมือใหม่และผู้ที่ยังไม่ชำนาญ ควรจำกัดความเสี่ยงต่อการเทรดหนึ่งครั้งไม่เกิน 1% ของเงินทุนทั้งหมดในพอร์ตการลงทุน สำหรับนักเทรดที่มีประสบการณ์มากขึ้น อาจเพิ่มเป็น 2% ได้ แต่ไม่ควรเกินนี้ การจำกัดความเสี่ยงในระดับต่ำจะช่วยปกป้องเงินทุนของคุณจากการขาดทุนติดต่อกันและช่วยให้คุณอยู่รอดในตลาดได้นานขึ้น

Q3: ทำไมนักเทรดมือใหม่ถึงมักไม่ปฏิบัติตามกฎ Risk Management?

A3: นักเทรดมือใหม่มักจะตกหลุมพรางของอารมณ์ความรู้สึก เช่น ความโลภ ความกลัว และความหวัง การขาด วินัยในการเทรด และการตัดสินใจด้วยอารมณ์เป็นสาเหตุหลักที่ทำให้ไม่ปฏิบัติตามกฎที่วางไว้ ตัวอย่างเช่น การเลื่อน Stop Loss เพราะหวังว่าราคาจะกลับตัว หรือการเพิ่มขนาดล็อตเพื่อหวังทำกำไรให้เร็วขึ้น ซึ่งการกระทำเหล่านี้ล้วนสวนทางกับหลักการบริหารความเสี่ยงที่ถูกต้อง

Q4: แพลตฟอร์มการเทรดมีส่วนช่วยในการบริหารความเสี่ยงอย่างไร?

A4: แพลตฟอร์มการเทรดสมัยใหม่ เช่น MetaTrader 4 (MT4) หรือ MetaTrader 5 (MT5) มีเครื่องมือและฟังก์ชันมากมายที่ช่วยในการบริหารความเสี่ยง เช่น การตั้งค่า Stop Loss (SL) และ Take Profit (TP) ล่วงหน้าอัตโนมัติ การแสดง Margin Level เพื่อเตือนเมื่อใกล้ถึง Margin Call รวมถึงการใช้ Expert Advisors (EAs) ที่สามารถตั้งค่าการบริหารความเสี่ยงตามกฎที่คุณกำหนดได้ ช่วยลดการตัดสินใจด้วยอารมณ์และเพิ่มวินัยในการเทรด

Q5: การบันทึกการเทรด (Trading Journal) สำคัญต่อ Risk Management อย่างไร?

A5: Trading Journal หรือบันทึกการเทรด เป็นเครื่องมือสำคัญในการประเมินและปรับปรุงกลยุทธ์การบริหารความเสี่ยงของคุณ การบันทึกรายละเอียดของการเทรดแต่ละครั้ง รวมถึงเหตุผลในการเข้า-ออก จุด SL/TP และผลลัพธ์ จะช่วยให้คุณเห็นรูปแบบความผิดพลาดที่เกิดขึ้นบ่อยครั้ง และสามารถนำข้อมูลเหล่านั้นมาวิเคราะห์เพื่อปรับปรุงแผนการบริหารความเสี่ยงให้มีประสิทธิภาพมากยิ่งขึ้นในอนาคต

Conclusion: สร้างความยั่งยืนด้วยการบริหารความเสี่ยงที่เข้มแข็ง

การบริหารความเสี่ยง (Risk Management) ไม่ใช่แค่ส่วนหนึ่งของการเทรด Forex แต่เป็นรากฐานสำคัญที่กำหนดความสำเร็จในระยะยาวของคุณ การทำความเข้าใจและนำเทคนิคต่างๆ ไม่ว่าจะเป็นการใช้ Stop Loss, การประเมิน Reward:Risk Ratio, การกำหนด Position Sizing, การใช้ Leverage อย่างรอบคอบ และการมี แผนการซื้อขาย ที่ชัดเจน ล้วนเป็นสิ่งจำเป็นที่จะช่วยให้คุณปกป้องเงินทุนและสร้างผลกำไรได้อย่างยั่งยืนในตลาดที่มีความท้าทายนี้

จงจำไว้ว่า การเรียนรู้และการพัฒนาตนเองอย่างต่อเนื่องในด้านการบริหารความเสี่ยง คือหัวใจสำคัญที่จะเปลี่ยนคุณจากนักเทรดมือใหม่ไปสู่ผู้เชี่ยวชาญที่ประสบความสำเร็จอย่างแท้จริงใน ตลาด Forex