การทำความเข้าใจ Leverage ในการซื้อขาย: เพิ่มศักยภาพและบริหารความเสี่ยงอย่างมืออาชีพ

ในโลกของการซื้อขายสินทรัพย์ทางการเงิน ไม่ว่าจะเป็นตลาด ฟอเร็กซ์ (Forex), CFD หุ้น, CFD คริปโต หรือดัชนี มีแนวคิดหนึ่งที่สำคัญอย่างยิ่งและเป็นหัวใจหลักในการเพิ่มโอกาสในการทำกำไร นั่นคือ “Leverage” หรือ “เลเวอเรจ” เลเวอเรจเปรียบเสมือนเครื่องมือที่ช่วยให้นักลงทุนสามารถควบคุมการซื้อขายที่มีมูลค่าสูงกว่าเงินทุนจริงที่ตนเองมีอยู่ได้ ซึ่งนำมาซึ่งทั้งโอกาสในการสร้างผลตอบแทนที่สูงขึ้น และความเสี่ยงที่เพิ่มขึ้นเช่นกัน บทความนี้จะเจาะลึกถึงความหมาย กลไกการทำงาน ข้อดี ข้อเสีย และกลยุทธ์ในการบริหารความเสี่ยงจากการใช้เลเวอเรจอย่างมืออาชีพ เพื่อให้นักลงทุนสามารถใช้เครื่องมือนี้ได้อย่างมีประสิทธิภาพและปลอดภัย

Leverage ในการซื้อขายคืออะไร?

Leverage (เลเวอเรจ) คือ อัตราส่วนที่แสดงถึงศักยภาพในการขยายขนาดการลงทุนของนักลงทุน โดยที่นักลงทุนไม่จำเป็นต้องใช้เงินทุนทั้งหมดในการเปิดสถานะการซื้อขายจริง กล่าวคือ เลเวอเรจทำให้นักลงทุนสามารถควบคุมตำแหน่ง (Position) การซื้อขายที่มีมูลค่าสูงกว่าจำนวนเงินมาร์จิ้น (Margin) ที่วางไว้กับโบรกเกอร์ โดยโบรกเกอร์จะให้ “เงินกู้” ในสัดส่วนที่เหลือเพื่อเติมเต็มขนาดการซื้อขายนั้นๆ

ลองนึกภาพการซื้อบ้าน หากคุณต้องการซื้อบ้านราคา 10 ล้านบาท คุณอาจไม่จำเป็นต้องมีเงินสดครบทั้ง 10 ล้านบาท คุณเพียงแค่ต้องวางเงินดาวน์เป็นเปอร์เซ็นต์หนึ่งของมูลค่าบ้าน (เช่น 10%) ซึ่งธนาคารจะอนุมัติเงินกู้ส่วนที่เหลือให้ การซื้อขายด้วยเลเวอเรจก็มีหลักการคล้ายกัน โดยเงินมาร์จิ้นที่คุณวางไว้ก็เปรียบเสมือนเงินดาวน์ และโบรกเกอร์ก็เปรียบเสมือนธนาคารที่ให้ยืมเงินส่วนที่เหลือ

การใช้เลเวอเรจจึงทำให้การเข้าถึงตลาดการเงินสามารถทำได้ง่ายขึ้นสำหรับนักลงทุนที่มีเงินทุนจำกัด เพราะช่วยให้พวกเขาสามารถเปิดการซื้อขายที่มีขนาดใหญ่ขึ้น ซึ่งอาจนำไปสู่ผลกำไรที่มากขึ้น อย่างไรก็ตาม สิ่งสำคัญที่ต้องตระหนักอยู่เสมอคือ เลเวอเรจเป็น ดาบสองคม ที่สามารถขยายผลขาดทุนได้เช่นกัน หากการวิเคราะห์ผิดพลาดหรือตลาดเคลื่อนไหวสวนทางกับที่คาดการณ์ไว้

เลเวอเรจทำงานอย่างไรในทางปฏิบัติ

เพื่อให้เห็นภาพชัดเจนยิ่งขึ้น ลองพิจารณาตัวอย่างการทำงานของเลเวอเรจ:

ตัวอย่าง: การใช้เลเวอเรจ 10:1

สมมติว่านักลงทุนมีเงินทุนในบัญชีซื้อขายจำนวน 1,000 ดอลลาร์สหรัฐฯ แต่ต้องการเปิดสถานะการซื้อขายที่มีมูลค่ามากกว่านั้น หากโบรกเกอร์เสนอเลเวอเรจที่ 10:1 หมายความว่าทุกๆ 1 ดอลลาร์ที่นักลงทุนวางเป็นมาร์จิ้น จะสามารถควบคุมมูลค่าการซื้อขายได้ถึง 10 ดอลลาร์

- เงินทุนจริง: $1,000

- อัตราส่วนเลเวอเรจ: 10:1

- ศักยภาพในการลงทุน: $1,000 x 10 = $10,000

ในกรณีนี้ นักลงทุนสามารถเปิดการซื้อขายที่มีมูลค่ารวมสูงถึง $10,000 โดยใช้เงินทุนจริงเพียง $1,000 เป็นมาร์จิ้น โบรกเกอร์จะ “ออกเงิน” ส่วนที่เหลืออีก $9,000 ให้เพื่อเปิดสถานะ

อัตราส่วนเลเวอเรจที่พบบ่อย

โบรกเกอร์ต่างๆ เสนออัตราส่วนเลเวอเรจที่แตกต่างกันไป ขึ้นอยู่กับประเภทสินทรัพย์ นโยบายของโบรกเกอร์ และข้อกำหนดด้านกฎระเบียบ อัตราส่วนเลเวอเรจที่พบบ่อยในตลาดการเงิน ได้แก่:

- ค่า Leverage 1:1 (ไม่มีเลเวอเรจ หรือใช้เงินทุนเต็มจำนวน)

- ค่า Leverage 1:2

- ค่า Leverage 1:100

- ค่า Leverage 1:200

- ค่า Leverage 1:1000

- ค่า Leverage 1:2000 (บางโบรกเกอร์ เช่น exness.com อาจเสนออัตราที่สูงมาก)

ความสัมพันธ์ระหว่างเงินทุนและอำนาจซื้อขาย

เพื่อทำความเข้าใจผลกระทบของเลเวอเรจต่ออำนาจซื้อขาย ลองดูตารางเปรียบเทียบดังนี้:

| เงินทุนในบัญชี | อัตราส่วน Leverage | อำนาจซื้อขายสูงสุด |

|---|---|---|

| $1,000 | 1:1 | $1,000 |

| $1,000 | 1:10 | $10,000 |

| $1,000 | 1:100 | $100,000 |

| $1,000 | 1:1,000 | $1,000,000 |

| $1,000 | 1:2,000 | $2,000,000 |

จะเห็นได้ว่ายิ่งอัตราส่วนเลเวอเรจสูงเท่าไร อำนาจซื้อขายก็จะยิ่งเพิ่มขึ้นมากเท่านั้น ซึ่งหมายถึงโอกาสในการทำกำไรจาก Lot ที่ใหญ่ขึ้น แต่ก็แลกมาด้วยความเสี่ยงที่สูงขึ้นอย่างมีนัยสำคัญ

มาร์จิ้น (Margin) ในการซื้อขายคืออะไร?

คำว่า “มาร์จิ้น” เป็นสิ่งที่แยกออกจากเลเวอเรจไม่ได้ มาร์จิ้น คือ จำนวนเงินทุนส่วนหนึ่งที่นักลงทุนต้องมีอยู่ในบัญชีซื้อขาย เพื่อใช้เป็นหลักประกันในการเปิดและรักษาสถานะการซื้อขายที่ใช้เลเวอเรจไว้

- มาร์จิ้นเริ่มต้น (Initial Margin): คือจำนวนเงินขั้นต่ำที่ต้องมีเพื่อเปิดสถานะการซื้อขายใหม่

- มาร์จิ้นคงเหลือ (Maintenance Margin): คือจำนวนเงินขั้นต่ำที่ต้องรักษาระดับไว้ในบัญชีเพื่อไม่ให้ถูก Margin Call หรือถูกปิดสถานะอัตโนมัติ (Stop Out)

ตัวอย่างการคำนวณมาร์จิ้น

หากคุณมีเงินในบัญชีซื้อขาย AU$10,000 และโบรกเกอร์กำหนดมาร์จิ้นที่ 1% สำหรับคู่สกุลเงินที่คุณต้องการเทรด:

- ศักยภาพในการเปิดสถานะ: คุณสามารถเปิดสถานะได้สูงสุดถึง AU$1,000,000 (AU$10,000 ÷ 0.01 = AU$1,000,000)

- มาร์จิ้นเริ่มต้นสำหรับการเทรด: สมมติว่าคุณต้องการซื้อ AU$500,000 เทียบกับ USD ที่อัตราแลกเปลี่ยน 0.800 (เทียบเท่า 5 สัญญามาตรฐาน) ข้อกำหนดมาร์จิ้นเริ่มต้นของคุณคือ AU$5,000 (5 ล็อต x [ขนาดสัญญา x 0.01])

- มาร์จิ้นทั้งหมดเมื่อราคาเคลื่อนไหว: หากค่าเงินดอลลาร์ออสเตรเลียอ่อนค่าลงเมื่อเทียบกับ USD ไปที่ 0.7950 คุณจะมีผลขาดทุนที่ยังไม่เกิดขึ้นจริง (Variation Margin) เท่ากับ $2,500 USD (ประมาณ AU$3,145) มาร์จิ้นทั้งหมดที่คุณต้องรักษาระดับไว้ในบัญชีจึงเป็น AU$5,000 (มาร์จิ้นเริ่มต้น) + AU$3,145 (ผลขาดทุนที่ยังไม่เกิดขึ้นจริง) = AU$8,145

- อัตราส่วนมาร์จิ้น: [(AU$10,000 – AU$3,145) ÷ AU$5,000] = 137% (อัตราส่วนมาร์จิ้นนี้จะช่วยให้คุณประเมินว่าคุณยังมีเงินทุนเพียงพอที่จะรักษาสถานะการซื้อขายอยู่หรือไม่ หากอัตราส่วนนี้ลดลงต่ำกว่าระดับที่โบรกเกอร์กำหนด คุณจะได้รับ Margin Call)

เลเวอเรจสำหรับเทรดเดอร์มือใหม่: ควรเลือกเท่าไหร่ดี?

การเลือกอัตราส่วนเลเวอเรจที่เหมาะสมเป็นสิ่งสำคัญอย่างยิ่งสำหรับ เทรดเดอร์มือใหม่ การใช้เลเวอเรจที่สูงเกินไปโดยขาดความเข้าใจและการบริหารความเสี่ยงที่เหมาะสม สามารถนำไปสู่การล้างพอร์ตได้อย่างรวดเร็ว

ตัวอย่างการเลือก Leverage (เลเวอเรจ) ต่ำ (1:10)

สมมติว่าคุณมีทุน $1,000 และเลือกเลเวอเรจ 1:10

- อำนาจซื้อขายสูงสุด: $10,000

- ขนาด Lot สูงสุดที่เปิดได้: ประมาณ 0.1 Lot (ในคู่สกุลเงินมาตรฐาน)

- ผลกระทบจากการเคลื่อนไหวของราคา: หากราคาเคลื่อนที่ไป 1 pip โดยที่คุณเปิดออร์เดอร์ขนาด 0.1 Lot คุณจะได้รับ/เสียประมาณ $1 ต่อ 1 pip

- สถานการณ์ล้างพอร์ต: หากราคาเคลื่อนที่สวนทางไป 1,000 pip คุณจะขาดทุน $1,000 และบัญชีของคุณจะถูกล้างพอร์ต

ในกรณีนี้ การใช้เลเวอเรจต่ำช่วยจำกัดความเสียหายสูงสุด แม้จะเกิดการ Overtrade (เปิดออร์เดอร์ใหญ่เกินตัว) ก็ยังจำกัดขนาดการขาดทุนได้ในระดับหนึ่ง เพราะขนาด Lot ที่เปิดได้มีข้อจำกัด

ตัวอย่างการเลือก Leverage (เลเวอเรจ) สูง (1:3,000)

สมมติว่าคุณมีทุน $1,000 และเลือกเลเวอเรจ 1:3,000

- อำนาจซื้อขายสูงสุด: $3,000,000

- ขนาด Lot สูงสุดที่เปิดได้: ประมาณ 30 Lot (ซึ่งถือว่าสูงมากสำหรับทุน $1,000)

- ผลกระทบจากการเคลื่อนไหวของราคา: หากราคาเคลื่อนที่ไป 1 pip โดยที่คุณเปิดออร์เดอร์ขนาด 30 Lot คุณจะได้รับ/เสียประมาณ $300 ต่อ 1 pip

- สถานการณ์ล้างพอร์ต: หากราคาเคลื่อนที่สวนทางเพียง 3 pip คุณจะขาดทุน $900 และบัญชีของคุณจะถูกล้างพอร์ตอย่างรวดเร็ว (ยังไม่ทันถึง pip ที่ 4 ด้วยซ้ำ)

จากตัวอย่างนี้ จะเห็นได้ชัดว่าการใช้เลเวอเรจที่สูงมากสามารถนำไปสู่การล้างพอร์ตได้อย่างรวดเร็วเพียงแค่ราคาเคลื่อนไหวผิดทางไม่กี่ pip เนื่องจากขนาด Lot ที่สามารถเปิดได้นั้นใหญ่มากเมื่อเทียบกับเงินทุนจริง

ดังนั้น สำหรับเทรดเดอร์มือใหม่ การเริ่มต้นด้วยเลเวอเรจที่ต่ำกว่า (เช่น 1:50, 1:100 หรือสูงสุดไม่เกิน 1:200) และทำความเข้าใจถึง กลยุทธ์การบริหารความเสี่ยง เป็นสิ่งสำคัญอย่างยิ่ง ควรหลีกเลี่ยงการใช้เลเวอเรจที่สูงเกินความจำเป็นจนกว่าจะมีประสบการณ์และความเข้าใจในตลาดอย่างถ่องแท้

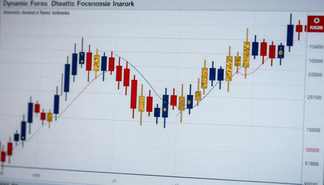

ตัวอย่างเลเวอเรจในตลาดฟอเร็กซ์

เพื่อทำความเข้าใจการประยุกต์ใช้เลเวอเรจในตลาดจริง ลองดูตัวอย่างการซื้อขาย EUR/USD:

คุณมีเงิน $1,000 USD ในบัญชี และต้องการซื้อคู่เงิน EUR/USD ที่ราคาปัจจุบัน 1.2000 โดยตั้ง Stop Loss ที่ 1.1970 (ขาดทุน 30 pip) และ Take Profit ที่ 1.2100 (กำไร 100 pip) อัตราส่วนความเสี่ยงต่อผลตอบแทนคือ 1:3.33 (เป็นอัตราส่วนที่ดี)

คุณตัดสินใจจำกัดความเสี่ยงสูงสุดต่อการซื้อขายที่ 3% ของยอดเงินในบัญชีของคุณ ซึ่งคือ $30 (3% ของ $1,000) ด้วย Stop Loss ที่ 30 pip หมายความว่าคุณต้องการเสี่ยงเพียง $1 ต่อ pip

หากคุณต้องการเปิดสถานะขนาด 0.10 Lot (มูลค่า $10,000) แต่มีเงินเพียง $1,000 คุณไม่สามารถทำได้โดยไม่มีเลเวอเรจ

อย่างไรก็ตาม หากคุณมีเลเวอเรจ 50:1 ในบัญชีของคุณ

- มาร์จิ้นที่ต้องใช้: สำหรับการเปิดสถานะ 0.10 Lot (มูลค่า $10,000) ด้วยเลเวอเรจ 50:1 คุณจะต้องใช้มาร์จิ้นประมาณ $200 ($10,000 / 50)

ในกรณีนี้ การใช้เลเวอเรจ 50:1 ทำให้คุณสามารถเปิดการซื้อขายขนาด 0.10 Lot ได้ โดยใช้มาร์จิ้นเพียง $200 จาก $1,000 ในบัญชี ซึ่งเหลือเงินทุนอีก $800 สำหรับการซื้อขายอื่นๆ หรือใช้เป็นตัวรองรับการขาดทุนที่ยังไม่เกิดขึ้นจริง

ข้อดีของการซื้อขายแบบเลเวอเรจ

การใช้เลเวอเรจมีข้อดีหลักๆ สองประการสำหรับนักลงทุน:

-

เพิ่มผลกำไรของคุณ

ข้อได้เปรียบที่ชัดเจนที่สุดของการใช้เลเวอเรจคือความสามารถในการขยายขนาดผลกำไรในการซื้อขายที่ประสบความสำเร็จ หากคุณสามารถทำกำไรได้ 10 pip จากการซื้อขายขนาด 0.01 Lot (Mini Lot) คุณอาจได้รับกำไรเพียง $0.10 แต่หากคุณใช้เลเวอเรจและเปิดการซื้อขายขนาด 1.0 Lot (Standard Lot) จากการเคลื่อนไหวของราคาเดียวกัน 10 pip คุณอาจทำกำไรได้ถึง $100 ซึ่งเป็นการเพิ่มผลตอบแทนอย่างมหาศาลเมื่อเทียบกับเงินทุนเริ่มต้นที่ใช้

ตัวอย่าง: คุณมีทุน $500 และใช้เลเวอเรจ 1:100 สามารถควบคุมการซื้อขายได้ถึง $50,000 หากทำกำไร 1% จาก $50,000 คือ $500 เท่ากับว่าคุณทำกำไร 100% จากเงินทุนจริง $500

-

ปลดล็อกเงินทุน

เนื่องจากการซื้อขายด้วยเลเวอเรจต้องการเพียงเงินมาร์จิ้นจำนวนเล็กน้อยในการเปิดสถานะ คุณจึงสามารถ “ปลดล็อก” เงินทุนส่วนที่เหลือในบัญชีของคุณเพื่อใช้ในการซื้อขายอื่นๆ หรือเพื่อรองรับความผันผวนของตลาดได้ หากไม่มีเลเวอเรจ คุณอาจต้องใช้เงินทุนจำนวนมากในการเปิดสถานะเพียงครั้งเดียว ซึ่งจะจำกัดโอกาสในการกระจายการลงทุนหรือการเปิดสถานะหลายรายการพร้อมกัน

ตัวอย่าง: แทนที่จะใช้เงิน $10,000 ทั้งหมดเพื่อเปิดสถานะโดยไม่มีเลเวอเรจ คุณอาจใช้มาร์จิ้นเพียง $200 ด้วยเลเวอเรจ 50:1 ซึ่งทำให้คุณมีเงินเหลืออีก $9,800 ในบัญชีเพื่อใช้บริหารจัดการความเสี่ยงหรือแสวงหาโอกาสการลงทุนอื่นๆ

ข้อเสียของการซื้อขายแบบเลเวอเรจ

แม้ว่าเลเวอเรจจะมีข้อดีที่ดึงดูดใจ แต่ก็มาพร้อมกับความเสี่ยงที่สำคัญซึ่งนักลงทุนต้องทำความเข้าใจอย่างถ่องแท้:

-

การขาดทุนครั้งใหญ่

นี่คือ “ดาบสองคม” ของเลเวอเรจที่ต้องพิจารณาอย่างจริงจัง เช่นเดียวกับที่เลเวอเรจสามารถขยายผลกำไรได้ ก็สามารถขยายผลขาดทุนได้อย่างรวดเร็วและรุนแรงเช่นกัน หากตลาดเคลื่อนไหวสวนทางกับที่คุณคาดการณ์ไว้ การขาดทุนเล็กน้อยเมื่อคิดเป็น pip อาจกลายเป็นการขาดทุนจำนวนมากเมื่อคิดเป็นมูลค่าเงินจริง โดยเฉพาะอย่างยิ่งหากคุณใช้เลเวอเรจสูงและเปิดสถานะขนาดใหญ่

ตัวอย่าง: หากคุณใช้เลเวอเรจ 1:1000 และเปิดสถานะขนาด 1 Lot ด้วยทุน $1,000 การเคลื่อนไหวของราคาเพียง 10 pip ที่สวนทางกับคุณ อาจทำให้คุณขาดทุนถึง $100 ซึ่งเท่ากับ 10% ของเงินทุนทั้งหมดภายในเวลาอันรวดเร็ว

-

Margin Call

Margin Call คือสถานการณ์ที่โบรกเกอร์แจ้งเตือนคุณว่ายอดเงินในบัญชีของคุณไม่เพียงพอที่จะรักษาสถานะที่เปิดอยู่ หากผลขาดทุนที่ยังไม่เกิดขึ้นจริงทำให้ระดับมาร์จิ้นของคุณลดลงต่ำกว่าระดับที่โบรกเกอร์กำหนด โบรกเกอร์จะร้องขอให้คุณฝากเงินเพิ่มเพื่อเติมเต็มมาร์จิ้น หากคุณไม่สามารถฝากเงินเพิ่มได้ทันเวลา โบรกเกอร์มีสิทธิ์ที่จะปิดสถานะการซื้อขายของคุณโดยอัตโนมัติ (Stop Out) เพื่อจำกัดความเสี่ยงสำหรับทั้งสองฝ่าย ซึ่งอาจหมายถึงการขาดทุนจำนวนมากและสูญเสียเงินทุนไปเกือบทั้งหมด

ทำไม Margin Call ถึงอันตราย: เนื่องจากมันเกิดขึ้นโดยอัตโนมัติเมื่อเงื่อนไขถึงกำหนด และอาจทำให้คุณขาดทุนจำนวนมากโดยที่คุณไม่มีโอกาสแก้ไขสถานการณ์ได้ทันท่วงที

ฉันจะทำอย่างไรเพื่อลดความเสี่ยงเมื่อทำการซื้อขายด้วยเลเวอเรจ?

การใช้เลเวอเรจอย่างชาญฉลาดต้องมาพร้อมกับการบริหารความเสี่ยงที่เข้มงวด นี่คือเคล็ดลับสำคัญที่นักลงทุนควรปฏิบัติตาม:

-

มีแผนการจัดการความเสี่ยงที่ดี

นี่คือหัวใจสำคัญของการเทรดด้วยเลเวอเรจที่ประสบความสำเร็จ คุณควรกำหนดเปอร์เซ็นต์สูงสุดของยอดคงเหลือในบัญชีที่คุณยินดีเสี่ยงต่อการซื้อขายแต่ละครั้งอย่างชัดเจน (เช่น ไม่เกิน 1-2% ของเงินทุนทั้งหมดต่อการเทรดหนึ่งครั้ง) การกำหนดเปอร์เซ็นต์นี้จะช่วยควบคุมขนาด Lot ที่คุณสามารถเปิดได้โดยไม่ให้เกินตัว และป้องกันการขาดทุนรุนแรง

- กฎ 1% หรือ 2% Rule: ไม่ควรเสี่ยงเงินเกิน 1-2% ของเงินทุนทั้งหมดในบัญชีต่อการซื้อขายหนึ่งครั้ง หากคุณมีเงินทุน $1,000 คุณไม่ควรเสี่ยงเกิน $10-20 ต่อการเทรด

- คำนวณขนาด Lot ที่เหมาะสม: ใช้เครื่องคำนวณขนาด Lot เพื่อกำหนดขนาดการซื้อขายที่เหมาะสมกับเงินทุน ความเสี่ยงที่ยอมรับได้ และระยะ Stop Loss ของคุณ

-

ใช้คำสั่งหยุดการขาดทุน (Stop Loss) เสมอ

คำสั่ง Stop Loss คือเครื่องมือที่จำเป็นอย่างยิ่งในการจำกัดจำนวนเงินสูงสุดที่คุณสามารถสูญเสียต่อการซื้อขาย หากราคาเคลื่อนไหวสวนทางกับคุณจนถึงระดับที่กำหนด คำสั่ง Stop Loss จะปิดสถานะการซื้อขายของคุณโดยอัตโนมัติ เพื่อป้องกันการขาดทุนที่รุนแรงเกินไป

- ทำไมต้องใช้ Stop Loss: ช่วยปกป้องเงินทุนของคุณจากการเคลื่อนไหวของราคาที่ไม่คาดคิด และป้องกันไม่ให้คุณถูก Margin Call

- ข้อควรระวัง: แม้ว่า Stop Loss จะเป็นเครื่องมือที่มีประสิทธิภาพ แต่ก็ไม่สามารถรับประกันได้ 100% ว่าจะถูกปิดที่ราคาที่คุณตั้งไว้เป๊ะๆ โดยเฉพาะในช่วงเวลาที่ตลาดมีความผันผวนสูง หรือมีสภาพคล่องต่ำ อาจเกิด Slippage (การปิดสถานะที่ราคาแตกต่างจากที่ตั้งใจไว้) ได้

-

ควบคุมอารมณ์ของคุณด้วยแผนการซื้อขายและบันทึกการซื้อขาย

จิตวิทยาการซื้อขาย มีบทบาทสำคัญอย่างยิ่งต่อความสำเร็จ เลเวอเรจที่สูงสามารถกระตุ้นอารมณ์ความโลภและความกลัวได้ง่ายขึ้น การมี แผนการซื้อขาย ที่ชัดเจนและยึดมั่นในแผนนั้นอย่างเคร่งครัด จะช่วยลดผลกระทบจากอารมณ์ได้

- จัดทำบันทึกการซื้อขาย (Trading Journal): การบันทึกรายละเอียดการซื้อขายทั้งหมด รวมถึงเหตุผลในการเข้าและออกสถานะ ผลกำไร/ขาดทุน และสภาพอารมณ์ในขณะนั้น จะช่วยให้คุณสามารถทบทวนและเรียนรู้จากข้อผิดพลาด ปรับปรุงกลยุทธ์ และเสริมสร้างวินัยในการซื้อขายได้

- หลีกเลี่ยงการ Overtrade: อย่าให้เลเวอเรจมาหลอกล่อให้คุณเปิดสถานะใหญ่เกินกว่าที่เงินทุนของคุณจะรับไหว ควบคุมขนาด Lot ให้สอดคล้องกับแผนบริหารความเสี่ยงเสมอ

-

ศึกษาความรู้เพิ่มเติมอย่างต่อเนื่อง

ตลาดการเงินมีการเปลี่ยนแปลงอยู่เสมอ การเรียนรู้และพัฒนาทักษะอยู่ตลอดเวลาเป็นสิ่งจำเป็น นักลงทุนควรศึกษาเกี่ยวกับ รูปแบบแท่งเทียน, อินดิเคเตอร์ต่างๆ, แนวรับแนวต้าน, และ กลยุทธ์การเทรดที่หลากหลาย เพื่อเพิ่มความเข้าใจในตลาดและลดความเสี่ยง

FAQ Section: คำถามที่พบบ่อยเกี่ยวกับ Leverage ในการซื้อขาย

Q1: เลเวอเรจคืออะไรและทำงานอย่างไรในการซื้อขาย?

A1: Leverage (เลเวอเรจ) คือเครื่องมือที่ช่วยให้นักลงทุนสามารถควบคุมตำแหน่งการซื้อขายที่มีมูลค่าสูงกว่าเงินทุนจริงที่ตนเองมีอยู่ โดยโบรกเกอร์จะให้ “เงินกู้” ในสัดส่วนที่เหลือเพื่อเติมเต็มขนาดการซื้อขายนั้นๆ ยกตัวอย่างเช่น หากคุณมีเลเวอเรจ 1:100 คุณสามารถเปิดการซื้อขายมูลค่า $100,000 โดยใช้มาร์จิ้นเพียง $1,000 เลเวอเรจช่วยเพิ่มอำนาจซื้อขาย ทำให้มีโอกาสทำกำไรมากขึ้นจากการเคลื่อนไหวของราคาที่น้อยลง แต่ก็เพิ่มความเสี่ยงในการขาดทุนเช่นกัน

Q2: การใช้เลเวอเรจสูงดีหรือไม่สำหรับเทรดเดอร์มือใหม่?

A2: การใช้เลเวอเรจสูงไม่แนะนำสำหรับเทรดเดอร์มือใหม่เป็นอย่างยิ่ง เนื่องจากมีความเสี่ยงสูงมากที่จะทำให้เงินทุนหมดไปอย่างรวดเร็ว หากตลาดเคลื่อนไหวสวนทางเพียงเล็กน้อย การใช้เลเวอเรจสูงต้องการการบริหารความเสี่ยงที่เข้มงวดและประสบการณ์ในการควบคุมอารมณ์อย่างดีเยี่ยม เทรดเดอร์มือใหม่ควรเริ่มต้นด้วยเลเวอเรจที่ต่ำกว่า เช่น 1:50 หรือ 1:100 เพื่อเรียนรู้และทำความเข้าใจกลไกของตลาดและฝึกฝนการบริหารความเสี่ยงก่อน

Q3: Margin Call คืออะไร และจะป้องกันได้อย่างไร?

A3: Margin Call คือการแจ้งเตือนจากโบรกเกอร์เมื่อยอดเงินในบัญชีของคุณไม่เพียงพอที่จะรักษาสถานะที่เปิดอยู่ เนื่องจากผลขาดทุนที่ยังไม่เกิดขึ้นจริงทำให้ระดับมาร์จิ้นของคุณลดลงต่ำกว่าเกณฑ์ที่กำหนด หากคุณไม่เติมเงินเข้าบัญชี โบรกเกอร์จะปิดสถานะของคุณโดยอัตโนมัติ (Stop Out) เพื่อป้องกันความเสี่ยง การป้องกัน Margin Call ทำได้โดย:

- กำหนดแผนบริหารความเสี่ยงที่ชัดเจน (เช่น เสี่ยงไม่เกิน 1-2% ต่อการเทรด)

- ใช้คำสั่ง Stop Loss เสมอ เพื่อจำกัดการขาดทุนสูงสุด

- ไม่ใช้เลเวอเรจสูงเกินไปเมื่อเทียบกับเงินทุน

- มีเงินทุนสำรองในบัญชีเพียงพอ เพื่อรองรับการเคลื่อนไหวของราคา

Q4: ความแตกต่างระหว่าง Leverage และ Margin คืออะไร?

A4: Leverage และ Margin เป็นแนวคิดที่เกี่ยวข้องกันแต่ไม่เหมือนกัน:

- Leverage: คืออัตราส่วนที่โบรกเกอร์เสนอให้ เพื่อให้นักลงทุนสามารถควบคุมการซื้อขายที่มีมูลค่าสูงกว่าเงินทุนจริง (เช่น 1:100 หมายถึงควบคุมได้ 100 เท่าของเงินมาร์จิ้น)

- Margin: คือจำนวนเงินทุนที่นักลงทุนต้องวางไว้กับโบรกเกอร์เป็นหลักประกันในการเปิดและรักษาสถานะการซื้อขายที่ใช้เลเวอเรจ (ยิ่งใช้เลเวอเรจสูง มาร์จิ้นที่ต้องวางเพื่อเปิดสถานะเดียวกันก็จะยิ่งน้อยลง)

สรุปคือ เลเวอเรจคือ “พลังในการขยาย” ส่วนมาร์จิ้นคือ “เงินประกัน” ที่ใช้เพื่อเข้าถึงพลังนั้น

Q5: ควรเลือกอัตราส่วนเลเวอเรจเท่าไรถึงจะเหมาะสม?

A5: ไม่มีอัตราส่วนเลเวอเรจที่ “เหมาะสมที่สุด” สำหรับทุกคน เพราะขึ้นอยู่กับปัจจัยหลายอย่าง เช่น:

- ประสบการณ์: มือใหม่ควรเริ่มจากต่ำ (เช่น 1:50 – 1:200) ผู้มีประสบการณ์อาจใช้สูงขึ้น

- กลยุทธ์การเทรด: Scalping หรือ Day Trading ที่มีการเคลื่อนไหวเร็ว อาจใช้เลเวอเรจที่พอเหมาะกับการทำกำไรเล็กๆ น้อยๆ แต่หลายครั้ง Position Trading อาจใช้เลเวอเรจต่ำกว่า

- ความเสี่ยงที่ยอมรับได้: คุณเต็มใจรับความเสี่ยงได้มากน้อยแค่ไหน?

- ขนาดของเงินทุน: เงินทุนน้อย อาจจำเป็นต้องใช้เลเวอเรจช่วย แต่ต้องระวังมากเป็นพิเศษ

สิ่งสำคัญที่สุดคือการใช้เลเวอเรจควบคู่ไปกับการบริหารความเสี่ยงที่เข้มงวดและมีวินัยในการเทรด ไม่ควรเลือกเลเวอเรจที่สูงที่สุดเพียงเพราะโบรกเกอร์เสนอให้

Conclusion: สรุป

Leverage เป็นเครื่องมืออันทรงพลังในการซื้อขายที่สามารถเพิ่มศักยภาพในการทำกำไรได้อย่างมหาศาล แต่ก็เป็นเครื่องมือที่มาพร้อมกับความเสี่ยงที่สูงมากเช่นกัน หากใช้โดยปราศจากความเข้าใจและการบริหารจัดการที่เหมาะสม เลเวอเรจสามารถนำไปสู่การขาดทุนอย่างรวดเร็วและรุนแรงได้

หัวใจสำคัญของการใช้เลเวอเรจให้เกิดประโยชน์สูงสุดคือการมีวินัยในการเทรด การวางแผนบริหารความเสี่ยงอย่างรอบคอบ การกำหนดจุด Stop Loss ที่ชัดเจน และการควบคุมอารมณ์ไม่ให้ตกอยู่ภายใต้อิทธิพลของความโลภและความกลัว สำหรับนักลงทุนมือใหม่ การเริ่มต้นด้วยเลเวอเรจที่ต่ำ และค่อยๆ เพิ่มขึ้นเมื่อมีประสบการณ์และความเข้าใจในตลาดมากขึ้น ถือเป็นแนวทางที่ชาญฉลาดที่สุด

การเรียนรู้อย่างต่อเนื่อง การฝึกฝน และการสร้างวินัยคือปัจจัยสำคัญที่จะช่วยให้นักลงทุนสามารถใช้เลเวอเรจเป็นพันธมิตรในการสร้างความสำเร็จในตลาดการเงินได้อย่างยั่งยืน จงจำไว้เสมอว่า “ยิ่งพลังมากเท่าไร ความรับผิดชอบก็ยิ่งมากขึ้นเท่านั้น” (With great power comes great responsibility)

สำหรับพี่ๆ ที่สนใจระบบเทรดอัตโนมัติ (EA) หรือต้องการปรึกษาการเทรด สามารถดูข้อมูลและเข้ากลุ่มผู้ใช้ได้ฟรี เพียง เปิดบัญชีกับโบรกเกอร์ที่แนะนำ และส่งเลข MT4 เพื่อรับลิงก์ได้เลย!

- XM: โบนัสสำหรับลูกค้าใหม่ $30 และโบนัสเงินฝาก

- Exness: สมัครง่าย ฝากถอนเร็ว และมีเลเวอเรจสูงถึง 1:2000

- GMI: เทรดดีไม่มีสะดุด ฟรี Free Swap ทุกบัญชี

สอบถามเพิ่มเติมได้ที่:

- Line id: @ft.th

ติดตามข่าวสารและบทความดีๆ เพิ่มเติม:

LINE: @ft.th ( https://lin.ee/u0dwlLM )

LINE: @ft.th ( https://lin.ee/u0dwlLM ) Youtube: FTT – investing (https://shorturl.asia/7wqIe )

Youtube: FTT – investing (https://shorturl.asia/7wqIe ) Tiktok: https://vt.tiktok.com/ZSdVyv7Ny/

Tiktok: https://vt.tiktok.com/ZSdVyv7Ny/