Ultimate Guide: อ่านกราฟแท่งเทียน (Candlestick Chart) อย่างมืออาชีพ เจาะลึกกลยุทธ์ทำกำไรสูงสุด

ในโลกของการลงทุนที่ขับเคลื่อนด้วยข้อมูลและความผันผวน การทำความเข้าใจ “ภาษา” ของตลาดคือหัวใจสำคัญที่แยกผู้ชนะออกจากผู้แพ้ กราฟแท่งเทียน (Candlestick Chart) ไม่ได้เป็นเพียงการแสดงข้อมูลราคา แต่คือบทสนทนาที่สะท้อนแรงซื้อ (Demand) และแรงขาย (Supply) อย่างลึกซึ้ง เผยให้เห็นถึงจิตวิทยาของมวลชน ณ ช่วงเวลาใดเวลาหนึ่ง การถอดรหัสภาษานี้ได้อย่างแม่นยำจึงเป็นทักษะที่ขาดไม่ได้สำหรับเทรดเดอร์และนักลงทุนมืออาชีพ เพราะมันคือเครื่องมือที่ช่วยให้คุณคาดการณ์แนวโน้ม, ค้นหาจุดกลับตัว และตัดสินใจเข้า-ออกออเดอร์ด้วยความมั่นใจและมีหลักการที่ชัดเจน

บทความนี้คือคู่มือฉบับสมบูรณ์ที่จะพาคุณเจาะลึกทุกมิติของการวิเคราะห์กราฟแท่งเทียน ตั้งแต่พื้นฐานและประวัติศาสตร์ ไปจนถึงการตีความรูปแบบที่ซับซ้อน เราจะขยายความในทุกประเด็นว่า ทำไม รูปแบบนั้นจึงเกิดขึ้น, อย่างไร ที่จะนำไปใช้ให้เกิดประสิทธิภาพสูงสุด, และ อะไร คือข้อควรระวังเพื่อหลีกเลี่ยงสัญญาณหลอก (False Signal) เตรียมพบกับกลยุทธ์การผสานสัญญาณ (Confluence) เพื่อสร้างการเทรดที่มีความน่าจะเป็นสูง (High-Probability Trades) และก้าวสู่การเป็นนักวิเคราะห์กราฟแท่งเทียนที่สามารถรับมือกับทุกสภาวะตลาดได้อย่างแท้จริง

1. รากฐานแห่งกราฟแท่งเทียน (Candlestick Fundamentals): จุดเริ่มต้นของการวิเคราะห์ทางเทคนิคที่นักลงทุนต้องรู้

ก่อนจะก้าวไปสู่กลยุทธ์ขั้นสูง การทำความเข้าใจองค์ประกอบพื้นฐานของแท่งเทียนแต่ละแท่งให้ถ่องแท้คือกุญแจดอกแรก เพราะทุกทฤษฎีและทุกรูปแบบล้วนถูกสร้างขึ้นจากข้อมูลที่บรรจุอยู่ภายในแท่งเทียนเพียงแท่งเดียว การละเลยส่วนนี้อาจนำไปสู่การตีความที่ผิดพลาดและโอกาสในการขาดทุนในตลาดการเงิน

1.1 ประวัติศาสตร์และปรัชญาเบื้องหลังแท่งเทียนญี่ปุ่น: จากตลาดข้าวสู่ตลาดโลก

กราฟแท่งเทียนมีต้นกำเนิดที่ยาวนานกว่า 300 ปี พัฒนาขึ้นโดย Homma Munehisa พ่อค้าข้าวชาวญี่ปุ่นในศตวรรษที่ 18 ซึ่งเป็นผู้ที่ได้รับการยกย่องว่าเป็นบิดาแห่งการวิเคราะห์กราฟแท่งเทียน เขาไม่ได้มองแค่ราคาซื้อขายเพียงอย่างเดียว แต่มีความมุ่งมั่นที่จะทำความเข้าใจ อารมณ์และความรู้สึก ของผู้คนในตลาดค้าข้าว ซึ่งเป็นปัจจัยสำคัญที่ขับเคลื่อนการเคลื่อนไหวของราคา ปรัชญาของ Homma คือการเชื่อว่าการเคลื่อนไหวของราคานั้นได้รับอิทธิพลอย่างมากจากอารมณ์ของเทรดเดอร์ ไม่ว่าจะเป็นความโลภ (Greed), ความกลัว (Fear), ความหวัง (Hope) หรือความไม่แน่ใจ (Uncertainty) เขาจึงสร้างแผนภูมิแท่งเทียนขึ้นมาเพื่อแสดงภาพความสัมพันธ์ระหว่างราคาเปิด-ปิด และราคาสูงสุด-ต่ำสุดในแต่ละวัน ซึ่งสามารถสะท้อนการต่อสู้ทางจิตวิทยาระหว่างฝั่งซื้อ (กระทิง หรือ Bullish) และฝั่งขาย (หมี หรือ Bearish) ได้อย่างชัดเจนและเป็นรูปธรรม แนวคิดนี้ถูกนำมาเผยแพร่สู่โลกตะวันตกโดย Steve Nison ในช่วงทศวรรษที่ 1980 และกลายเป็นเครื่องมือมาตรฐานที่ได้รับความนิยมทั่วโลกสำหรับการวิเคราะห์สินทรัพย์ทุกประเภท ไม่ว่าจะเป็นหุ้น, ฟอเร็กซ์ (Forex), สินค้าโภคภัณฑ์ (Commodities) อย่างทองคำ, หรือแม้แต่คริปโตเคอร์เรนซี (Cryptocurrency) ในปัจจุบัน

1.2 กายวิภาคของแท่งเทียน: การบอกเล่าเรื่องราวของราคาในทุกช่วงเวลา

แท่งเทียนแต่ละแท่งคือบทสรุปของการต่อสู้ระหว่างแรงซื้อและแรงขายภายในกรอบเวลาที่กำหนด (Timeframe) ไม่ว่าจะเป็น 1 นาที, 5 นาที, 1 ชั่วโมง, 4 ชั่วโมง, หรือ 1 วัน โดยมีส่วนประกอบหลักดังนี้:

- ราคาเปิด (Open): คือราคาแรกของการซื้อขายเมื่อเริ่มกรอบเวลาใหม่ เปรียบเสมือนเสียงระฆังเริ่มต้นการต่อสู้ในสังเวียนตลาด หากราคาเปิดต่ำแต่ปิดสูง แสดงว่าแรงซื้อเข้ามาควบคุม หากราคาเปิดสูงแต่ปิดต่ำ แสดงว่าแรงขายเข้ามาควบคุม

- ราคาปิด (Close): คือราคาสุดท้ายของการซื้อขายเมื่อสิ้นสุดกรอบเวลา เป็นบทสรุปว่าฝ่ายใดเป็นผู้ชนะในรอบนั้น หากราคาปิดสูงกว่าราคาเปิด แสดงถึงชัยชนะของแรงซื้อ หากราคาปิดต่ำกว่าราคาเปิด แสดงถึงชัยชนะของแรงขาย

- ราคาสูงสุด (High): คือจุดราคาสูงที่สุดที่ไปถึงในกรอบเวลานั้น แสดงถึงพลังสูงสุดของฝั่งซื้อที่พยายามดันราคาขึ้นไปให้สูงที่สุด ก่อนที่จะถูกแรงขายต้านกลับลงมา หรือเป็นจุดที่แรงซื้อสามารถไปได้ไกลที่สุด

- ราคาต่ำสุด (Low): คือจุดราคาต่ำที่สุดที่ไปถึงในกรอบเวลานั้น แสดงถึงพลังสูงสุดของฝั่งขายที่พยายามกดราคาลงไปให้ต่ำที่สุด ก่อนที่จะถูกแรงซื้อสวนกลับขึ้นไป หรือเป็นจุดที่แรงขายสามารถกดได้ลึกที่สุด

- ลำตัวแท่งเทียน (Real Body): คือส่วนสี่เหลี่ยมที่อยู่ระหว่างราคาเปิดและราคาปิด ขนาดของลำตัวบ่งบอกถึง ความแข็งแกร่งและทิศทางของโมเมนตัม หากลำตัวยาวหมายถึงมีฝ่ายใดฝ่ายหนึ่งชนะอย่างขาดลอยและมีอำนาจเหนือตลาดสูง หากลำตัวสั้นหมายถึงการต่อสู้ที่สูสี ไม่มีความแน่นอน หรือตลาดอยู่ในภาวะลังเล

- ไส้เทียน (Wick หรือ Shadow): คือเส้นที่ลากจากลำตัวไปยังราคาสูงสุด (Upper Wick หรือ Upper Shadow) และราคาต่ำสุด (Lower Wick หรือ Lower Shadow) ความยาวของไส้เทียนบ่งบอกถึง การปฏิเสธราคา (Price Rejection) ที่เกิดขึ้นในกรอบเวลานั้น

- ไส้บนยาว (Long Upper Wick): แสดงว่าแรงซื้อพยายามดันราคาขึ้นไปสูงแต่ถูกแรงขายปฏิเสธกลับลงมาอย่างรุนแรง บ่งบอกถึงแรงขายที่เข้ามาควบคุมเมื่อราคาขึ้นไปสูง

- ไส้ล่างยาว (Long Lower Wick): แสดงว่าแรงขายพยายามกดราคาลงไปต่ำแต่ถูกแรงซื้อปฏิเสธกลับขึ้นมาอย่างรุนแรง บ่งบอกถึงแรงซื้อที่เข้ามาควบคุมเมื่อราคาลงไปต่ำ

- สีของแท่งเทียน: เป็นตัวบ่งชี้ทิศทางที่ชัดเจนที่สุดและเข้าใจง่ายที่สุด

- สีเขียว (Bullish Candlestick): หรือสีขาว/โปร่งใสในบางการตั้งค่า หมายถึง ราคาปิดสูงกว่าราคาเปิด แสดงว่าแรงซื้อเป็นฝ่ายควบคุมและชนะไปในรอบเวลานั้น บ่งบอกถึงภาวะขาขึ้นหรือแรงซื้อที่แข็งแกร่ง

- สีแดง (Bearish Candlestick): หรือสีดำในบางการตั้งค่า หมายถึง ราคาปิดต่ำกว่าราคาเปิด แสดงว่าแรงขายเป็นฝ่ายควบคุมและชนะไปในรอบเวลานั้น บ่งบอกถึงภาวะขาลงหรือแรงขายที่แข็งแกร่ง

2. การตีความแท่งเทียนเดี่ยว (Single Candlestick Analysis): อ่านอารมณ์ตลาดในทันทีอย่างลึกซึ้ง

แม้เพียงแท่งเทียนแท่งเดียวก็สามารถบอกเล่าเรื่องราวของตลาดได้อย่างมหาศาล การทำความเข้าใจแท่งเทียนพื้นฐานเหล่านี้เป็นก้าวแรกที่สำคัญที่สุดในการวิเคราะห์ กราฟแท่งเทียน ให้แม่นยำยิ่งขึ้น

2.1 พลังของลำตัวเทียน: แท่งยาว (Momentum) vs. แท่งสั้น (Indecision) และความหมายทางจิตวิทยา

- แท่งลำตัวยาว (Long Body Candlestick): แสดงถึงแรงผลักดันที่แข็งแกร่งและชัดเจนในทิศทางใดทิศทางหนึ่ง บ่งบอกถึงความเชื่อมั่นที่สูงของเทรดเดอร์ในทิศทางนั้นๆ และการควบคุมตลาดอย่างเด็ดขาด

- แท่งเขียวยาว (Long Bullish Candlestick): บ่งบอกถึงแรงซื้อที่ควบคุมตลาดอย่างเด็ดขาดตั้งแต่ราคาเปิดจนถึงราคาปิด สะท้อนความเชื่อมั่นและโมเมนตัมขาขึ้นที่รุนแรง หากปรากฏขึ้นหลังการพักตัว อาจเป็นสัญญาณการเริ่มต้นแนวโน้มขาขึ้นครั้งใหม่ หรือการยืนยันแนวโน้มเดิมที่แข็งแกร่ง

- แท่งแดงยาว (Long Bearish Candlestick): บ่งบอกถึงแรงขายที่ควบคุมตลาดอย่างสมบูรณ์ตั้งแต่ราคาเปิดจนถึงราคาปิด สะท้อนความกลัว, การเทขายอย่างหนัก (Sell-off) และโมเมนตัมขาลงที่รุนแรง หากปรากฏขึ้นหลังการปรับฐาน อาจเป็นสัญญาณการเริ่มต้นแนวโน้มขาลง หรือการยืนยันแนวโน้มขาลงที่แข็งแกร่ง

- แท่งลำตัวสั้น (Short Body Candlestick): แสดงถึงการชะลอตัว, ความไม่แน่นอน (Indecision) หรือการต่อสู้ที่สูสีระหว่างแรงซื้อและแรงขาย บ่งบอกว่าตลาดกำลังพักตัว, ขาดทิศทางที่ชัดเจน หรืออยู่ในภาวะที่ไม่มีฝ่ายใดฝ่ายหนึ่งมีอำนาจเหนือกว่าอย่างเด็ดขาด แท่งเทียนลำตัวสั้นมักจะเกิดขึ้นในช่วง Sideways หรือเมื่อตลาดกำลังรอข่าวสำคัญ

2.2 รูปแบบ Doji และ Marubozu: สัญญาณสุดขั้วของตลาดและความนัยที่ซ่อนอยู่

แท่งเทียนสองรูปแบบนี้เปรียบเสมือนสัญลักษณ์ที่อยู่คนละขั้วของสภาวะตลาด คือ ความไม่แน่นอนสุดขีด และ ความแน่นอนสุดขีด ซึ่งนักลงทุนควรทำความเข้าใจถึงนัยยะที่แท้จริง

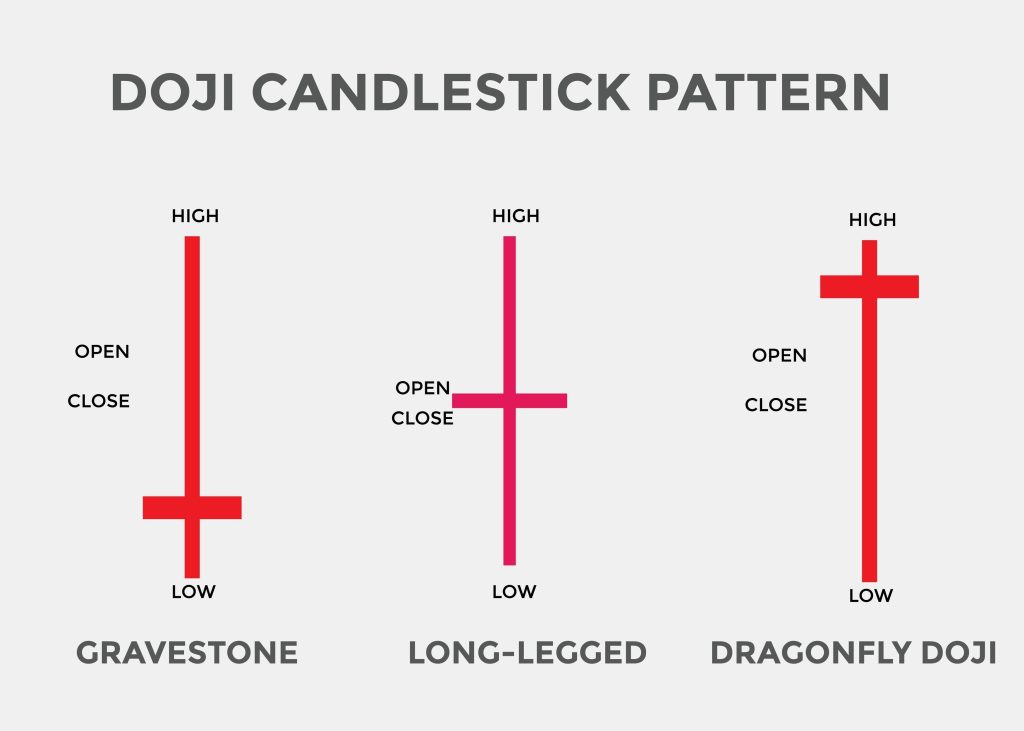

- Doji (โดจิ): ที่สุดแห่งความลังเลและจุดเปลี่ยนของอารมณ์ตลาด

- ลักษณะ: เป็นแท่งเทียนที่ราคาเปิดและราคาปิดอยู่ที่ระดับเดียวกันหรือใกล้กันมาก ทำให้ลำตัวเทียนเป็นเพียงเส้นบางๆ หรือเป็นเส้นตรงคล้ายกากบาท ไส้เทียนอาจจะยาวหรือสั้นก็ได้ ขึ้นอยู่กับประเภทของ Doji

- จิตวิทยา: สะท้อนถึงภาวะที่แรงซื้อและแรงขายต่อสู้กันอย่างดุเดือดตลอดทั้งกรอบเวลา แต่สุดท้ายไม่มีฝ่ายใดสามารถผลักดันราคาให้ไปในทิศทางของตนเองได้อย่างชัดเจน ตลาดอยู่ในภาวะสมดุลและไม่แน่ใจอย่างสมบูรณ์ หากเกิด Doji หลังแนวโน้มที่แข็งแกร่ง (ทั้งขาขึ้นหรือขาลง) อาจเป็นสัญญาณเตือนว่าโมเมนตัมกำลังจะหมดลงและอาจเกิดการกลับตัวของราคาได้ แต่ต้องรอการยืนยันจากแท่งถัดไปเสมอ

- ประเภทย่อยที่สำคัญ (และการตีความ):

- Standard Doji: มีไส้บนและไส้ล่างสั้นหรือไม่มีเลย แสดงถึงความไม่แน่ใจทั่วไป

- Dragonfly Doji: มีลำตัวอยู่ด้านบนสุดและมีไส้ล่างยาวมาก (ราคาเปิด, สูงสุด, ปิดเกือบเท่ากัน) แสดงว่าแรงขายพยายามกดราคาลงไปต่ำมาก แต่ถูกแรงซื้อปฏิเสธกลับขึ้นมาอย่างรุนแรงและดันราคาขึ้นมาปิดใกล้ราคาเปิดหรือสูงสุดได้ เป็นสัญญาณกลับตัวเป็นขาขึ้น (Bullish Reversal) ที่ทรงพลังมากเมื่อเกิดที่บริเวณแนวรับสำคัญ หรือจุดต่ำสุดของแนวโน้มขาลง บ่งบอกว่าแรงซื้อกำลังจะเข้ามาควบคุมตลาด

- Gravestone Doji: มีลำตัวอยู่ด้านล่างสุดและมีไส้บนยาวมาก (ราคาเปิด, ต่ำสุด, ปิดเกือบเท่ากัน) แสดงว่าแรงซื้อพยายามดันราคาขึ้นไปสูงมาก แต่ถูกแรงขายปฏิเสธกลับลงมาอย่างรุนแรงและกดราคาลงมาปิดใกล้ราคาเปิดหรือต่ำสุดได้ เป็นสัญญาณกลับตัวเป็นขาลง (Bearish Reversal) ที่ทรงพลังมากเมื่อเกิดที่บริเวณแนวต้านสำคัญ หรือจุดสูงสุดของแนวโน้มขาขึ้น บ่งบอกว่าแรงขายกำลังจะเข้ามาควบคุมตลาด

- Marubozu (มารุโบซุ): ที่สุดแห่งความเชื่อมั่นและการควบคุมอย่างเบ็ดเสร็จ

- ลักษณะ: เป็นแท่งเทียนลำตัวยาวที่ไม่มีไส้เทียนเลย หรือมีไส้สั้นมากๆ แสดงว่าราคาเปิดและราคาต่ำสุด (สำหรับแท่งเขียว) หรือราคาเปิดและราคาสูงสุด (สำหรับแท่งแดง) คือจุดเดียวกัน และราคาปิดก็คือราคาสูงสุด (สำหรับแท่งเขียว) หรือราคาต่ำสุด (สำหรับแท่งแดง)

- จิตวิทยา: สะท้อนถึงการควบคุมตลาดอย่างเบ็ดเสร็จเด็ดขาดโดยฝ่ายใดฝ่ายหนึ่ง ไม่มีการลังเลหรือการต่อต้านจากฝ่ายตรงข้ามตลอดทั้งกรอบเวลา เป็นสัญญาณที่แสดงถึงความแข็งแกร่งของเทรนด์นั้นๆ

- Bullish Marubozu (มารุโบซุเขียว): ราคาเปิดต่ำสุดและปิดสูงสุด แสดงว่าแรงซื้อควบคุมตั้งแต่ต้นจนจบ เป็นสัญญาณขาขึ้นที่แข็งแกร่งมาก หากปรากฏขึ้นในแนวโน้มขาขึ้น จะเป็นการยืนยันความแข็งแกร่งของแนวโน้ม หากปรากฏขึ้นที่แนวรับ อาจเป็นสัญญาณการเริ่มต้นแนวโน้มขาขึ้นที่ทรงพลัง

- Bearish Marubozu (มารุโบซุแดง): ราคาเปิดสูงสุดและปิดต่ำสุด แสดงว่าแรงขายควบคุมตั้งแต่ต้นจนจบ เป็นสัญญาณขาลงที่แข็งแกร่งมาก หากปรากฏขึ้นในแนวโน้มขาลง จะเป็นการยืนยันความแข็งแกร่งของแนวโน้ม หากปรากฏขึ้นที่แนวต้าน อาจเป็นสัญญาณการเริ่มต้นแนวโน้มขาลงที่ทรงพลัง

3. การระบุแนวโน้มหลัก (Identifying the Main Trend): เข็มทิศนำทางการเทรดเพื่อเพิ่มโอกาสทำกำไร

หลักการที่สำคัญที่สุดในการเทรดคือ “Trend is your friend” หรือ “เทรนด์คือเพื่อนของคุณ” การเทรดตามแนวโน้มหลักจะเพิ่มโอกาสสำเร็จและลดความเสี่ยงได้อย่างมหาศาล กราฟแท่งเทียนสามารถช่วยยืนยันความแข็งแกร่งของแนวโน้มและระบุจุดที่แนวโน้มอาจจะสิ้นสุดลงได้อย่างแม่นยำ

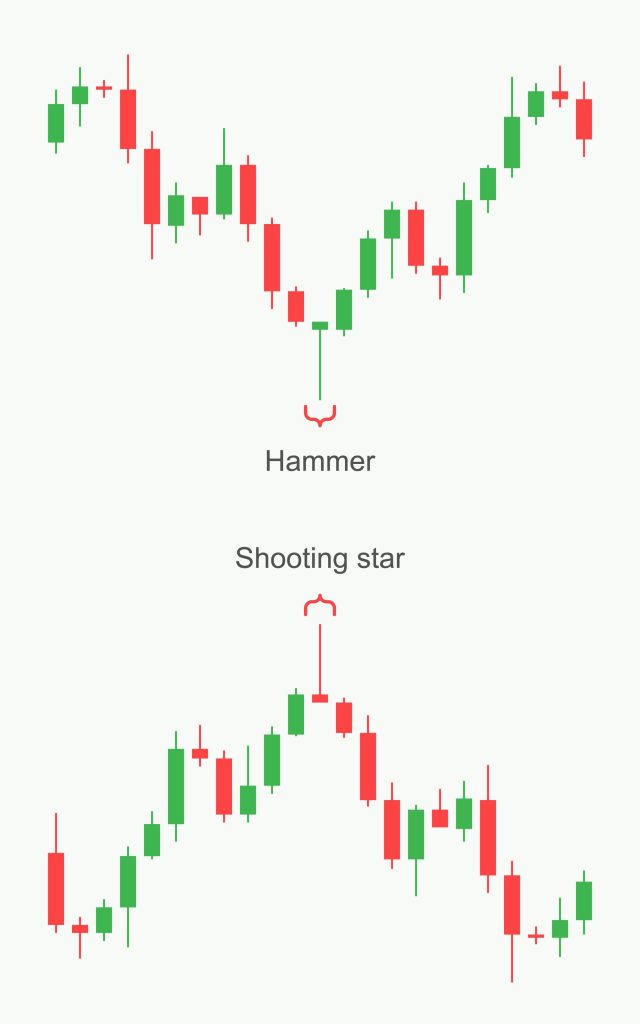

- แนวโน้มขาขึ้น (Uptrend): โครงสร้างราคาแบบ Higher Highs และ Higher Lows คือ ราคาทำจุดสูงสุดใหม่ที่สูงขึ้นเรื่อยๆ และจุดต่ำสุดใหม่ที่สูงขึ้นเรื่อยๆ ในกราฟแท่งเทียน เราจะสังเกตเห็นแท่งเขียวยาวปรากฏขึ้นบ่อยครั้งในช่วงที่ราคาทำ New High และแท่งแดงมักจะมีลำตัวสั้นหรือมีไส้ล่างยาวในช่วงที่ราคาย่อตัว (Pullback) ซึ่งบ่งบอกว่าแรงซื้อยังคงควบคุมตลาดอยู่และพร้อมจะผลักดันราคาขึ้นไปอีก การเข้าซื้อในจังหวะ Pullback ที่เกิดรูปแบบแท่งเทียน Bullish Reversal (เช่น Hammer, Bullish Engulfing) เป็นกลยุทธ์ที่มีประสิทธิภาพสูง

- แนวโน้มขาลง (Downtrend): โครงสร้างราคาแบบ Lower Lows และ Lower Highs คือ ราคาทำจุดต่ำสุดใหม่ที่ต่ำลงเรื่อยๆ และจุดสูงสุดใหม่ที่ต่ำลงเรื่อยๆ ในกราฟแท่งเทียน เราจะสังเกตเห็นแท่งแดงยาวปรากฏบ่อยครั้งในช่วงที่ราคาทำ New Low และแท่งเขียวมักจะมีลำตัวสั้นหรือมีไส้บนยาวในช่วงที่ราคาดีดตัว (Rally) ซึ่งบ่งบอกว่าแรงขายยังคงมีอำนาจและพร้อมจะกดดันราคาลงไปอีก การเข้าขาย (Short Sell) ในจังหวะ Rally ที่เกิดรูปแบบแท่งเทียน Bearish Reversal (เช่น Shooting Star, Bearish Engulfing) เป็นกลยุทธ์ที่น่าสนใจ

- ภาวะไร้แนวโน้ม (Sideways/Ranging Market): ราคาเคลื่อนไหวในกรอบแคบๆ โดยไม่มีทิศทางที่ชัดเจน กราฟแท่งเทียนมักจะมีลำตัวสั้น, มีไส้ยาวทั้งสองด้าน และเกิด Doji บ่อยครั้ง สะท้อนถึงความสมดุลและความไม่แน่ใจของตลาด ในสภาวะนี้ ควรหลีกเลี่ยงการเทรดตามแนวโน้ม และควรรอการทะลุกรอบ (Breakout) ที่ชัดเจนพร้อม Volume ที่สูงขึ้นก่อนเข้าเทรด หรือพิจารณาเทรดแบบ Scalping ในกรอบราคา (Range Trading)

4. แนวรับและแนวต้าน (Support & Resistance): สมรภูมิสำคัญของราคาและจุดเปลี่ยนของตลาด

แนวรับและแนวต้าน คือระดับราคาที่มีนัยสำคัญทางจิตวิทยา ซึ่งเป็นบริเวณที่คาดว่าแรงซื้อและแรงขายจะเข้ามาปะทะกันอย่างรุนแรง รูปแบบแท่งเทียนจะมีความน่าเชื่อถือสูงสุดเมื่อเกิดขึ้น ณ บริเวณแนวรับ-แนวต้านเหล่านี้ เพราะเป็นการยืนยันสัญญาณจาก Price Action ที่ชัดเจน

4.1 การระบุแนวรับและแนวต้านที่มีประสิทธิภาพ: หาจุดแข็งของตลาด

- แนวรับ (Support Zone): เปรียบเสมือน “พื้น” ที่มีแรงซื้อรอรับอยู่ ทำให้ราคามักจะหยุดลงและดีดตัวกลับขึ้นไป ณ บริเวณนี้ เนื่องจากเป็นจุดที่ผู้ซื้อเชื่อว่าราคาถูกเกินไปและคุ้มค่าที่จะเข้าซื้อ มักเกิดจากจุดต่ำสุดเดิม (Previous Lows), หรือบริเวณที่มีการซื้อขายหนาแน่นในอดีต (Volume Profile), หรือเส้นค่าเฉลี่ยเคลื่อนที่ (Moving Averages) ที่สำคัญ

- แนวต้าน (Resistance Zone): เปรียบเสมือน “เพดาน” ที่มีแรงขายรออยู่ ทำให้ราคามักจะหยุดขึ้นและถูกกดดันให้กลับลงมา ณ บริเวณนี้ เนื่องจากเป็นจุดที่ผู้ขายเชื่อว่าราคาสูงเกินไปและคุ้มค่าที่จะขายทำกำไร มักเกิดจากจุดสูงสุดเดิม (Previous Highs), หรือบริเวณที่มีการขายหนาแน่นในอดีต, หรือเส้นค่าเฉลี่ยเคลื่อนที่ที่สำคัญ

4.2 การทะลุกรอบ (Breakout) และการเปลี่ยนบทบาท (Role Reversal): โอกาสใหม่ในตลาด

- Breakout: เมื่อราคาสามารถทะลุแนวต้านหรือแนวรับไปได้อย่างแข็งแกร่ง มักเกิดจากแท่งเทียนลำตัวยาว (เช่น Marubozu) พร้อมปริมาณการซื้อขาย (Volume) ที่สูงขึ้นอย่างมีนัยสำคัญ เป็นสัญญาณการเริ่มต้นแนวโน้มใหม่ที่ชัดเจน การเข้าเทรดหลังจาก Breakout ที่ได้รับการยืนยันมักจะให้ผลตอบแทนที่ดี

- Role Reversal (การเปลี่ยนบทบาทของแนว S/R): หลักการที่ทรงพลังที่สุดและเป็นพื้นฐานสำคัญของ Price Action คือเมื่อแนวต้านถูกทะลุผ่านไปได้สำเร็จ (Breakout Upward) มันจะเปลี่ยนบทบาทมาทำหน้าที่เป็น “แนวรับใหม่” (Support Turned Resistance – STR) และในทางกลับกัน เมื่อแนวรับถูกทะลุลงไปได้ (Breakout Downward) มันจะเปลี่ยนมาเป็น “แนวต้านใหม่” (Resistance Turned Support – RTS) การมองหารูปแบบแท่งเทียนกลับตัว (Reversal Candlestick Patterns) ณ บริเวณที่เกิด Role Reversal เป็นกลยุทธ์ที่มีประสิทธิภาพสูงมากในการหาจุดเข้าเทรดที่ได้เปรียบและมีความน่าเชื่อถือสูง

5. รูปแบบกลับตัวเป็นขาขึ้น (Bullish Reversal Patterns): สัญญาณแห่งการฟื้นตัวและโอกาสในการเข้าซื้อ

รูปแบบเหล่านี้มักปรากฏที่จุดต่ำสุดของแนวโน้มขาลงหรือบริเวณแนวรับสำคัญ เป็นสัญญาณว่าแรงขายเริ่มอ่อนกำลังและแรงซื้อกำลังจะกลับเข้ามาควบคุมตลาด นักลงทุนที่สามารถระบุรูปแบบเหล่านี้ได้จะสามารถหาจุดเข้าซื้อที่ได้เปรียบ

5.1 Hammer (ค้อน): การปฏิเสธราคาต่ำที่ทรงพลัง

- ลักษณะ: มีลำตัวสั้นอยู่ด้านบนของแท่งเทียน และมีไส้ล่างยาวกว่าลำตัวอย่างน้อย 2 เท่า โดยมีไส้บนสั้นมากหรือไม่ปรากฏเลย สีของลำตัวอาจเป็นสีเขียวหรือสีแดงก็ได้ แต่สีเขียวจะให้สัญญาณที่แข็งแกร่งกว่า

- จิตวิทยา: แสดงให้เห็นว่าในระหว่างกรอบเวลา แรงขายได้กดดันราคาลงไปต่ำมาก (เกิดไส้ล่างยาว) แต่สุดท้ายแรงซื้อก็กลับเข้ามาอย่างมหาศาลและดันราคากลับขึ้นมาปิดใกล้ราคาเปิดได้สำเร็จ เป็นการ “ปฏิเสธราคาต่ำ” อย่างชัดเจน บ่งบอกว่าตลาดไม่ยอมรับราคาที่ต่ำกว่านี้และมีแรงซื้อรออยู่มาก

- การยืนยัน: ความน่าเชื่อถือของ Hammer จะสูงมากหากเกิดขึ้นที่แนวรับสำคัญ หรือจุดต่ำสุดของแนวโน้มขาลง และต้องรอแท่งเทียนถัดไปปิดเป็นสีเขียวและสูงกว่าราคาปิดของแท่ง Hammer เพื่อยืนยันการกลับตัวเป็นขาขึ้น

5.2 Piercing Pattern (แท่งเทียนเจาะทะลุ): การกลับตัวของแรงซื้อที่เริ่มแข็งแกร่ง

- ลักษณะ: รูปแบบ 2 แท่ง โดยแท่งแรกเป็นแท่งแดงยาว (ยืนยันแนวโน้มขาลง) และแท่งที่สองเป็นแท่งเขียวที่เปิดต่ำกว่าราคาปิดของแท่งแดงแรก (เกิด Gap Down) แต่สามารถดันราคาขึ้นมาปิด “เกินกว่าครึ่งหนึ่ง” ของลำตัวแท่งแดงแรกได้ แต่ไม่จำเป็นต้องกลืนกินทั้งหมด

- จิตวิทยา: แม้จะเปิดตลาดด้วยแรงขายที่รุนแรง แต่แรงซื้อก็กลับเข้ามาอย่างทรงพลังและสามารถยึดพื้นที่คืนมาได้เกินครึ่งหนึ่งของแรงขายก่อนหน้า บ่งบอกถึงการเปลี่ยนโมเมนตัมจากแรงขายไปสู่แรงซื้ออย่างมีนัยสำคัญ

- การยืนยัน: ความน่าเชื่อถือจะสูงขึ้นหากเกิดที่แนวรับที่แข็งแกร่ง และแท่งที่สองมี Volume ที่สูงขึ้น

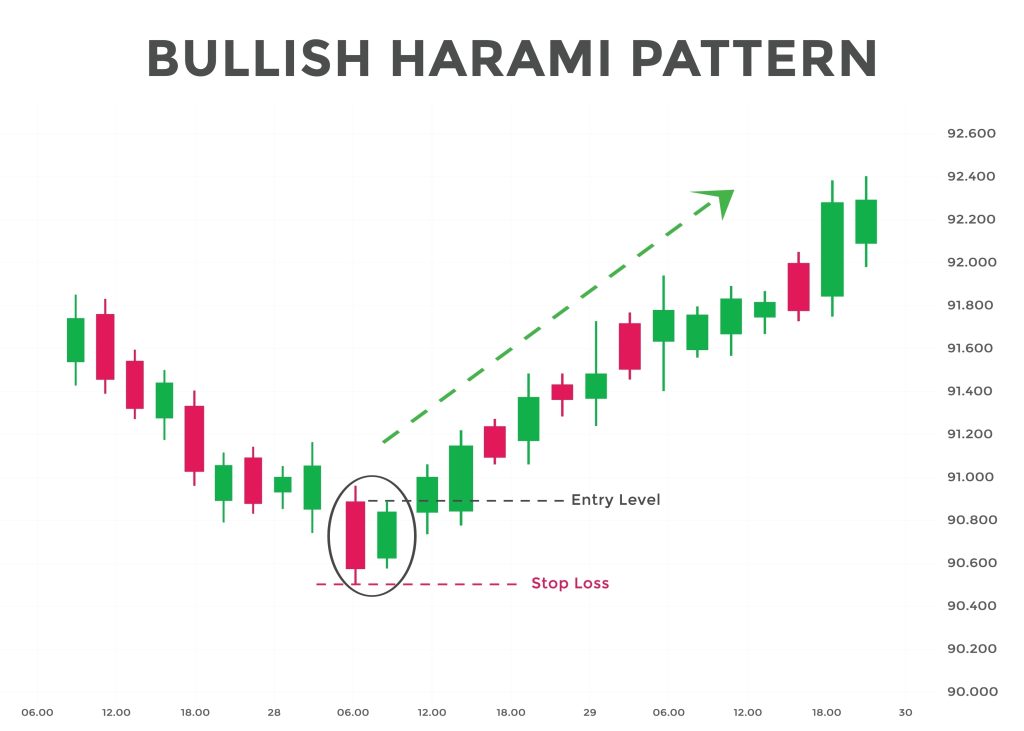

5.3 Bullish Engulfing (แท่งเทียนกลืนกินขาขึ้น): สัญญาณ Bullish Reversal ที่ทรงพลังที่สุด

- ลักษณะ: รูปแบบ 2 แท่ง โดยแท่งแรกเป็นแท่งแดงสั้น (บ่งบอกถึงแรงขายที่อ่อนแอลง) และแท่งที่สองเป็นแท่งเขียวยาวที่ “กลืนกิน” ลำตัวของแท่งแดงแรกทั้งหมด (ราคาเปิดต่ำกว่าราคาปิดของแท่งแดง และราคาปิดสูงกว่าราคาเปิดของแท่งแดง)

- จิตวิทยา: เป็นหนึ่งในสัญญาณกลับตัวขาขึ้นที่แข็งแกร่งที่สุด แสดงถึงการที่แรงซื้อกลับเข้ามาอย่างสมบูรณ์แบบและเอาชนะแรงขายของวันก่อนหน้าได้อย่างสิ้นเชิง บ่งบอกว่าตลาดกำลังจะเปลี่ยนจากขาลงเป็นขาขึ้นอย่างชัดเจน

- การยืนยัน: ความน่าเชื่อถือจะสูงมากหากเกิดที่แนวรับสำคัญ หรือจุดต่ำสุดของแนวโน้มขาลง และมีปริมาณการซื้อขาย (Volume) สูงในแท่งที่สองที่กลืนกิน แสดงถึงการเข้าซื้อที่แข็งแกร่ง

5.4 Morning Star (ดาวรุ่ง): เรื่องราว 3 องค์ของการกลับตัวจากขาลงสู่ขาขึ้น

- ลักษณะ: รูปแบบ 3 แท่ง ประกอบด้วย แท่งแดงยาว (ยืนยันแนวโน้มขาลง), ตามด้วยแท่งขนาดเล็ก (อาจเป็น Doji หรือ Spinning Top ที่บ่งบอกความไม่แน่ใจ) ที่เปิด Gap ลงมา (ราคาเปิดต่ำกว่าราคาปิดแท่งแรก) และปิดท้ายด้วยแท่งเขียวยาวที่ดันราคาขึ้นไปได้อย่างน้อยครึ่งหนึ่งของลำตัวแท่งแดงแรก

- จิตวิทยา: เป็นเรื่องราว 3 องค์ที่ชัดเจนถึงการเปลี่ยนผ่านอำนาจ คือ องค์ที่ 1 (แท่งแดงยาว): แรงขายที่รุนแรงและควบคุมตลาดอย่างสมบูรณ์, องค์ที่ 2 (แท่งเล็ก): ความไม่แน่ใจและการชะลอตัวของแรงขาย บ่งบอกว่าแรงขายเริ่มอ่อนแรงและเกิดการต่อสู้กันอย่างสูสี, องค์ที่ 3 (แท่งเขียวยาว): การกลับมาอย่างยิ่งใหญ่ของแรงซื้อที่ควบคุมตลาดและสามารถผลักดันราคาขึ้นมาได้อย่างมีนัยสำคัญ เป็นสัญญาณการเปลี่ยนผ่านอำนาจที่ชัดเจนจากแรงขายไปสู่แรงซื้อ

- การยืนยัน: Morning Star เป็นรูปแบบที่น่าเชื่อถือสูงมาก โดยเฉพาะอย่างยิ่งหากแท่งที่สองเปิด Gap ลงมา และแท่งที่สามปิดสูงกว่าครึ่งหนึ่งของแท่งแรกอย่างชัดเจน และเกิดที่แนวรับสำคัญ

6. รูปแบบกลับตัวเป็นขาลง (Bearish Reversal Patterns): สัญญาณแห่งการอ่อนแรงและโอกาสในการทำกำไรขาลง

รูปแบบเหล่านี้มักปรากฏที่จุดสูงสุดของแนวโน้มขาขึ้นหรือบริเวณแนวต้านสำคัญ เป็นสัญญาณว่าแรงซื้อเริ่มหมดแรงและแรงขายกำลังจะกลับเข้ามาควบคุมตลาด นักลงทุนที่สามารถระบุรูปแบบเหล่านี้ได้จะสามารถหาจุดขายทำกำไร (Take Profit) หรือเปิดสถานะขาย (Short Sell) ที่ได้เปรียบ

6.1 Shooting Star (ดาวตก): การปฏิเสธราคาสูงที่ทรงพลัง

- ลักษณะ: มีลำตัวสั้นอยู่ด้านล่างของแท่งเทียน และมีไส้บนยาวกว่าลำตัวอย่างน้อย 2 เท่า โดยมีไส้ล่างสั้นมากหรือไม่ปรากฏเลย สีของลำตัวอาจเป็นสีเขียวหรือสีแดงก็ได้ แต่สีแดงจะให้สัญญาณที่แข็งแกร่งกว่า

- จิตวิทยา: ตรงข้ามกับ Hammer โดยแสดงให้เห็นว่าในระหว่างกรอบเวลา แรงซื้อพยายามดันราคาขึ้นไปสูงมาก (เกิดไส้บนยาว) แต่สุดท้ายก็ถูกแรงขายมหาศาลทุบกลับลงมาปิดใกล้ราคาเปิดได้สำเร็จ เป็นการ “ปฏิเสธราคาสูง” ที่ทรงพลัง บ่งบอกว่าตลาดไม่ยอมรับราคาที่สูงกว่านี้และมีแรงขายรออยู่มาก

- การยืนยัน: ความน่าเชื่อถือของ Shooting Star จะสูงมากหากเกิดขึ้นที่แนวต้านสำคัญ หรือจุดสูงสุดของแนวโน้มขาขึ้น และต้องรอแท่งเทียนถัดไปปิดเป็นสีแดงและต่ำกว่าราคาปิดของแท่ง Shooting Star เพื่อยืนยันการกลับตัวเป็นขาลง

6.2 Dark Cloud Cover (เมฆดำปกคลุม): สัญญาณเตือนภาวะกระทิงกำลังจะสิ้นสุด

- ลักษณะ: รูปแบบ 2 แท่ง โดยแท่งแรกเป็นแท่งเขียวยาว (ยืนยันแนวโน้มขาขึ้น) และแท่งที่สองเป็นแท่งแดงที่เปิดสูงกว่าราคาปิดของแท่งเขียวแรก (เกิด Gap Up) แต่สามารถกดราคาลงมาปิด “ต่ำกว่าครึ่งหนึ่ง” ของลำตัวแท่งเขียวแรกได้ แต่ไม่จำเป็นต้องกลืนกินทั้งหมด

- จิตวิทยา: แม้จะเปิดตลาดด้วยความคึกคักของแรงซื้อ แต่แรงขายก็กลับเข้ามาอย่างรุนแรงและยึดพื้นที่คืนมาได้เกินครึ่งหนึ่งของแรงซื้อก่อนหน้า บ่งบอกถึงภาวะกระทิงที่กำลังจะสิ้นสุดลงและแรงขายกำลังเริ่มมีอำนาจมากขึ้น

- การยืนยัน: ความน่าเชื่อถือจะสูงขึ้นหากเกิดที่แนวต้านที่แข็งแกร่ง และแท่งที่สองมี Volume ที่สูงขึ้น

6.3 Bearish Engulfing (แท่งเทียนกลืนกินขาลง): สัญญาณ Bearish Reversal ที่ทรงพลังที่สุด

- ลักษณะ: รูปแบบ 2 แท่ง โดยแท่งแรกเป็นแท่งเขียวสั้น (บ่งบอกถึงแรงซื้อที่อ่อนแอลง) และแท่งที่สองเป็นแท่งแดงยาวที่ “กลืนกิน” ลำตัวของแท่งเขียวแรกทั้งหมด (ราคาเปิดสูงกว่าราคาปิดของแท่งเขียว และราคาปิดต่ำกว่าราคาเปิดของแท่งเขียว)

- จิตวิทยา: เป็นหนึ่งในสัญญาณกลับตัวขาลงที่แข็งแกร่งที่สุด แสดงถึงการที่แรงขายกลับเข้ามาอย่างเบ็ดเสร็จและเอาชนะโมเมนตัมขาขึ้นก่อนหน้าได้อย่างสมบูรณ์ บ่งบอกว่าตลาดกำลังจะเปลี่ยนจากขาขึ้นเป็นขาลงอย่างชัดเจน

- การยืนยัน: ความน่าเชื่อถือจะสูงมากหากเกิดที่แนวต้านสำคัญ หรือจุดสูงสุดของแนวโน้มขาขึ้น และมีปริมาณการซื้อขาย (Volume) สูงในแท่งที่สองที่กลืนกิน แสดงถึงการเข้าขายที่แข็งแกร่ง

6.4 Evening Star (ดาวอับแสง): เรื่องราว 3 องค์ของการกลับตัวจากขาขึ้นสู่ขาลง

- ลักษณะ: รูปแบบ 3 แท่ง ตรงข้ามกับ Morning Star ประกอบด้วย แท่งเขียวยาว (ยืนยันแนวโน้มขาขึ้น), ตามด้วยแท่งขนาดเล็ก (อาจเป็น Doji หรือ Spinning Top) ที่เปิด Gap ขึ้นไป (ราคาเปิดสูงกว่าราคาปิดแท่งแรก) และปิดท้ายด้วยแท่งแดงยาวที่กดราคาลงมาได้อย่างน้อยครึ่งหนึ่งของลำตัวแท่งเขียวแรก

- จิตวิทยา: สะท้อนการเปลี่ยนผ่านจากอำนาจของแรงซื้อไปสู่ความไม่แน่ใจและสิ้นสุดด้วยการครอบงำของแรงขาย คือ องค์ที่ 1 (แท่งเขียวยาว): แรงซื้อที่แข็งแกร่งและควบคุมตลาด, องค์ที่ 2 (แท่งเล็ก): ความไม่แน่ใจและการชะลอตัวของแรงซื้อ บ่งบอกว่าแรงซื้อเริ่มอ่อนแรงและเกิดการต่อสู้กันอย่างสูสีบนยอด, องค์ที่ 3 (แท่งแดงยาว): การเทขายอย่างรุนแรงที่กลับเข้ามาควบคุมตลาดและสามารถผลักดันราคาลงมาได้อย่างมีนัยสำคัญ เป็นสัญญาณการเปลี่ยนผ่านอำนาจที่ชัดเจนจากแรงซื้อไปสู่แรงขาย

- การยืนยัน: Evening Star เป็นรูปแบบที่น่าเชื่อถือสูงมาก โดยเฉพาะอย่างยิ่งหากแท่งที่สองเปิด Gap ขึ้นไป และแท่งที่สามปิดต่ำกว่าครึ่งหนึ่งของแท่งแรกอย่างชัดเจน และเกิดที่แนวต้านสำคัญ

7. รูปแบบต่อเนื่อง (Continuation Patterns): สัญญาณพักตัวเพื่อไปต่อในทิศทางเดิม

ไม่ใช่ทุกรูปแบบจะหมายถึงการกลับตัว บางครั้งตลาดเพียงแค่ “พักหายใจ” (Consolidation) ก่อนที่จะเดินทางไปในทิศทางเดิมต่อ การอ่านรูปแบบเหล่านี้ออกจะช่วยให้คุณไม่พลาดโอกาสในการเข้าเทรดตามแนวโน้มหลักและเพิ่มความแม่นยำในการวิเคราะห์

- Rising Three Methods: เป็นรูปแบบต่อเนื่องขาขึ้นที่เกิดขึ้นในแนวโน้มขาขึ้นที่แข็งแกร่ง จะปรากฏแท่งเขียวยาว ตามด้วยแท่งแดงเล็กๆ 3 แท่งที่เคลื่อนไหวอยู่ในกรอบของแท่งเขียวแรก (ไม่ปิดต่ำกว่าจุดต่ำสุดของแท่งเขียวแรก) และปิดท้ายด้วยแท่งเขียวยาวอีกแท่งที่ปิดสูงกว่าแท่งแรกอย่างชัดเจน เป็นการยืนยันว่าการพักตัวจบลงและแนวโน้มขาขึ้นพร้อมจะไปต่อ บ่งบอกถึงการเข้าทำกำไรระยะสั้นของเทรดเดอร์บางส่วน แต่แรงซื้อโดยรวมยังคงแข็งแกร่งและพร้อมที่จะผลักดันราคาขึ้นต่อไป

- Falling Three Methods: ตรงกันข้ามกับ Rising Three Methods โดยจะปรากฏในแนวโน้มขาลงที่แข็งแกร่ง จะปรากฏแท่งแดงยาว ตามด้วยแท่งเขียวเล็กๆ 3 แท่งที่เคลื่อนไหวอยู่ในกรอบของแท่งแดงแรก (ไม่ปิดสูงกว่าจุดสูงสุดของแท่งแดงแรก) และปิดท้ายด้วยแท่งแดงยาวอีกแท่งที่ปิดต่ำกว่าแท่งแรกอย่างชัดเจน เป็นสัญญาณยืนยันว่าแรงขายยังคงแข็งแกร่งและพร้อมจะลงต่อหลังจากการพักตัวสั้นๆ บ่งบอกว่าการเข้าซื้อระยะสั้นของเทรดเดอร์บางส่วนไม่สามารถเอาชนะแรงขายโดยรวมได้

8. ตารางสรุปรูปแบบแท่งเทียนสำคัญและความหมายทางจิตวิทยา: คู่มืออ้างอิงฉบับย่อ

เพื่อการทบทวนและอ้างอิงอย่างรวดเร็ว ตารางนี้ได้สรุปรูปแบบที่สำคัญที่สุด พร้อมคำอธิบายความหมายเบื้องหลังและระดับความน่าเชื่อถือ ซึ่งเป็นข้อมูลสำคัญสำหรับนักลงทุนทุกระดับ

| รูปแบบ (Pattern) | ประเภท (Type) | ตำแหน่งที่ควรเกิด (Location) | ความหมายทางจิตวิทยา (Psychological Meaning) | ความน่าเชื่อถือ (Reliability) |

|---|---|---|---|---|

| Hammer | Bullish Reversal | แนวรับ / จุดต่ำสุดของขาลง | แรงขายพยายามกดแต่ถูกปฏิเสธอย่างรุนแรงโดยแรงซื้อ บ่งบอกถึงการเข้ามาของแรงซื้อ | สูง |

| Shooting Star | Bearish Reversal | แนวต้าน / จุดสูงสุดของขาขึ้น | แรงซื้อพยายามดันแต่ถูกปฏิเสธอย่างรุนแรงโดยแรงขาย บ่งบอกถึงการเข้ามาของแรงขาย | สูง |

| Bullish Engulfing | Bullish Reversal | แนวรับ / จุดต่ำสุดของขาลง | แรงซื้อกลับมาควบคุมตลาดอย่างสมบูรณ์แบบและเอาชนะแรงขายก่อนหน้าได้อย่างสิ้นเชิง | สูงมาก |

| Bearish Engulfing | Bearish Reversal | แนวต้าน / จุดสูงสุดของขาขึ้น | แรงขายกลับมาควบคุมตลาดอย่างสมบูรณ์แบบและเอาชนะแรงซื้อก่อนหน้าได้อย่างสิ้นเชิง | สูงมาก |

| Morning Star | Bullish Reversal | แนวรับ / จุดต่ำสุดของขาลง | การเปลี่ยนจากแรงขายที่แข็งแกร่ง -> สู่ความลังเล -> สู่การควบคุมของแรงซื้ออย่างชัดเจน | สูงมาก |

| Evening Star | Bearish Reversal | แนวต้าน / จุดสูงสุดของขาขึ้น | การเปลี่ยนจากแรงซื้อที่แข็งแกร่ง -> สู่ความลังเล -> สู่การควบคุมของแรงขายอย่างชัดเจน | สูงมาก |

| Doji | Indecision / Reversal | หลังแนวโน้มที่ชัดเจน (หากเกิดที่แนวรับ/แนวต้าน) | ความไม่แน่ใจอย่างสมบูรณ์, การต่อสู้ที่สมดุลระหว่างแรงซื้อและแรงขาย | ปานกลาง (ต้องมีการยืนยันจากแท่งถัดไป) |

| Rising Three Methods | Bullish Continuation | ในแนวโน้มขาขึ้น (ช่วงพักตัว) | การพักตัวระยะสั้นที่แรงขายไม่สามารถเอาชนะแรงซื้อเดิมได้ แนวโน้มขาขึ้นพร้อมไปต่อ | สูง |

9. การผสานสัญญาณกับ Indicators: เพิ่มความแม่นยำด้วยหลักการ Confluence และสร้าง High-Probability Trades

การใช้รูปแบบแท่งเทียนเพียงอย่างเดียวอาจไม่เพียงพอสำหรับตลาดที่มีความผันผวนสูง เทรดเดอร์มืออาชีพ จะมองหาสัญญาณยืนยันจากเครื่องมืออื่น ๆ (Indicators) เพื่อเพิ่มความน่าจะเป็นในการเทรดให้สูงสุด หรือที่เรียกว่า “Confluence” ซึ่งหมายถึงการที่สัญญาณหลายอย่างมาชี้ไปในทิศทางเดียวกัน

- Moving Averages (MA): เป็น อินดิเคเตอร์ ที่ใช้เป็นแนวรับ-แนวต้านแบบไดนามิก (Dynamic Support/Resistance) และเป็นเครื่องมือที่ดีเยี่ยมในการระบุแนวโน้ม การเกิดรูปแบบ Hammer ที่เส้น MA 200 (ซึ่งมักจะเป็นแนวรับที่แข็งแกร่งในระยะยาว) ในแนวโน้มขาขึ้น ถือเป็นสัญญาณซื้อที่แข็งแกร่งมาก เพราะมีทั้งสัญญาณกลับตัวจากแท่งเทียนและแนวรับแบบไดนามิกสนับสนุน

- Relative Strength Index (RSI): ใช้ยืนยันภาวะ Overbought (ซื้อมากเกินไป) หรือ Oversold (ขายมากเกินไป) ซึ่งบ่งบอกถึงโอกาสในการกลับตัว การเกิด Bearish Engulfing ที่แนวต้าน พร้อมกับ RSI ที่อยู่ในโซน Overbought (>70) เป็นสัญญาณขายที่มีความน่าเชื่อถือสูงมาก เพราะมีทั้งสัญญาณกลับตัวจากแท่งเทียน, แนวต้าน และภาวะ Overbought สนับสนุน

- Bollinger Bands: ใช้ดูความผันผวนและขอบเขตการเคลื่อนไหวของราคา การเกิด Shooting Star ที่ขอบบนของ Bollinger Bands บ่งชี้ว่าราคาอาจมีการย่อตัวกลับมาหาเส้นกลาง (Mean Reversion) ของ Bollinger Bands ซึ่งเป็นค่าเฉลี่ยเคลื่อนที่ และเป็นสัญญาณเตือนว่าราคาอาจมีการกลับตัวลงจากภาวะ Overbought ชั่วคราว

- Volume (ปริมาณการซื้อขาย): เป็นสิ่งสำคัญที่ช่วยยืนยันความแข็งแกร่งของสัญญาณ การเกิดรูปแบบกลับตัวหรือ Breakout ที่มาพร้อมกับ Volume ที่สูงขึ้นอย่างมีนัยสำคัญ จะเพิ่มความน่าเชื่อถือให้กับสัญญาณนั้นๆ อย่างมาก เพราะแสดงถึงการเข้ามาของเม็ดเงินจำนวนมากที่พร้อมจะผลักดันราคา

10. กลยุทธ์การเข้า-ออก (Entry/Exit Strategy): จากสัญญาณสู่การปฏิบัติจริงเพื่อบริหารความเสี่ยง

การเห็นสัญญาณเป็นเพียงจุดเริ่มต้นของการเทรด การวางแผนการเข้า-ออกออเดอร์อย่างมีระบบและวินัยคือสิ่งที่จะสร้างผลกำไรและจำกัดความเสี่ยงได้อย่างยั่งยืน

10.1 จุดเข้า (Entry): กฎแห่งการรอ “Confirmation” เสมอ

กฎเหล็กที่สำคัญที่สุด: อย่าเทรดทันทีที่เห็นรูปแบบแท่งเทียน! ต้องรอการยืนยันจากแท่งเทียนถัดไปเสมอ เพื่อกรองสัญญาณหลอก (False Signals) และเพิ่มโอกาสที่ราคาจะเคลื่อนที่ไปตามทิศทางที่คาดการณ์

- สำหรับสัญญาณซื้อ (Bullish Reversal): เช่น Hammer, Bullish Engulfing, Morning Star ควรจะรอให้แท่งถัดไปปิดเป็นสีเขียวและมีราคาสูงกว่าราคาปิดของแท่งที่สร้างรูปแบบนั้นๆ อย่างชัดเจนก่อนที่จะเปิดสถานะซื้อ (Long Position)

- สำหรับสัญญาณขาย (Bearish Reversal): เช่น Shooting Star, Bearish Engulfing, Evening Star ควรจะรอให้แท่งถัดไปปิดเป็นสีแดงและมีราคาต่ำกว่าราคาปิดของแท่งที่สร้างรูปแบบนั้นๆ อย่างชัดเจนก่อนที่จะเปิดสถานะขาย (Short Position)

10.2 จุดตัดขาดทุน (Stop Loss): การป้องกันเงินทุนคือสิ่งสำคัญที่สุดในการเทรด

กฎเหล็กที่ไม่มีวันเปลี่ยนแปลง: ต้องตั้ง Stop Loss ทุกครั้งที่เทรด และต้องทำอย่างมีวินัย โดยพิจารณาจากโครงสร้างราคาและรูปแบบแท่งเทียน

- สำหรับคำสั่งซื้อ (Long Position): ตั้ง Stop Loss ไว้ต่ำกว่าจุดต่ำสุด (Low) ของรูปแบบกลับตัวเล็กน้อย หรือต่ำกว่าแนวรับที่แข็งแกร่ง เพราะถ้าราคาวิ่งทะลุจุดนั้นไปได้ แสดงว่าสมมติฐานของเราผิดและรูปแบบนั้นล้มเหลว การตัดขาดทุนคือการยอมรับความผิดพลาดและจำกัดความเสียหายไม่ให้ลุกลาม

- สำหรับคำสั่งขาย (Short Position): ตั้ง Stop Loss ไว้สูงกว่าจุดสูงสุด (High) ของรูปแบบกลับตัวเล็กน้อย หรือสูงกว่าแนวต้านที่แข็งแกร่ง เพราะถ้าราคาวิ่งทะลุจุดนั้นไปได้ แสดงว่าสมมติฐานของเราผิดและรูปแบบนั้นล้มเหลว การตัดขาดทุนคือการบริหารความเสี่ยงที่จำเป็น

10.3 จุดทำกำไร (Take Profit): การเก็บเกี่ยวผลตอบแทนอย่างมีเหตุผล

การตั้งเป้าหมายทำกำไรควรมีหลักการและเหตุผลที่ชัดเจน เพื่อให้คุณสามารถเก็บเกี่ยวผลตอบแทนได้อย่างสม่ำเสมอ

- เป้าหมายที่แนวรับ/แนวต้านถัดไป: เป็นวิธีที่นิยมและมีเหตุผลที่สุด โดยใช้โครงสร้างตลาดและระดับราคาที่มีนัยสำคัญเป็นตัวกำหนดเป้าหมาย หากเข้าซื้อที่แนวรับ ควรตั้ง Take Profit ที่แนวต้านถัดไป หากเข้าขายที่แนวต้าน ควรตั้ง Take Profit ที่แนวรับถัดไป

- ใช้อัตราส่วน Risk:Reward (R:R): กำหนดเป้าหมายกำไรอย่างน้อย 2-3 เท่าของความเสี่ยง (R:R 1:2 หรือ 1:3) เช่น หากคุณยอมเสี่ยง 100 จุด ควรตั้งเป้ากำไรอย่างน้อย 200-300 จุด เพื่อให้การเทรดของคุณมีผลตอบแทนที่คุ้มค่าเมื่อเทียบกับความเสี่ยง

- รอสัญญาณกลับตัวฝั่งตรงข้าม: ถือออเดอร์ไปเรื่อยๆ ตามแนวโน้ม จนกว่าจะเจอรูปแบบแท่งเทียนที่บ่งชี้การกลับตัวในทิศทางตรงกันข้ามอย่างชัดเจน วิธีนี้ช่วยให้คุณสามารถทำกำไรได้สูงสุดเท่าที่แนวโน้มจะไปได้ แต่ก็ต้องอาศัยวินัยในการเฝ้าระวังและการตัดสินใจที่รวดเร็ว

11. การวิเคราะห์หลายกรอบเวลา (Multi-Timeframe Analysis): ศิลปะการมองภาพรวมและการหาจุดเข้าที่แม่นยำ

การวิเคราะห์เพียง Timeframe เดียวเปรียบเหมือนการมองต้นไม้แต่ไม่เห็นป่า เทรดเดอร์ระดับสูงจะใช้การวิเคราะห์จากบนลงล่าง (Top-Down Analysis) เพื่อให้ได้ภาพที่สมบูรณ์ที่สุดของตลาดและหาจุดเข้าเทรดที่มีความน่าจะเป็นสูง

- Weekly/Daily (กรอบเวลาใหญ่): ใช้เพื่อกำหนดแนวโน้มหลัก (Market Bias) และหาแนวรับ-แนวต้านที่สำคัญที่สุดในระยะยาว การระบุทิศทางหลักของตลาดในกรอบเวลาใหญ่นี้จะช่วยให้คุณเทรดไปในทิศทางที่ถูกต้องและลดความเสี่ยงจากการเทรดสวนแนวโน้ม

- H4/H1 (กรอบเวลากลาง): ใช้เพื่อซูมเข้าไปดูพฤติกรรมราคา ณ บริเวณแนวรับ-แนวต้านจากกรอบเวลาใหญ่ และมองหาโซนที่น่าสนใจ (Trade Zone) ที่ราคาอาจจะมีการกลับตัวหรือพักตัว ในกรอบเวลานี้คุณจะเห็นรายละเอียดของ Price Action ได้มากขึ้นและสามารถวางแผนการเทรดได้ชัดเจนขึ้น

- M15/M5 (กรอบเวลาเล็ก): ใช้เพื่อหาจังหวะเข้าเทรดที่แม่นยำที่สุด (Precise Entry) โดยรอให้เกิดรูปแบบแท่งเทียนกลับตัว (Reversal Candlestick Patterns) ที่สมบูรณ์ในโซนที่กำหนดไว้จากกรอบเวลากลาง วิธีนี้ช่วยให้ได้จุด Stop Loss ที่แคบและมี Risk:Reward ที่ดีเยี่ยม เพราะคุณสามารถเข้าเทรดได้ใกล้กับจุดกลับตัวที่แท้จริงมากที่สุด

ตัวอย่าง: หากกราฟ Daily แสดงแนวโน้มขาขึ้นที่แข็งแกร่ง และราคาลงมาทดสอบแนวรับสำคัญ และเมื่อดูที่กราฟ H1 พบว่ามีการเกิดรูปแบบ Bullish Engulfing ที่แนวรับนั้น และเมื่อซูมเข้าไปที่ M15 พบว่ามีการเกิด Hammer ที่ได้รับการยืนยัน คุณสามารถเข้าซื้อที่ M15 โดยมี Stop Loss ที่แคบลง ซึ่งจะทำให้ได้ Risk:Reward ที่ดีกว่าการเข้าซื้อที่ Daily โดยตรง

12. กับดักและสัญญาณหลอก (False Signals) ที่ต้องระวังเพื่อปกป้องเงินทุน

ไม่มีเครื่องมือวิเคราะห์ใดสมบูรณ์แบบ 100% การรู้เท่าทันกับดักและสัญญาณหลอกจะช่วยปกป้องพอร์ตการลงทุนของคุณจากการตัดสินใจที่ผิดพลาดและลดการขาดทุนที่ไม่จำเป็น

- รูปแบบที่ขาด Volume: รูปแบบกลับตัวที่สวยงามแต่ไม่มีปริมาณการซื้อขาย (Volume) สนับสนุน มักจะเป็นสัญญาณหลอก (Fakeout) เพราะขาด “พลัง” ในการขับเคลื่อนราคาที่แท้จริง การเคลื่อนไหวของราคาที่ไม่มี Volume มักจะไม่ยั่งยืนและมีโอกาสกลับทิศทางได้ง่าย

- รูปแบบที่เกิดกลางอากาศ: การเกิด Hammer หรือ Shooting Star ในบริเวณที่ไม่มีแนวรับ-แนวต้านสำคัญรองรับ มักจะไม่มีนัยสำคัญและมีความน่าเชื่อถือต่ำ เพราะขาดบริบทที่ชัดเจนในการกลับตัว รูปแบบแท่งเทียนจะทรงพลังที่สุดเมื่อเกิดขึ้น ณ จุดที่มีนัยยะสำคัญทางโครงสร้างตลาด

- Doji ในตลาด Sideways: Doji หมายถึงความไม่แน่ใจ การเกิด Doji ในตลาดที่ไม่มีแนวโน้มอยู่แล้ว (Sideways Market) เป็นเพียงการยืนยันสภาวะเดิม ไม่ใช่สัญญาณการเปลี่ยนแปลงที่น่าเชื่อถือ หากตลาดกำลังเคลื่อนไหวในกรอบแคบๆ การเกิด Doji ก็เพียงแค่สะท้อนว่าตลาดยังคงไม่ตัดสินใจเท่านั้น ไม่ได้บ่งบอกถึงการกลับตัวแต่อย่างใด

- สัญญาณที่ขัดแย้งกับ Timeframe ใหญ่: หาก Timeframe ใหญ่ (เช่น Daily) แสดงแนวโน้มขาขึ้นที่แข็งแกร่ง แต่ Timeframe เล็ก (เช่น H1) แสดงสัญญาณกลับตัวเป็นขาลงชั่วคราว การเทรดสวนแนวโน้มหลักใน Timeframe ใหญ่มีความเสี่ยงสูงมาก ควรให้ความสำคัญกับแนวโน้มใน Timeframe ใหญ่ก่อนเสมอ

FAQ: คำถามที่พบบ่อยเกี่ยวกับการอ่านกราฟแท่งเทียนเพื่อความเข้าใจที่ลึกซึ้ง

Q1: ควรใช้ Timeframe ใดในการเทรด?

A: การเลือก Timeframe ขึ้นอยู่กับสไตล์การเทรดของคุณเป็นหลัก:

- Day Trader (เทรดเดอร์รายวัน): อาจใช้ H1 (1 ชั่วโมง) หรือ M15 (15 นาที) ในการหาจังหวะเข้าเทรดและใช้ Daily (รายวัน) เพื่อหาแนวโน้มหลักและแนวรับ-แนวต้านที่สำคัญ

- Swing Trader (เทรดเดอร์ระยะกลาง): อาจใช้ Daily (รายวัน) หรือ H4 (4 ชั่วโมง) ในการหาจังหวะเข้าเทรดและใช้ Weekly (รายสัปดาห์) เพื่อหาภาพรวมของแนวโน้มในระยะยาว

- Position Trader (เทรดเดอร์ระยะยาว): อาจใช้ Weekly หรือ Monthly (รายเดือน) เพื่อกำหนดแนวโน้มและหาจุดเข้า-ออกที่สำคัญ

กฎที่ดีที่สุดคือการใช้ Multi-Timeframe Analysis เสมอ โดยเริ่มจากกรอบเวลาใหญ่เพื่อกำหนดทิศทางและโครงสร้างตลาด จากนั้นค่อยซูมเข้าหากรอบเวลาเล็กเพื่อหาจังหวะเข้าที่คมที่สุดและบริหารความเสี่ยงได้อย่างมีประสิทธิภาพ

Q2: กราฟแท่งเทียน (Candlestick) กับกราฟแท่ง (Bar Chart) แบบไหนดีกว่า?

A: ทั้งสองประเภทของกราฟแสดงข้อมูลราคาเดียวกัน (Open, High, Low, Close) แต่ Candlestick ได้รับความนิยมมากกว่าเนื่องจาก การแสดงผลทางภาพที่ชัดเจนและตีความง่ายกว่า สีและขนาดของลำตัวเทียนช่วยให้เราตีความแรงซื้อ-แรงขายและจิตวิทยาตลาดได้อย่างรวดเร็วและเป็นธรรมชาติมากกว่า Bar Chart ซึ่งอาจต้องใช้การสังเกตที่ละเอียดกว่าในการหาความสัมพันธ์ของราคาเปิด-ปิด

Q3: ปริมาณการซื้อขาย (Volume) สำคัญแค่ไหนในการวิเคราะห์แท่งเทียน?

A: สำคัญมาก! Volume คือ “เชื้อเพลิง” ของการเคลื่อนไหวราคา และเป็นปัจจัยสำคัญในการยืนยันความแข็งแกร่งของสัญญาณ รูปแบบแท่งเทียนกลับตัวหรือการทะลุกรอบ (Breakout) ที่มาพร้อมกับ Volume ที่สูงขึ้นอย่างมีนัยสำคัญ จะมีความน่าเชื่อถือสูงมาก เพราะแสดงถึงการเข้ามาของเม็ดเงินจำนวนมากที่พร้อมจะผลักดันราคา ในทางกลับกัน รูปแบบที่เกิดพร้อม Volume ที่เบาบางอาจเป็นเพียงสัญญาณรบกวน (Noise) หรือสัญญาณหลอก (False Signal) ที่ไม่มีนัยสำคัญ

Q4: Indicator ที่ดีที่สุดสำหรับใช้ร่วมกับ Candlestick คืออะไร?

A: ไม่มี “Indicator ที่ดีที่สุด” เพียงตัวเดียว แต่มีชุดของ Indicators ที่ทำงานร่วมกันได้ดีเพื่อสร้าง “Confluence” หรือการสนับสนุนสัญญาณที่ชัดเจนขึ้น เช่น:

- Moving Averages (MA): ใช้เพื่อดูแนวโน้ม, แนวรับ-แนวต้านแบบไดนามิก และจุดกลับตัวของราคา

- Relative Strength Index (RSI): ใช้เพื่อดูโมเมนตัมของราคาและภาวะ Overbought/Oversold ซึ่งบ่งบอกถึงโอกาสในการกลับตัว

- Volume: ใช้เพื่อยืนยันความแข็งแกร่งของสัญญาณจากแท่งเทียน

การใช้ 2-3 เครื่องมือที่ไม่ซ้ำซ้อนกันเพื่อสร้าง Confluence และยืนยันสัญญาณเป็นแนวทางที่มีประสิทธิภาพและเป็นที่นิยมในหมู่เทรดเดอร์มืออาชีพ

Q5: ทำอย่างไรถึงจะรู้ว่ารูปแบบที่เห็นจะไม่ใช่สัญญาณหลอก?

A: ไม่มีอะไรรับประกันได้ 100% ว่าสัญญาณจะไม่เป็นสัญญาณหลอก แต่คุณสามารถเพิ่ม “ความน่าจะเป็น” ของสัญญาณได้โดยการตรวจสอบ Checklist ต่อไปนี้อย่างเคร่งครัด:

- รูปแบบเกิดขึ้นที่แนวรับ/แนวต้านสำคัญหรือไม่? สัญญาณที่เกิดในบริเวณที่มีนัยสำคัญทางโครงสร้างตลาดจะมีความน่าเชื่อถือสูงกว่า

- ทิศทางของรูปแบบสอดคล้องกับแนวโน้มใน Timeframe ที่ใหญ่กว่าหรือไม่? การเทรดตามแนวโน้มหลักใน Timeframe ใหญ่จะช่วยลดความเสี่ยงได้มาก

- มี Volume สูงขึ้นเพื่อยืนยันสัญญาณหรือไม่? Volume เป็นตัวบ่งชี้ถึงพลังงานที่อยู่เบื้องหลังการเคลื่อนไหวของราคา

- มี Indicator อื่นๆ (เช่น RSI, MA) สนับสนุนสัญญาณเดียวกันหรือไม่? การมีสัญญาณจากหลายเครื่องมือที่ชี้ไปในทิศทางเดียวกัน (Confluence) จะเพิ่มความน่าเชื่อถืออย่างมาก

- ได้รอแท่งเทียนถัดไปเพื่อ “ยืนยัน” (Confirm) รูปแบบแล้วหรือยัง? นี่คือกฎเหล็กที่สำคัญที่สุดในการกรองสัญญาณหลอก

ยิ่งคุณตอบ “ใช่” ได้หลายข้อเท่าไหร่ สัญญาณนั้นก็ยิ่งมีความน่าเชื่อถือสูงขึ้นเท่านั้น และโอกาสในการเทรดสำเร็จก็จะเพิ่มขึ้นตามไปด้วย

Conclusion: บทสรุปสู่การเป็นผู้เชี่ยวชาญกราฟแท่งเทียนและการเทรดอย่างยั่งยืน

การอ่านกราฟแท่งเทียนไม่ใช่แค่การท่องจำรูปแบบต่างๆ แต่คือการฝึกฝนทักษะในการอ่าน จิตวิทยาตลาด และการทำความเข้าใจถึงการต่อสู้ระหว่างแรงซื้อกับแรงขายที่เกิดขึ้นในแต่ละช่วงเวลา มันคือการผสมผสานระหว่างศาสตร์และศิลป์ที่ต้องอาศัยความเข้าใจในบริบทของตลาดและประสบการณ์ที่สั่งสมมา

เริ่มต้นจากพื้นฐานที่มั่นคงด้วยการทำความเข้าใจส่วนประกอบของแท่งเทียนแต่ละแท่งอย่างลึกซึ้ง, ทำความเข้าใจความหมายเบื้องหลังแต่ละรูปแบบ ทั้งรูปแบบกลับตัวและรูปแบบต่อเนื่อง, และที่สำคัญที่สุดคือการใช้หลักการ Confluence โดยการผสานสัญญาณจากแนวโน้มหลัก, แนวรับ-แนวต้านที่แข็งแกร่ง, และ Indicators ที่เหมาะสม เพื่อกรองเฉพาะการเทรดที่มีความน่าจะเป็นสูง (High-Probability Trades) ควบคู่ไปกับการบริหารความเสี่ยง (Risk Management) ที่มีวินัยผ่านการกำหนด Entry, Stop Loss, และ Take Profit ที่ชัดเจน นี่คือกุญแจสำคัญที่จะนำคุณไปสู่ความสำเร็จที่ยั่งยืนในโลกแห่งการลงทุน และก้าวขึ้นเป็นนักวิเคราะห์กราฟแท่งเทียนมืออาชีพที่สามารถรับมือกับทุกสภาวะตลาดได้อย่างแท้จริง

สอบถามรายละเอียดเพิ่มเติม หรือต้องการคำแนะนำจากผู้เชี่ยวชาญ คลิกที่นี่