เปิดเผยความลับ: รูปแบบ Harmonic AB=CD คืออะไร และทำไมคุณถึงต้องรู้?

ในการวิเคราะห์ทางเทคนิคของตลาดการเงิน มีเครื่องมือและรูปแบบมากมายที่เทรดเดอร์ใช้เพื่อคาดการณ์การเคลื่อนไหวของราคา หนึ่งในรูปแบบที่สำคัญและได้รับความนิยมอย่างกว้างขวางคือ รูปแบบ Harmonic AB=CD ซึ่งเป็นส่วนหนึ่งของรูปแบบฮาร์มอนิกที่ซับซ้อนกว่า รูปแบบนี้ไม่เพียงแต่เป็นพื้นฐานที่สำคัญสำหรับผู้ที่ต้องการทำความเข้าใจการซื้อขายด้วยรูปแบบฮาร์มอนิก แต่ยังเป็นเครื่องมือที่มีประสิทธิภาพในการระบุจุดกลับตัวของราคาที่อาจเกิดขึ้น ซึ่งช่วยให้เทรดเดอร์สามารถวางแผนการเข้าและออกจากการซื้อขายได้อย่างมีกลยุทธ์และแม่นยำ

บทความนี้จะเจาะลึกถึงแก่นแท้ของรูปแบบ AB=CD ตั้งแต่คำจำกัดความ องค์ประกอบหลัก วิธีการระบุบนแผนภูมิ ไปจนถึงกลยุทธ์การซื้อขายที่ใช้ร่วมกับรูปแบบนี้ เพื่อให้คุณสามารถนำความรู้นี้ไปประยุกต์ใช้ในการตัดสินใจซื้อขายได้อย่างมั่นใจและเพิ่มโอกาสในการทำกำไรในตลาดที่ผันผวน

คำจำกัดความของรูปแบบ AB=CD

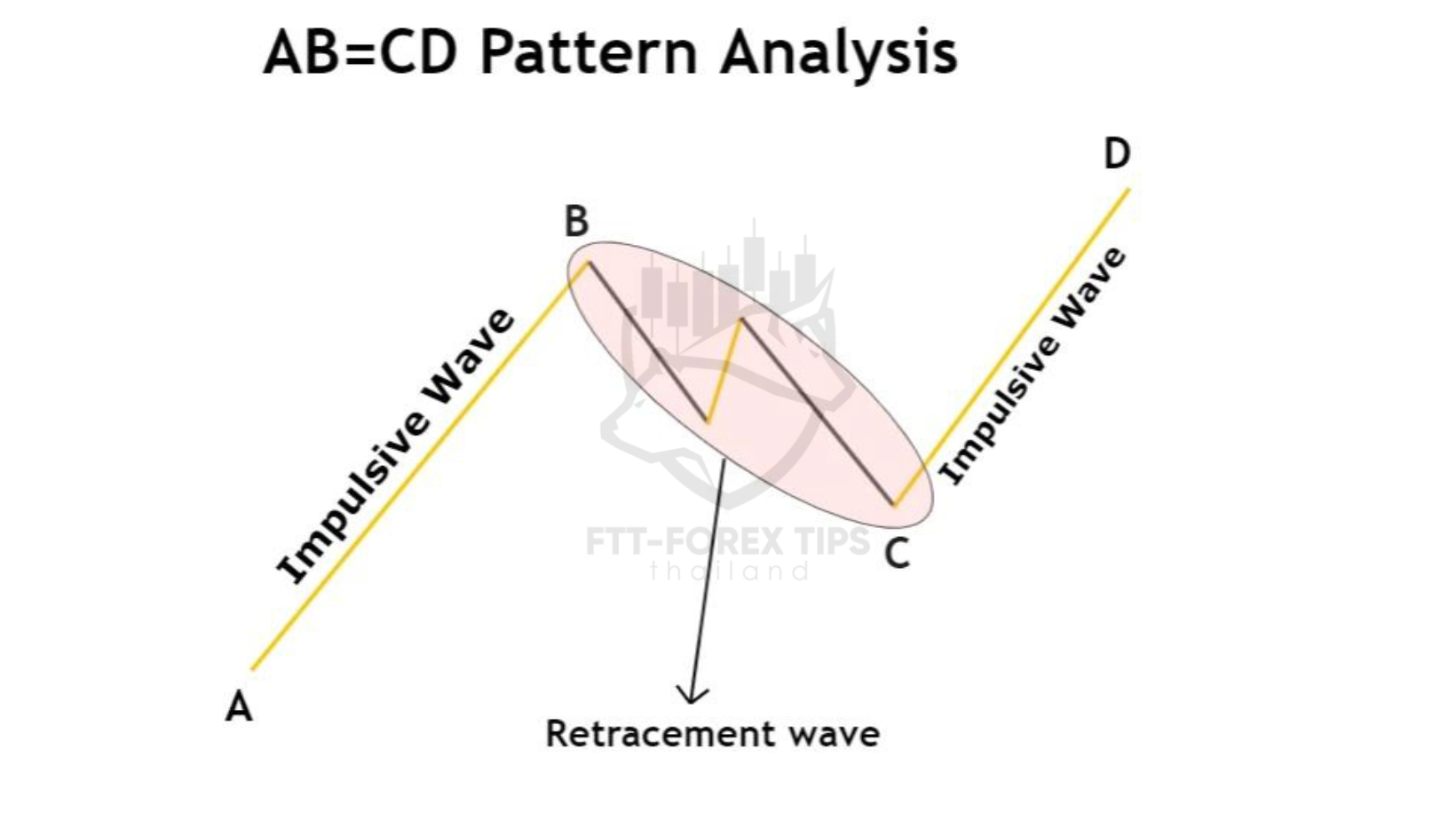

รูปแบบ AB=CD คือรูปแบบแผนภูมิแบบ ฮาร์มอนิก ประเภทหนึ่งที่ประกอบด้วยคลื่นราคาที่เคลื่อนที่ในทิศทางเดียวกันสองคลื่น (คลื่นกระตุ้น หรือ Impulsive Waves) ที่มีความยาวเท่ากัน และมีคลื่นปรับฐาน (Retracement Wave) คั่นกลาง โดยรวมแล้ว รูปแบบนี้บ่งชี้ถึงการกลับตัวของราคาที่กำลังจะเกิดขึ้น มักถูกนำมาใช้ในการวิเคราะห์ทางเทคนิคเพื่อคาดการณ์การเปลี่ยนแปลงของแนวโน้ม

รูปแบบนี้ได้รับความนิยมอย่างมากในหมู่เทรดเดอร์รายย่อยเนื่องจากความเรียบง่ายและประสิทธิภาพในการบ่งชี้จุดกลับตัวของตลาด หัวใจสำคัญของรูปแบบ AB=CD คือการพึ่งพา อัตราส่วน Fibonacci ในการกำหนดความยาวของคลื่นต่างๆ ซึ่งเป็นหลักการพื้นฐานของรูปแบบฮาร์มอนิกทั้งหมด

โดยทั่วไปแล้ว รูปแบบ AB=CD จะประกอบด้วยคลื่นหลักสามคลื่น:

- คลื่น AB: เป็นคลื่นกระตุ้นแรกที่บ่งบอกถึงการเคลื่อนที่ของราคาในทิศทางหนึ่ง

- คลื่น BC: เป็นคลื่นปรับฐานที่เคลื่อนที่สวนทางกับคลื่น AB

- คลื่น CD: เป็นคลื่นกระตุ้นที่สองที่เคลื่อนที่ในทิศทางเดียวกับคลื่น AB และมีความยาวเท่ากับคลื่น AB

หากคลื่นทั้งสามนี้เป็นไปตามอัตราส่วน Fibonacci ที่กำหนด เราจะเรียกว่าเป็นรูปแบบ Harmonic AB=CD ซึ่งเป็นสัญญาณที่มีนัยสำคัญสำหรับการกลับตัวของราคา รูปแบบนี้เป็นหนึ่งในรูปแบบฮาร์มอนิกที่เข้าใจง่ายที่สุด และเป็นจุดเริ่มต้นที่ดีสำหรับผู้ที่สนใจศึกษาการวิเคราะห์รูปแบบฮาร์มอนิก

จะหารูปแบบ AB=CD บนแผนภูมิได้อย่างไร?

การระบุรูปแบบ AB=CD บนแผนภูมิราคาต้องอาศัยความเข้าใจใน อัตราส่วน Fibonacci ที่แม่นยำ รูปแบบนี้ได้รับการอธิบายและกำหนดอัตราส่วนโดย H.M. Gartley ซึ่งเป็นผู้บุกเบิกการวิเคราะห์รูปแบบฮาร์มอนิก เกณฑ์สำคัญในการระบุรูปแบบ AB=CD ที่สมบูรณ์แบบตามแนวคิดของ Gartley มีดังนี้:

- คลื่น BC ต้องย้อนกลับ (Retrace) ไปที่ระดับ Fibonacci 61.8% ของคลื่น AB: นี่หมายความว่าหลังจากที่ราคาเคลื่อนที่จากจุด A ไปยังจุด B แล้ว การปรับฐานจากจุด B ไปยังจุด C ควรหยุดที่ประมาณ 61.8% ของระยะทาง AB การใช้เครื่องมือ Fibonacci Retracement เป็นสิ่งจำเป็นในการวัดระดับนี้

- คลื่น CD ต้องขยาย (Extend) ไปที่ระดับ Fibonacci 127.2% ของคลื่น BC: หลังจากคลื่นปรับฐาน BC สิ้นสุดที่จุด C ราคาควรจะเคลื่อนที่ต่อไปในทิศทางเดียวกับคลื่น AB และไปถึงจุด D ซึ่งอยู่ที่ระดับ 127.2% ของคลื่น BC การวัดส่วนขยายนี้ทำได้โดยใช้เครื่องมือ Fibonacci Extension

ตัวอย่างประกอบ:

สมมติว่าคุณกำลังดูแผนภูมิราคาและเห็นว่าราคาขึ้นจาก 100 บาท (จุด A) ไปยัง 110 บาท (จุด B) นี่คือคลื่น AB จากนั้นราคาปรับฐานลงมาที่ 103.8 บาท (จุด C) ซึ่งเป็นระดับ 61.8% ของคลื่น AB (110 – (10 * 0.618) = 103.82) หลังจากนั้น ราคาควรจะปรับตัวขึ้นอีกครั้งจากจุด C ไปยังจุด D โดยที่จุด D ควรอยู่ที่ระดับ 127.2% ของคลื่น BC (ระยะ BC = 110 – 103.8 = 6.2 บาท ดังนั้น 103.8 + (6.2 * 1.272) = 111.69) หากรูปแบบเป็นไปตามอัตราส่วนเหล่านี้อย่างใกล้เคียง ก็ถือว่าเป็นรูปแบบ AB=CD ที่มีศักยภาพ

การทำความเข้าใจและฝึกฝนการใช้เครื่องมือ Fibonacci บนแพลตฟอร์มการซื้อขายเป็นสิ่งสำคัญอย่างยิ่งในการระบุรูปแบบนี้ได้อย่างถูกต้อง หากอัตราส่วนเหล่านี้คลาดเคลื่อนมากเกินไป รูปแบบที่เห็นอาจไม่ใช่ AB=CD ที่สมบูรณ์แบบ และการคาดการณ์การกลับตัวก็อาจไม่แม่นยำ

การวิเคราะห์รายละเอียดของรูปแบบ AB=CD

เพื่อให้สามารถระบุและใช้ รูปแบบ AB=CD ในการซื้อขายได้อย่างถูกต้อง การวิเคราะห์องค์ประกอบแต่ละส่วนอย่างละเอียดเป็นสิ่งสำคัญ รูปแบบนี้แบ่งออกเป็น 3 องค์ประกอบหลัก ซึ่งแต่ละส่วนมีบทบาทสำคัญในการยืนยันความถูกต้องของรูปแบบ:

- AB เป็นคลื่น Impulsive (คลื่นกระตุ้น):

- คืออะไร: คลื่น AB คือการเคลื่อนที่ของราคาเริ่มต้นในทิศทางที่ชัดเจนและรุนแรง (Impulsive Move) เปรียบเสมือนแรงผลักดันแรกที่สร้างแนวโน้มย่อยขึ้นมา

- ทำไมสำคัญ: คลื่นนี้กำหนดทิศทางหลักของรูปแบบ หากเป็น Bullish AB=CD คลื่น AB จะเป็นขาขึ้น หากเป็น Bearish AB=CD คลื่น AB จะเป็นขาลง

- อย่างไร: เทรดเดอร์ควรสังเกตว่าคลื่น AB มีความชันและโมเมนตัมที่ชัดเจน บ่งบอกถึงการเข้าสู่ตลาดของแรงซื้อหรือแรงขายจำนวนมาก

- เคล็ดลับ: คลื่น AB ไม่ควรมีการปรับฐานที่สำคัญภายในตัวเอง ควรเป็นคลื่นที่ค่อนข้างต่อเนื่องและชัดเจน

- BC ต้องเป็นคลื่น Retracement (คลื่นปรับฐาน):

- คืออะไร: คลื่น BC คือการเคลื่อนที่ของราคาที่สวนทางกับคลื่น AB เป็นการปรับฐานชั่วคราวหลังจากคลื่นกระตุ้นแรก

- ทำไมสำคัญ: นี่คือส่วนที่สำคัญที่สุดในการยืนยันรูปแบบ เพราะความลึกของการปรับฐานจะต้องสอดคล้องกับอัตราส่วน Fibonacci ที่ 61.8% ของคลื่น AB

- อย่างไร: ใช้เครื่องมือ Fibonacci Retracement วัดจากจุด A ไปยังจุด B หากจุด C อยู่ใกล้ระดับ 61.8% ก็ถือว่าสอดคล้องกับเกณฑ์

- กฎ: หากคลื่น BC ไม่ใช่คลื่นปรับฐาน (เช่น มีขนาดเล็กเกินไป, มีขนาดใหญ่เกินไป หรือเลยระดับ 61.8% ไปมาก) คุณควรหลีกเลี่ยงการซื้อขายรูปแบบนั้น เพราะโอกาสที่จะเป็นรูปแบบ AB=CD ที่แท้จริงจะลดลงอย่างมีนัยสำคัญ

- ผลลัพธ์เป็นยังไง: การปรับฐานที่แม่นยำบ่งบอกถึงสมดุลของตลาดชั่วคราวก่อนที่จะมีการเคลื่อนที่ต่อไปในทิศทางเดิม

- CD เป็นคลื่น Impulsive (คลื่นกระตุ้น):

- คืออะไร: คลื่น CD คือการเคลื่อนที่ของราคาที่กลับมาในทิศทางเดียวกับคลื่น AB และเป็นคลื่นสุดท้ายของรูปแบบ

- ทำไมสำคัญ: คลื่นนี้จะต้องมีความยาวเท่ากับคลื่น AB และต้องขยายไปถึงระดับ Fibonacci 127.2% ของคลื่น BC นี่คือจุด D ที่คาดว่าจะเกิดการกลับตัวของราคา

- อย่างไร: ใช้เครื่องมือ Fibonacci Extension วัดจากจุด B ไปยังจุด C และขยายออกไป หากจุด D อยู่ใกล้ระดับ 127.2% ก็ถือว่าสมบูรณ์

- เคล็ดลับ: ความยาวของคลื่น CD ควรจะประมาณเท่ากับความยาวของคลื่น AB (AB = CD) นี่คือหลักการพื้นฐานของชื่อรูปแบบ

- ถ้า…จะเป็นอย่างไร: หากคลื่น CD สั้นกว่าหรือยาวกว่าคลื่น AB มากเกินไป รูปแบบอาจไม่แข็งแกร่งพอที่จะคาดการณ์การกลับตัวได้อย่างแม่นยำ

สิ่งสำคัญที่สุดคือการพิจารณาจุดทั้ง 4 จุด (A, B, C, D) บนกราฟราคาอย่างถี่ถ้วน หากคลื่น BC ไม่ได้แสดงลักษณะของการปรับฐานที่ชัดเจนตามอัตราส่วน Fibonacci ที่กล่าวมา การพิจารณาเข้าซื้อขายตามรูปแบบนี้อาจมีความเสี่ยงสูง การทำความเข้าใจโครงสร้างและอัตราส่วนเหล่านี้จะช่วยให้คุณสามารถกรองรูปแบบ AB=CD ที่มีคุณภาพและเพิ่มโอกาสในการทำกำไรได้

แม้ว่าคลื่น BC อาจประกอบด้วยคลื่นย่อยอีกสามคลื่นในระดับที่เล็กลง แต่สำหรับวัตถุประสงค์ในการระบุและซื้อขายรูปแบบ AB=CD โดยทั่วไปแล้ว การโฟกัสไปที่ BC ในฐานะคลื่นปรับฐานโดยรวมที่สอดคล้องกับอัตราส่วน 61.8% ของ AB ก็เพียงพอแล้ว การวิเคราะห์ในระดับนี้ช่วยให้คุณสามารถระบุรูปแบบที่ดีที่สุดได้อย่างมีประสิทธิภาพ

ประเภทของรูปแบบ AB=CD

รูปแบบ AB=CD แบ่งออกเป็น 2 ประเภทหลัก โดยพิจารณาจากทิศทางของแนวโน้มราคาและการกลับตัวที่คาดการณ์ไว้ ซึ่งทั้งสองประเภทนี้เป็นกระจกเงาสะท้อนกันและกัน:

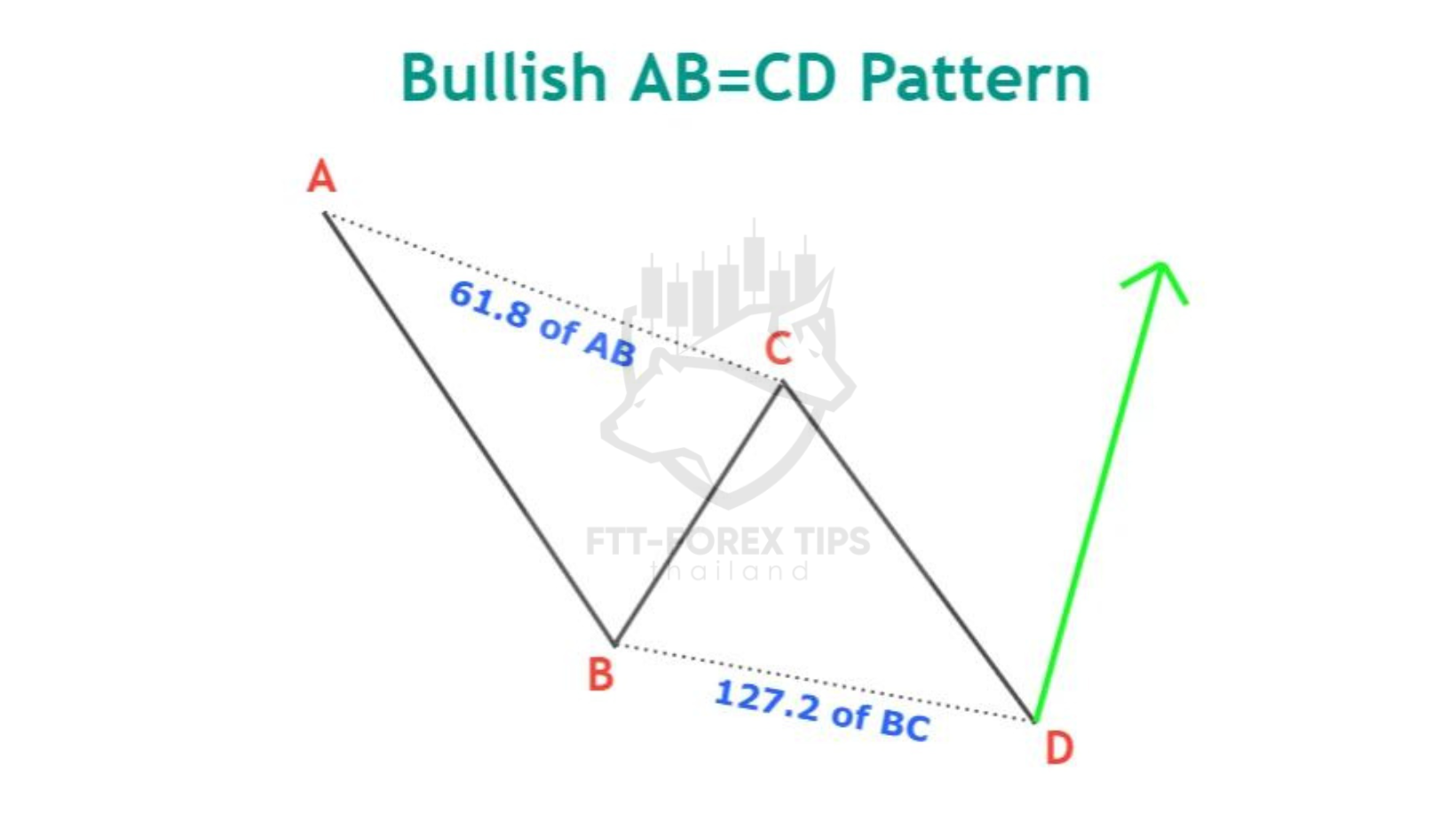

- Bullish AB=CD Pattern (รูปแบบ AB=CD ขาขึ้น):

- คืออะไร: เป็นรูปแบบที่บ่งชี้ถึงการกลับตัวจากแนวโน้มขาลงไปเป็นแนวโน้มขาขึ้น (Bullish Reversal) หลังจากที่รูปแบบนี้ก่อตัวสมบูรณ์ ราคาจะคาดว่าจะปรับตัวขึ้น

- กฎในการระบุ:

- คลื่น AB: เริ่มต้นจากบนลงล่าง บ่งบอกถึงแนวโน้มขาลงก่อนหน้า (คลื่นกระตุ้นแรก)

- คลื่น BC: ต้องย้อนกลับขึ้นไป (ปรับฐาน) ที่ระดับ Fibonacci 61.8% ของคลื่น AB การปรับฐานนี้เป็นการพักตัวชั่วคราวของแรงขาย

- จุด D: ต้องสร้างที่ระดับ 127.2% Fibonacci Extension ของคลื่น BC และควรอยู่ด้านล่างของแนวโน้มก่อนหน้า จุด D นี้คือจุดที่คาดการณ์ว่าจะเกิดการกลับตัวเป็นขาขึ้น

- ผลลัพธ์: หลังจากจุด D ก่อตัวขึ้นอย่างสมบูรณ์และมีการยืนยันการกลับตัวของแท่งเทียน เทรดเดอร์จะคาดหวังว่าราคาจะเริ่มเคลื่อนที่ขึ้น

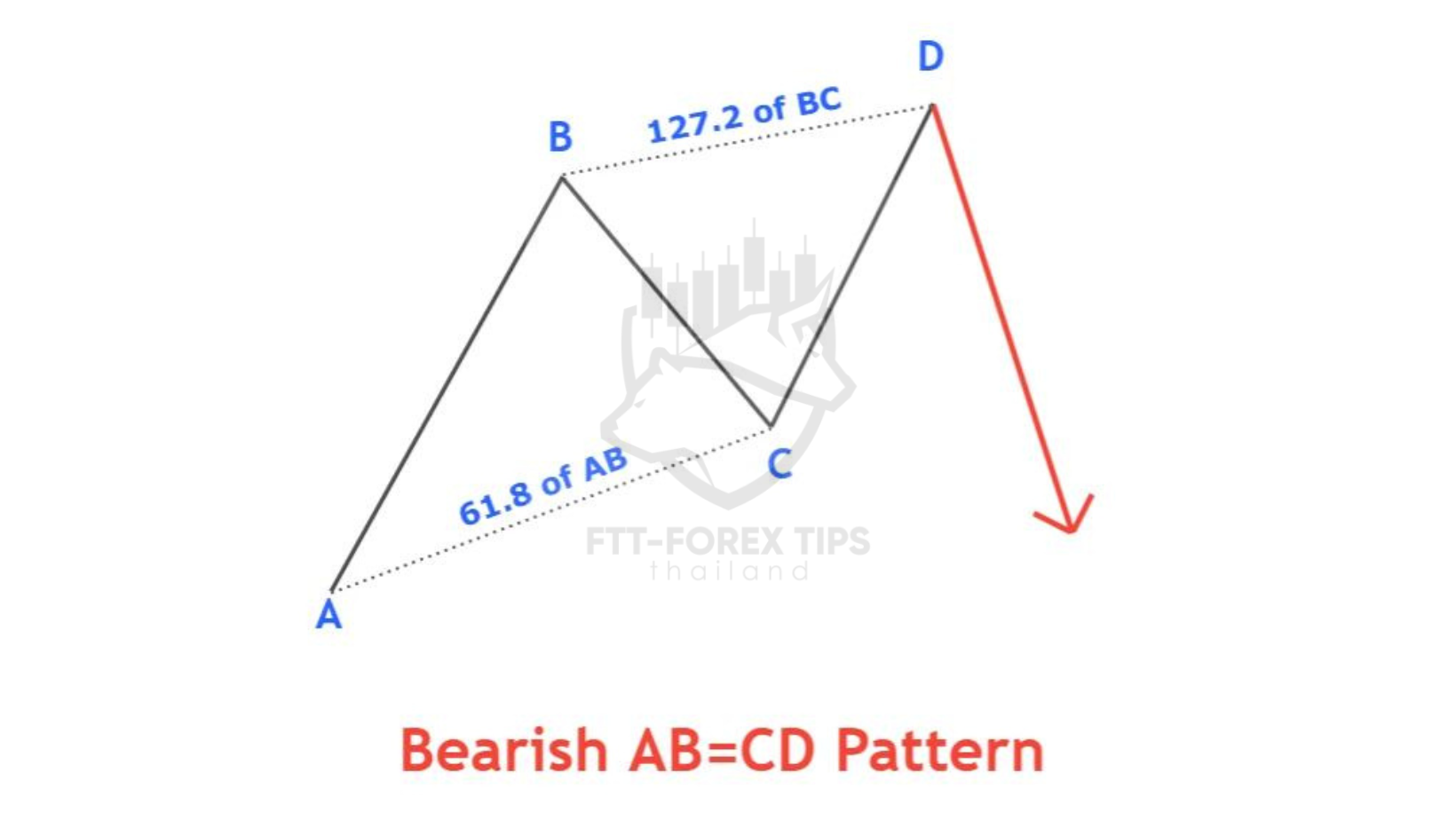

- Bearish AB=CD Pattern (รูปแบบ AB=CD ขาลง):

- คืออะไร: เป็นรูปแบบที่บ่งชี้ถึงการกลับตัวจากแนวโน้มขาขึ้นไปเป็นแนวโน้มขาลง (Bearish Reversal) หลังจากที่รูปแบบนี้ก่อตัวสมบูรณ์ ราคาจะคาดว่าจะปรับตัวลง

- กฎในการระบุ:

- คลื่น AB: เริ่มต้นจากล่างขึ้นบน บ่งบอกถึงแนวโน้มขาขึ้นก่อนหน้า (คลื่นกระตุ้นแรก)

- คลื่น BC: ต้องย้อนกลับลงมา (ปรับฐาน) ที่ระดับ Fibonacci 61.8% ของคลื่น AB การปรับฐานนี้เป็นการพักตัวชั่วคราวของแรงซื้อ

- จุด D: ต้องสร้างที่ระดับ 127.2% Fibonacci Extension ของคลื่น BC และควรอยู่ด้านบนของแนวโน้มก่อนหน้า จุด D นี้คือจุดที่คาดการณ์ว่าจะเกิดการกลับตัวเป็นขาลง

- ผลลัพธ์: หลังจากจุด D ก่อตัวขึ้นอย่างสมบูรณ์และมีการยืนยันการกลับตัวของแท่งเทียน เทรดเดอร์จะคาดหวังว่าราคาจะเริ่มเคลื่อนที่ลง

การทำความเข้าใจความแตกต่างของทั้งสองประเภทนี้และกฎเกณฑ์ในการระบุเป็นสิ่งสำคัญอย่างยิ่ง เพื่อให้คุณสามารถวิเคราะห์แผนภูมิได้อย่างถูกต้องและเตรียมพร้อมสำหรับการซื้อขายที่สอดคล้องกับทิศทางการกลับตัวที่คาดการณ์ไว้

ความสำคัญของรูปแบบ Harmonic AB=CD

ในโลกของการซื้อขาย รูปแบบราคาและพฤติกรรมของตลาดมักจะสะท้อนถึงหลักการของธรรมชาติที่มีวัฏจักรซ้ำๆ รูปแบบ Harmonic AB=CD ก็เป็นหนึ่งในปรากฏการณ์เหล่านั้นที่แสดงให้เห็นถึงความสอดคล้องทางคณิตศาสตร์ในตลาดการเงิน ซึ่งทำให้มันมีความสำคัญอย่างยิ่งต่อเทรดเดอร์:

- สะท้อนธรรมชาติของตลาด: เช่นเดียวกับที่ธรรมชาติมีการเคลื่อนไหวเป็นวัฏจักรและซ้ำซาก กราฟราคาก็แสดงให้เห็นถึงรูปแบบที่เกิดขึ้นซ้ำๆ กัน รูปแบบ AB=CD เป็นตัวอย่างที่ชัดเจนของความสมดุลและความสอดคล้องทางเรขาคณิตในตลาด การที่คลื่นราคา Impulse สองคลื่นมีความยาวเท่ากันนั้นไม่ใช่เรื่องบังเอิญ แต่เป็นผลมาจากพฤติกรรมของตลาดที่ซ้ำซากในอดีต

- รูปแบบการกลับตัวที่ผ่านการพิสูจน์: การทดสอบย้อนหลัง (Backtest) จำนวนมากได้แสดงให้เห็นว่ารูปแบบ AB=CD ทำหน้าที่เป็นรูปแบบการกลับตัว (Reversal Pattern) ที่มีประสิทธิภาพสูง ซึ่งหมายความว่าเมื่อรูปแบบนี้สมบูรณ์ ราคา ณ จุด D มักจะเกิดการกลับตัวอย่างมีนัยสำคัญ

- จุด D เป็นจุดตัดสินใจที่สำคัญ: จุด D ของรูปแบบ AB=CD ไม่ได้เป็นเพียงแค่จุดสิ้นสุดของรูปแบบเท่านั้น แต่ยังเป็นโซนที่มีความเป็นไปได้สูงที่จะเกิดการกลับตัวของราคา เทรดเดอร์จึงสามารถใช้จุดนี้เป็นจุดเข้าซื้อหรือขายที่มีความแม่นยำสูง หากได้รับการยืนยันด้วยสัญญาณอื่นๆ

จุดสำคัญ: การเพิ่มประสิทธิภาพการซื้อขายรูปแบบ AB=CD

แม้ว่ารูปแบบ AB=CD จะมีประสิทธิภาพในตัวเอง แต่คุณสามารถเพิ่มโอกาสในการชนะและลดความเสี่ยงได้โดยการพิจารณาปัจจัยเพิ่มเติมดังนี้:

- การทำงานร่วมกับ Key Level / แนวรับ-แนวต้าน (S&R):

- คืออะไร: แนวรับและแนวต้าน (Support and Resistance – S&R) คือระดับราคาที่ประวัติศาสตร์แสดงให้เห็นว่าราคามักจะหยุดหรือกลับตัว

- ทำไมสำคัญ: เมื่อรูปแบบ AB=CD เกิดขึ้นใกล้กับแนวรับหรือแนวต้านที่สำคัญ (Key Level) พลังในการกลับตัวของรูปแบบจะเพิ่มขึ้นอย่างมาก เพราะมันเป็นการรวมพลังของสองสัญญาณที่แข็งแกร่งเข้าด้วยกัน

- อย่างไร: หากจุด D ของ Bullish AB=CD เกิดขึ้นที่แนวรับ หรือจุด D ของ Bearish AB=CD เกิดขึ้นที่แนวต้าน สัญญาณการกลับตัวจะน่าเชื่อถือมากขึ้น

- ผลลัพธ์เป็นยังไง: การรวมกันของรูปแบบฮาร์มอนิกและแนวรับ/แนวต้านที่แข็งแกร่งมักจะนำไปสู่การกลับตัวของราคาที่รุนแรงและชัดเจนขึ้น ทำให้เป็นจุดเข้าที่ดีเยี่ยมและมีโอกาสทำกำไรสูง

- ถ้า…จะเป็นอย่างไร: หากรูปแบบเกิดขึ้นในบริเวณที่ไม่มีแนวรับ/แนวต้านที่ชัดเจน สัญญาณการกลับตัวอาจอ่อนแอลง หรือเป็นเพียงการปรับฐานเล็กน้อยเท่านั้น

- การทดสอบย้อนหลัง (Backtesting):

- คืออะไร: การทดสอบย้อนหลังคือการนำกลยุทธ์การซื้อขายไปทดสอบกับข้อมูลราคาในอดีตเพื่อประเมินประสิทธิภาพ

- ทำไมสำคัญ: รูปแบบ AB=CD นั้นเรียบง่ายและเป็นที่รู้จักกันดี ซึ่งอาจทำให้หลายคนคิดว่าการใช้เพียงรูปแบบนี้ก็เพียงพอแล้ว แต่ความจริงคือคุณต้องเข้าใจถึงพฤติกรรมของรูปแบบในคู่สกุลเงิน, สินค้าโภคภัณฑ์ หรือสินทรัพย์ที่คุณสนใจ

- กฎ: แนะนำให้คุณทำการทดสอบย้อนหลังอย่างน้อย 75 ครั้ง และวิเคราะห์ผลลัพธ์อย่างละเอียด

- แบบไหนดี: การทดสอบย้อนหลังจะช่วยให้คุณเข้าใจว่ารูปแบบนี้ทำงานได้ดีที่สุดภายใต้สภาวะตลาดแบบใด เช่น ในตลาดที่มีแนวโน้มชัดเจน หรือตลาดที่ Sideways

- ผลลัพธ์เป็นยังไง: การวิเคราะห์ผลลัพธ์จะให้ข้อมูลเชิงลึกเกี่ยวกับอัตราการชนะ, อัตราส่วนความเสี่ยงต่อผลตอบแทน, และ Drawdown ที่คาดการณ์ได้ ช่วยให้คุณสร้างความเชื่อมั่นในกลยุทธ์ของคุณก่อนที่จะนำไปใช้ในบัญชีจริง

- เคล็ดลับ: จดบันทึกทุกรายละเอียดของการทดสอบย้อนหลัง เช่น Timeframe ที่ใช้, สภาพตลาด, และผลลัพธ์ เพื่อปรับปรุงแผนการซื้อขายของคุณให้มีประสิทธิภาพสูงสุด

การผสานรวมรูปแบบ AB=CD เข้ากับเครื่องมือและหลักการวิเคราะห์ทางเทคนิคอื่นๆ จะช่วยยกระดับความแม่นยำในการคาดการณ์และเพิ่มโอกาสในการสร้างผลกำไรอย่างยั่งยืนในระยะยาว

แผนการซื้อขายสำหรับ AB=CD Pattern

การมี แผนการซื้อขาย ที่ชัดเจนและเป็นระบบเป็นสิ่งสำคัญอย่างยิ่งในการใช้รูปแบบ AB=CD ให้เกิดประโยชน์สูงสุด แผนการซื้อขายที่ดีจะช่วยให้คุณตัดสินใจได้อย่างมีเหตุผล ลดอารมณ์ และเพิ่มวินัยในการเทรด พารามิเตอร์หลักที่คุณควรพิจารณาในแผนการซื้อขายสำหรับรูปแบบ AB=CD มีดังนี้:

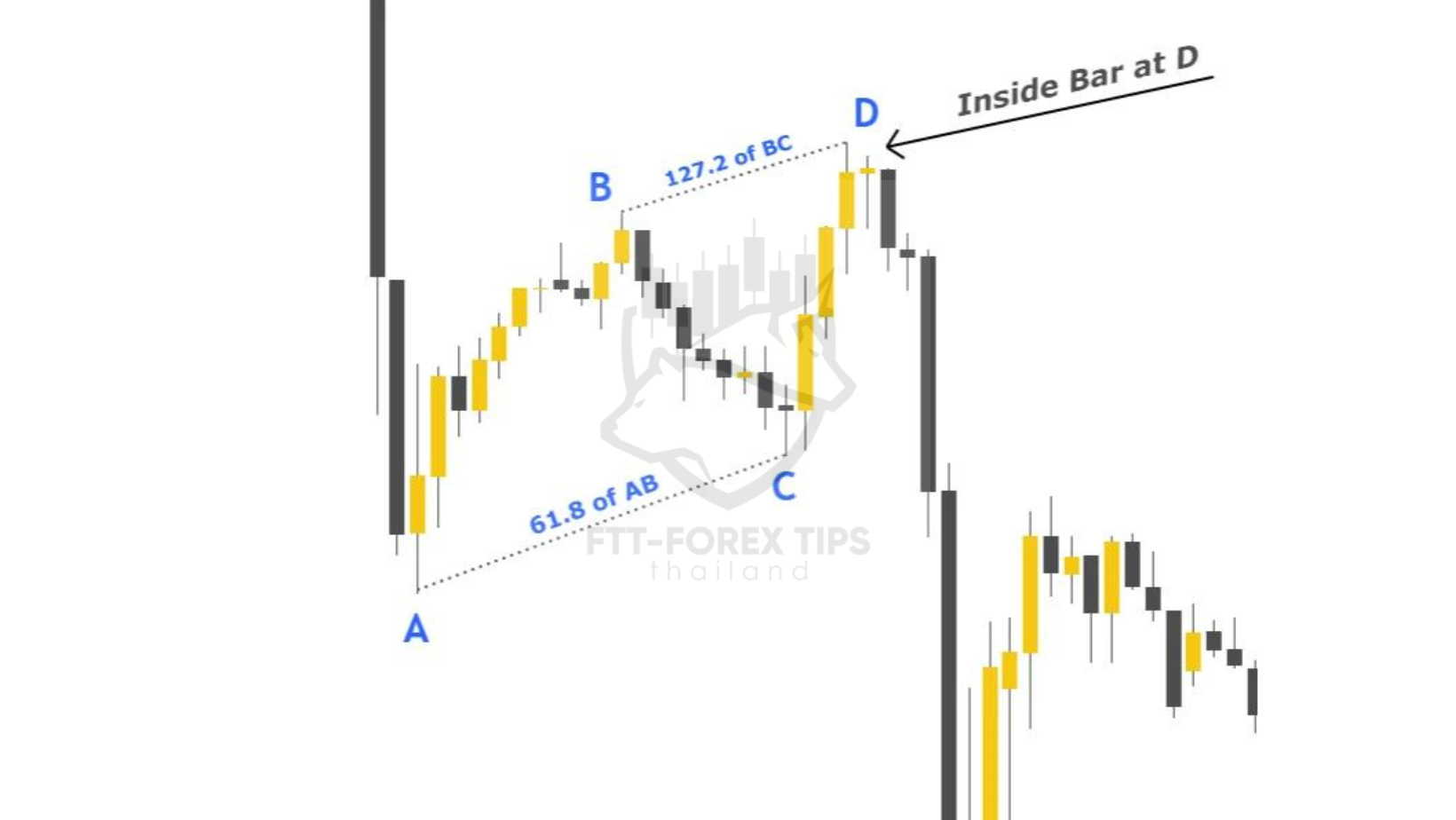

1. เหตุผลในการเปิดคำสั่งซื้อ/ขาย (Entry Trigger)

- ทำไม: คุณไม่ควรรีบเข้าเทรดทันทีที่รูปแบบ AB=CD ปรากฏขึ้น การรอการยืนยันเป็นสิ่งสำคัญเพื่อลดความเสี่ยงจากการเข้าเทรดผิดพลาด

- อย่างไร: ที่จุด D ซึ่งเป็นจุดที่คาดว่าจะเกิดการกลับตัว คุณจะต้องรอให้เกิดการกลับตัวของ แท่งเทียน (Candlestick Reversal Pattern)

- ตัวอย่าง:

- สำหรับ Bullish AB=CD: ควรรอการก่อตัวของแท่งเทียนกลับตัวขาขึ้น เช่น Bullish Engulfing, Bullish Pin Bar, Morning Star หรือรูปแบบอื่นๆ ที่บ่งชี้ถึงแรงซื้อที่เข้ามาอย่างชัดเจน

- สำหรับ Bearish AB=CD: ควรรอการก่อตัวของแท่งเทียนกลับตัวขาลง เช่น Bearish Engulfing, Bearish Pin Bar, Evening Star หรือรูปแบบที่บ่งชี้ถึงแรงขายที่เข้ามาอย่างชัดเจน

- เมื่อใด: หลังจากที่รูปแบบแท่งเทียนยืนยันการกลับตัวที่จุด D ก่อตัวขึ้นอย่างสมบูรณ์ ให้เปิดคำสั่งซื้อหรือขายทันทีตามทิศทางที่คาดการณ์ไว้

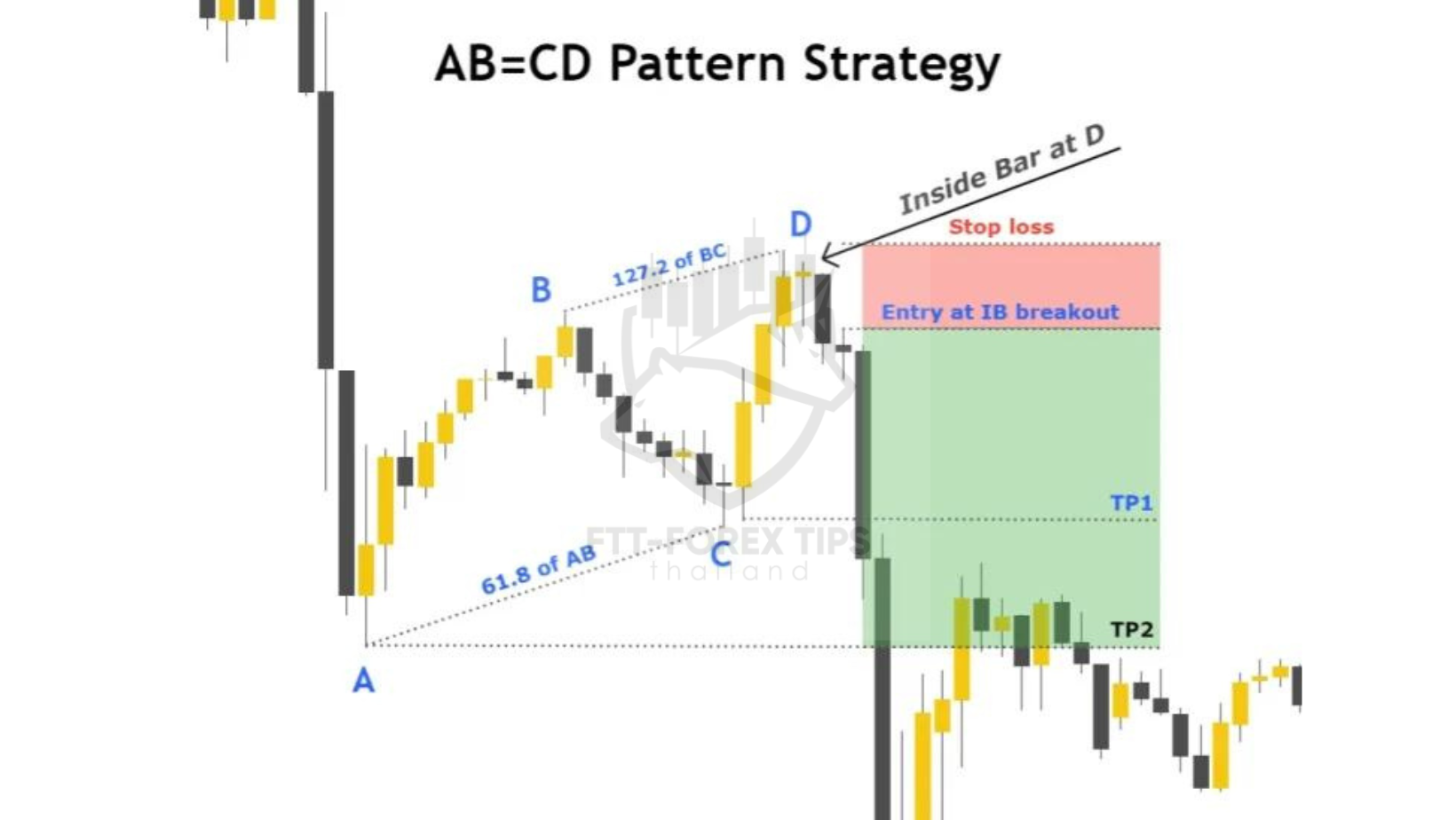

2. ระดับการทำกำไร (Take Profit Level – TP)

การกำหนดจุดทำกำไรที่มีเหตุผลเป็นสิ่งสำคัญในการรักษาผลกำไรและหลีกเลี่ยงการปล่อยให้กำไรกลายเป็นขาดทุน:

- Take Profit 1 (TP1): ปิดการซื้อขายบางส่วนที่ระดับ Fibonacci 61.8% ของคลื่น AD (วัดจากจุด A ไปยังจุด D) การทำเช่นนี้ช่วยให้คุณได้กำไรส่วนแรกและลดความเสี่ยงโดยการปิดสถานะบางส่วน

- Take Profit 2 (TP2): สำหรับสถานะที่เหลือ ให้ปล่อยให้การซื้อขายดำเนินต่อไปจนถึงจุดเริ่มต้นของรูปแบบ (จุด A) ในกรณีของ Bullish AB=CD จุด A จะเป็นเป้าหมาย TP2 หากเป็น Bearish AB=CD จุด A ก็จะเป็นเป้าหมาย TP2 เช่นกัน นี่คือการคาดการณ์ว่าราคาจะกลับตัวไปที่จุดเริ่มต้นของรูปแบบฮาร์มอนิกทั้งหมด

3. ระดับการหยุดขาดทุน (Stop Loss Level – SL)

การตั้งค่า Stop Loss เป็นหัวใจสำคัญของการบริหารความเสี่ยงเพื่อปกป้องเงินทุนของคุณ:

- ตำแหน่ง: วาง Stop Loss ไว้ด้านบน (สำหรับคำสั่งขาย) หรือด้านล่าง (สำหรับคำสั่งซื้อ) ของรูปแบบแท่งเทียนยืนยันการกลับตัวที่จุด D เล็กน้อย

- ทำไม: การวาง Stop Loss ในตำแหน่งนี้จะช่วยให้คุณจำกัดความเสี่ยงหากราคาไม่เป็นไปตามที่คาดการณ์ไว้และรูปแบบ AB=CD ล้มเหลว

- ตัวอย่าง:

- หากคุณเข้าซื้อ (Buy) ที่จุด D หลังเกิด Bullish Pin Bar ให้วาง Stop Loss ไว้ต่ำกว่าหางของ Pin Bar เล็กน้อย

- หากคุณเข้าขาย (Sell) ที่จุด D หลังเกิด Bearish Engulfing ให้วาง Stop Loss ไว้สูงกว่ายอดของ Bearish Engulfing เล็กน้อย

4. อัตราส่วนผลตอบแทนความเสี่ยง (Risk-Reward Ratio – R:R)

การบริหารอัตราส่วนผลตอบแทนความเสี่ยงเป็นส่วนสำคัญของ การบริหารความเสี่ยง และการรักษาผลกำไรในระยะยาว:

- คืออะไร: R:R คืออัตราส่วนของกำไรที่คาดหวังต่อความเสี่ยงที่คุณยอมรับได้ในการซื้อขายหนึ่งครั้ง

- ทำไมสำคัญ: การรักษากฎ R:R ที่ดีจะช่วยให้คุณทำกำไรได้แม้ว่าจะมีการชนะไม่บ่อยนัก

- ความสัมพันธ์:

- Stop Loss ขนาดเล็ก: มักจะให้อัตราส่วน R:R ที่สูง เช่น 1:3 หรือ 1:4 ซึ่งหมายความว่าคุณเสี่ยง 1 หน่วยเพื่อแลกกับกำไร 3 หรือ 4 หน่วย อย่างไรก็ตาม การใช้ Stop Loss ที่แน่นเกินไปอาจทำให้คุณถูก Stop Out บ่อยขึ้น

- Stop Loss ขนาดใหญ่: มักจะให้อัตราส่วน R:R ที่ต่ำ เช่น 1:1 หรือ 1:0.5 ซึ่งอาจไม่คุ้มค่าในระยะยาว

- คำแนะนำ: สำหรับรูปแบบ AB=CD แนะนำให้ตั้งเป้าหมาย อัตราส่วนผลตอบแทนความเสี่ยง อย่างน้อย 1:2 (เสี่ยง 1 หน่วย เพื่อแลกกับกำไร 2 หน่วย)

- กฎสำคัญ: หากคุณใช้ Stop Loss ที่แน่นหนา คุณไม่ควร “จองกำไร” ล่วงหน้า (เช่น ปิดกำไรที่ TP1 ทั้งหมด) แต่ควรปล่อยให้สถานะที่เหลือวิ่งไปจนถึง TP2 เพื่อให้ได้ R:R ที่เหมาะสม จงมีวินัยและยึดมั่นในกฎของคุณ

การจัดทำและปฏิบัติตามแผนการซื้อขายอย่างเคร่งครัดเป็นกุญแจสำคัญสู่ความสำเร็จในการใช้รูปแบบ AB=CD ในการเทรด สิ่งนี้จะช่วยให้คุณสามารถตอบคำถาม “ทำไม”, “เมื่อไหร่”, “ที่ไหน” และ “อย่างไร” ของการซื้อขายแต่ละครั้งได้อย่างชัดเจนและเป็นระบบ

FAQ Section (คำถามที่พบบ่อย)

ส่วนนี้จะรวบรวมคำถามที่พบบ่อยเกี่ยวกับรูปแบบ AB=CD เพื่อช่วยให้คุณเข้าใจรูปแบบนี้ได้ลึกซึ้งยิ่งขึ้น

1. รูปแบบ AB=CD แตกต่างจากรูปแบบ Harmonic อื่นๆ อย่างไร?

รูปแบบ AB=CD ถือเป็นรูปแบบพื้นฐานที่สุดในตระกูล Harmonic Patterns และเป็นแม่แบบสำหรับรูปแบบที่ซับซ้อนกว่า เช่น Gartley, Bat, Butterfly และ Crab ความแตกต่างหลักคือ AB=CD มีคลื่น Impulse สองคลื่น (AB และ CD) ที่มีความยาวเท่ากันและคลื่นปรับฐาน (BC) ที่มีอัตราส่วน Fibonacci 61.8% ที่แม่นยำ ในขณะที่รูปแบบ Harmonic อื่นๆ จะมีจุด X เพิ่มเข้ามา (เช่น XABCD) และมีอัตราส่วน Fibonacci ที่แตกต่างกันสำหรับแต่ละคลื่น (เช่น การปรับฐานของ XA หรือการขยายของ BC) ทำให้มีโครงสร้างที่ซับซ้อนและมีกฎเกณฑ์ที่เฉพาะเจาะจงมากกว่า รูปแบบ AB=CD จึงเป็นจุดเริ่มต้นที่ดีในการทำความเข้าใจหลักการของรูปแบบ Harmonic ทั้งหมด

2. รูปแบบ AB=CD ใช้ได้กับทุก Timeframe หรือไม่?

ใช่ รูปแบบ AB=CD สามารถใช้ได้กับทุก Timeframe ตั้งแต่กราฟรายนาที (M1) ไปจนถึงกราฟรายเดือน (Monthly) อย่างไรก็ตาม ประสิทธิภาพและความน่าเชื่อถือของรูปแบบมักจะเพิ่มขึ้นเมื่อใช้กับ Timeframe ที่สูงขึ้น (เช่น H4, Daily) เนื่องจากสัญญาณบน Timeframe ที่สูงกว่ามักจะมีความผันผวนของราคาน้อยกว่าและมีนัยสำคัญมากกว่าในระยะยาว การใช้รูปแบบนี้ใน Timeframe ที่ต่ำมากอาจทำให้เกิดสัญญาณหลอก (False Signals) บ่อยขึ้น ดังนั้น เทรดเดอร์ควรเลือก Timeframe ที่เหมาะสมกับสไตล์การเทรดและเป้าหมายของตนเอง และควรพิจารณาการใช้ Multi-Timeframe Analysis เพื่อยืนยันสัญญาณ

3. ควรใช้ Indicator ใดร่วมกับรูปแบบ AB=CD เพื่อเพิ่มความแม่นยำ?

เพื่อเพิ่มความแม่นยำในการเทรดด้วยรูปแบบ AB=CD คุณสามารถใช้ Indicator ทางเทคนิคอื่นๆ ร่วมด้วยได้ ตัวอย่างเช่น:

- Oscillator (เช่น RSI, Stochastic, MACD): ใช้เพื่อยืนยันภาวะ Overbought/Oversold หรือการเกิด Divergence ที่จุด D ซึ่งเป็นการบ่งชี้ถึงการอ่อนตัวของโมเมนตัมและแนวโน้มการกลับตัว

- Moving Averages (MA): ใช้เพื่อระบุแนวโน้มหลัก หรือใช้เป็นแนวรับ/แนวต้านแบบ Dynamic หากจุด D ของรูปแบบเกิดขึ้นใกล้กับเส้น Moving Average ที่สำคัญ ก็จะเป็นการเพิ่มน้ำหนักให้กับสัญญาณการกลับตัว

- Volume: การสังเกตปริมาณการซื้อขายที่เพิ่มขึ้นอย่างมีนัยสำคัญที่จุด D พร้อมกับการก่อตัวของแท่งเทียนกลับตัว สามารถเป็นสัญญาณยืนยันที่แข็งแกร่งว่าการกลับตัวกำลังจะเกิดขึ้นจริง

- แนวรับ-แนวต้าน (Support & Resistance): ดังที่กล่าวไปข้างต้น การที่จุด D เกิดขึ้นตรงกับแนวรับหรือแนวต้านที่สำคัญจะเพิ่มความน่าเชื่อถือของรูปแบบอย่างมาก

การรวม Indicator เหล่านี้จะช่วยให้คุณมีสัญญาณยืนยันหลายอย่าง ซึ่งเป็นการเพิ่มโอกาสในการตัดสินใจซื้อขายที่แม่นยำยิ่งขึ้น

4. หากรูปแบบ AB=CD ไม่เป็นไปตามอัตราส่วน Fibonacci ที่กำหนด ควรทำอย่างไร?

หากรูปแบบ AB=CD ที่ปรากฏบนแผนภูมิไม่เป็นไปตามอัตราส่วน Fibonacci ที่กำหนดอย่างใกล้ชิด (เช่น คลื่น BC ไม่ปรับฐานถึง 61.8% หรือคลื่น CD ไม่ถึง 127.2% ของ BC) คุณควรหลีกเลี่ยงการเทรดรูปแบบนั้นๆ รูปแบบ Harmonic Patterns อาศัยความแม่นยำของอัตราส่วน Fibonacci เป็นหลักในการยืนยันความถูกต้อง หากอัตราส่วนคลาดเคลื่อนมากเกินไป อาจเป็นไปได้ว่ารูปแบบนั้นไม่ใช่ AB=CD ที่แท้จริง หรือเป็นเพียงการเคลื่อนไหวของราคาที่ไม่มีนัยสำคัญในการกลับตัว การฝืนเทรดในสถานการณ์เช่นนี้จะเพิ่มความเสี่ยงและลดโอกาสในการทำกำไร เทรดเดอร์ควรมีความอดทนและรอรูปแบบที่สมบูรณ์แบบที่ตรงตามกฎเกณฑ์เท่านั้น

5. ความแตกต่างระหว่าง AB=CD แบบ “Ideal” และ “Non-Ideal” คืออะไร?

รูปแบบ AB=CD แบบ “Ideal” คือรูปแบบที่ตรงตามอัตราส่วน Fibonacci ที่ H.M. Gartley กำหนดไว้อย่างแม่นยำที่สุด นั่นคือ คลื่น BC ปรับฐานที่ 61.8% ของ AB และคลื่น CD ขยายไปที่ 127.2% ของ BC รวมถึงความยาวของ AB และ CD ที่ใกล้เคียงกัน รูปแบบ Ideal มักจะให้สัญญาณการกลับตัวที่แม่นยำและน่าเชื่อถือสูงกว่า ในขณะที่รูปแบบ “Non-Ideal” หรือรูปแบบที่ไม่สมบูรณ์ อาจมีการคลาดเคลื่อนเล็กน้อยจากอัตราส่วนเหล่านี้ เช่น BC อาจปรับฐานที่ 50% หรือ 78.6% และ CD อาจขยายไปที่ 161.8% ของ BC ซึ่งยังคงถือเป็นรูปแบบ AB=CD ที่ใช้งานได้ แต่เทรดเดอร์ควรระมัดระวังมากขึ้นและอาจต้องการสัญญาณยืนยันที่แข็งแกร่งกว่าเดิม การใช้รูปแบบ Ideal จะช่วยให้คุณกรองสัญญาณที่มีคุณภาพและเพิ่มโอกาสในการทำกำไรได้ดีที่สุด

Conclusion (บทสรุป)

รูปแบบ Harmonic AB=CD เป็นหนึ่งในรูปแบบแผนภูมิที่ทรงพลังและเรียบง่ายที่สุดในการวิเคราะห์ทางเทคนิค ซึ่งมีความสามารถในการบ่งชี้จุดกลับตัวของราคาได้อย่างมีนัยสำคัญ การทำความเข้าใจคำจำกัดความ องค์ประกอบหลัก การระบุบนแผนภูมิ และประเภทต่างๆ ของรูปแบบนี้ รวมถึงการยึดมั่นในอัตราส่วน Fibonacci ที่แม่นยำ เป็นหัวใจสำคัญในการนำไปประยุกต์ใช้ในการซื้อขาย

สิ่งสำคัญที่สุดที่บทความนี้เน้นย้ำคือ วินัยและความสม่ำเสมอ ในการทำความเข้าใจและฝึกฝน แม้ว่ารูปแบบ AB=CD จะเป็นที่รู้จักอย่างแพร่หลาย แต่การที่จะสร้างผลกำไรได้อย่างยั่งยืนนั้นไม่ได้มาจากการรู้แค่เพียงรูปแบบ แต่มาจากการสร้าง กฎและแผนการซื้อขายที่เป็นของตัวเอง การทดสอบย้อนหลัง (Backtesting) อย่างน้อย 75 ครั้ง เป็นสิ่งจำเป็นอย่างยิ่งที่คุณจะต้องดำเนินการก่อนที่จะนำกลยุทธ์นี้ไปใช้ในบัญชีจริง เพราะการทดสอบจะช่วยให้คุณเข้าใจถึงพฤติกรรมของรูปแบบในสภาพตลาดและสินทรัพย์ที่คุณสนใจอย่างลึกซึ้ง

จงจำไว้ว่า ตลาดการเงินมีการเปลี่ยนแปลงอยู่เสมอ และไม่มีกลยุทธ์ใดที่รับประกันผลกำไรได้ 100% แต่ด้วยความรู้ ความเข้าใจที่ถูกต้อง การฝึกฝนอย่างสม่ำเสมอ และการบริหารความเสี่ยงที่ดี รูปแบบ AB=CD สามารถเป็นเครื่องมืออันทรงคุณค่าในคลังอาวุธของเทรดเดอร์ทุกคนได้ ขอให้คุณโชคดีและประสบความสำเร็จในการเดินทางสายการเทรดนี้