การป้องกันความเสี่ยงคืออะไร?

การป้องกันความเสี่ยงคือการลงทุนที่ทำขึ้นโดยมีจุดประสงค์เพื่อลดความเสี่ยงจากการเคลื่อนไหวของราคาที่ไม่พึงประสงค์ในสินทรัพย์ โดยปกติ การป้องกันความเสี่ยงประกอบด้วยการหักล้างหรือตำแหน่งตรงข้ามในหลักทรัพย์ที่เกี่ยวข้อง

กลยุทธ์การป้องกันความเสี่ยงช่วยจำกัดการสูญเสียโดยไม่ต้องใช้ กลยุทธ์หยุด การขาดทุน

ในกลยุทธ์การซื้อขายทั่วไป การหยุดการขาดทุนจะใช้เพื่อจำกัดการขาดทุน หากการซื้อขายไม่เป็นไปตามที่วางแผนไว้ นี่เป็นเหตุผลหนึ่งที่กลยุทธ์การป้องกันความเสี่ยงมีประโยชน์ ช่วยให้ผู้เทรดสามารถรักษาตำแหน่งปัจจุบันได้โดยไม่ต้องปิดการซื้อขาย

คุณไม่สามารถประสบความสำเร็จได้ในระยะยาวหากคุณไม่จำกัดความเสี่ยงด้านลบของคุณ

วิธีการใช้กลยุทธ์การป้องกันความเสี่ยง

กลยุทธ์การป้องกันความเสี่ยงทำงานคล้ายกับการหยุดการขาดทุน พวกเขาทั้งสองจำกัดการสูญเสีย แต่การป้องกันความเสี่ยงช่วยให้คุณทำเงินจากการซื้อขายที่ป้องกันความเสี่ยงได้หากทำอย่างถูกต้อง

มีความผิดพลาดครั้งใหญ่ที่ผู้ค้าปลีกทำ พวกเขาเชื่อว่ากลยุทธ์การป้องกันความเสี่ยง Forex หมายถึงการวางการค้าที่เท่าเทียมและตรงกันข้ามกับที่คุณได้เปิดไว้แล้ว กล่าวอีกนัยหนึ่ง หากคุณเปิด EUR/USD 1 ล็อต คุณก็จะเปิด EUR/USD สั้น 1 ล็อตเพื่อชดเชยการซื้อขายครั้งแรก อย่างไรก็ตาม นั่นไม่ใช่วิธีการป้องกันความเสี่ยง

การประสบความสำเร็จต้องมีการซื้อขายระยะยาวและระยะสั้นพร้อมกันในคู่เดียวกัน โดยทั่วไปจะใช้เพื่อหยุดกำไรหรือขาดทุนชั่วคราวระหว่างการกลับรายการ หากตลาดกำลังขึ้นและคุณชอร์ต คุณอาจซื้อเพื่อคงสถานะไว้ชั่วคราวจนกว่าตลาดจะเปลี่ยนกลับเป็นความโปรดปรานของคุณ

นั่นเป็นเพียงมุมมองเดียวในการทำความเข้าใจการป้องกันความเสี่ยง Forex

ผู้เทรดบางคนตกหลุมพรางของความคิดที่ไม่ถูกต้อง พวกเขาเชื่อว่าเนื่องจากมีการป้องกันความเสี่ยงอย่างเต็มที่ จึงไม่มีความเสี่ยง พวกเขามักจะปล่อยให้การค้าดำเนินไปเป็นเวลาหลายสัปดาห์และหลายเดือน นั่นเป็นสิ่งที่ไม่ถูกต้อง ผู้เทรดจะต้องพิจารณาปัจจัยอื่นๆ เช่นค่าใช้จ่ายในการพกพา มิฉะนั้น กลยุทธ์การป้องกันความเสี่ยง Forex ของพวกเขาอาจนำไปสู่การสูญเสียที่มากขึ้นในทันใด

ข้อดีบางประการของการใช้การป้องกันความเสี่ยงในการซื้อขาย Forex ด้านล่าง

ทำไมคุณถึงต้องการป้องกันความเสี่ยงในการซื้อขาย Forex?

มีประโยชน์หลายประการของการป้องกันความเสี่ยงในการซื้อขาย Forex มีดังนี้

1. การป้องกันความเสี่ยงจะช่วยให้ผู้เทรดสามารถอยู่รอดในช่วงตลาดขาลงหรือภาวะเศรษฐกิจถดถอย สามารถลดความเสี่ยงของผู้เทรดได้อย่างมาก กลยุทธ์การป้องกันความเสี่ยงที่นำไปใช้ได้สำเร็จจะช่วยป้องกันการเคลื่อนไหวของตลาดเชิงลบ ซึ่งรวมถึงแต่ไม่จำกัดเพียงอัตราเงินเฟ้อ ความผันผวนของราคาสินค้าโภคภัณฑ์และอัตราแลกเปลี่ยนเงินตราต่างประเทศ ตลอดจนการเปลี่ยนแปลงนโยบายอัตราดอกเบี้ยของธนาคารกลาง

2. อนุพันธ์สามารถใช้เพื่อใช้กลยุทธ์การป้องกันความเสี่ยง ออปชั่นและฟิวเจอร์สสามารถใช้ในกลยุทธ์ระยะสั้นเพื่อลดความเสี่ยงสำหรับผู้เทรดระยะยาว

3. เครื่องมือป้องกันความเสี่ยงบางอย่างสามารถใช้เพื่อล็อกกำไรสำหรับเทรดเดอร์ได้อย่างมีประสิทธิภาพ ในกรณีนี้ ประโยชน์ของการป้องกันความเสี่ยงมักจะเกิดขึ้นจริงในระยะยาว

4. กลยุทธ์การป้องกันความเสี่ยงสามารถประหยัดเวลาได้ พวกเขาอนุญาตให้ผู้ค้าระยะยาวปล่อยให้พอร์ตการลงทุนของพวกเขาอยู่คนเดียวแม้จะมีความผันผวนรายวันในตลาดการเงิน

ข้อเสียบางประการของการใช้กลยุทธ์การป้องกันความเสี่ยง

ความเสี่ยงคืออะไร?

1. การใช้กลยุทธ์การป้องกันความเสี่ยงที่ประสบความสำเร็จนั้นต้องอาศัยประสบการณ์ที่แข็งแกร่งในการซื้อขาย Forex ผู้เทรดมือใหม่อาจพบว่าการป้องกันความเสี่ยงล้นหลามเล็กน้อย และหากกลยุทธ์ไม่ดำเนินการอย่างเหมาะสม อาจนำไปสู่การขาดทุนมากกว่าที่จะช่วยลด ดังนั้น ขอแนะนำให้ผู้เริ่มต้นฝึกการป้องกันความเสี่ยงในบัญชีทดลองก่อน และเมื่อพวกเขารู้สึกมั่นใจเพียงพอ ให้เริ่มใช้กลยุทธ์ดังกล่าวในบัญชีซื้อขายจริง

2. พารามิเตอร์ความเสี่ยงและผลตอบแทนของการป้องกันความเสี่ยงมักจะเป็นสัดส่วน หรือเมื่อผู้เทรดลดความเสี่ยง เขา/เธอยังจะลดโอกาสในการทำกำไรด้วย กลยุทธ์การป้องกันความเสี่ยงที่เหมาะสมควรปกป้องผู้เทรดจากการสูญเสียครั้งใหญ่ในระยะสั้นและจะไม่ลดศักยภาพในการทำกำไรในระยะยาวของเขา/เธอมากเกินไป

3. เราควรทราบด้วยว่ากลยุทธ์การป้องกันความเสี่ยง Forex มีความเกี่ยวข้องกับต้นทุนที่อาจกินกำไร – การป้องกันความเสี่ยงด้วยตัวเลือก Forex เป็นตัวอย่างหนึ่งดังกล่าว

4. การป้องกันความเสี่ยงจะได้ผลดีที่สุดสำหรับผู้ซื้อขายแบบวงสวิงและตำแหน่ง ในขณะที่อาจเป็นกลยุทธ์ที่ยากสำหรับผู้เทรดที่มีกรอบเวลาอันสั้น (เช่น ผู้ค้ารายวัน)

5. การป้องกันความเสี่ยงมักจะให้ประโยชน์เพียงเล็กน้อยเมื่อตลาดสกุลเงินเคลื่อนไหวภายในช่วงการซื้อขาย

6. เทรดเดอร์ต้องจำไว้ว่าการป้องกันความเสี่ยงนั้นต้องการเงินทุนจำนวนมากเช่นกัน พวกเขาจำเป็นต้องตรวจสอบให้แน่ใจว่ายอดเงินในบัญชีของพวกเขาเพียงพอที่จะป้องกันความเสี่ยงโดยตรงหรือเพื่อให้ครอบคลุมเบี้ยประกันภัยหากพวกเขาใช้ตัวเลือก Forex ผู้เทรด Forex รายย่อยที่มียอดคงเหลือในบัญชีซื้อขายค่อนข้างจำกัดอาจพิจารณาใช้ Stop Loss ที่เข้มงวดกว่าในตำแหน่งของตนเพื่อให้ยอดคงเหลือเพิ่มขึ้น

กลยุทธ์การป้องกันความเสี่ยงที่คุณสามารถใช้ได้

ประเภทของกลยุทธ์การป้องกันความเสี่ยง

หากคุณต้องการใช้กลยุทธ์การป้องกันความเสี่ยง Forexกับโบรกเกอร์ Forex ของสหรัฐอเมริกา เป็นไปไม่ได้ การป้องกันความเสี่ยงถูกแบนในปี 2552 โดย CFTC อย่างไรก็ตาม หากคุณต้องการหลีกเลี่ยงกฎ FIFO คุณสามารถใช้หลายสกุลเงินเพื่อป้องกันความเสี่ยงในการทำธุรกรรมของคุณ

ตอนนี้ เราจะแสดงให้คุณเห็นกลยุทธ์การป้องกันความเสี่ยงอัตราแลกเปลี่ยนที่ใช้หลายสกุลเงินเพื่อป้องกันความเสี่ยง คุณอาจต้องอ่านสองสามครั้งโดยที่คุณไม่เคยอ่านมาก่อน

เพียงจำไว้ว่าเมื่อคุณซื้อสกุลเงินใดสกุลเงินหนึ่ง คุณมักจะซื้อสกุลเงินหนึ่งและขายอีกสกุลเงินหนึ่งเสมอ ในทางกลับกัน เมื่อคุณขาย คุณมักจะขายสกุลเงินแรกและซื้ออีกสกุลเงินหนึ่งเสมอ นั่นคือหนึ่งในการตรวจสอบที่คุณต้องทำ

สมมติว่าเป็นตัวอย่างของกลยุทธ์การป้องกันความเสี่ยงที่คุณซื้อ USD/JPY หากคุณต้องการใช้กลยุทธ์ป้องกันความเสี่ยง คุณต้องซื้อ EUR/USD ด้วย ในกรณีนี้ คุณกำลังซื้อ EUR/JPY อย่างมีประสิทธิภาพเนื่องจากส่วน USD จะยกเลิกซึ่งกันและกัน

ตอนนี้ เพื่อป้องกันความเสี่ยงจากการค้าของคุณ คุณต้องขาย EUR/JPY

ธุรกรรมทั้งสามนี้รวมกันเป็นการป้องกันความเสี่ยง

ทำไมพวกถึงสร้างการป้องกันความเสี่ยง?

เพราะในสกุลเงิน EUR คุณมีทั้งการซื้อและการขาย ในสกุลเงิน USD คุณจึงมีการซื้อและขาย และสำหรับเงินเยน คุณมีการซื้อและขายด้วย

นี่คือการป้องกันความเสี่ยงที่สมบูรณ์แบบและเป็นตัวอย่างที่สมบูรณ์แบบของกลยุทธ์การป้องกันความเสี่ยงที่ใช้หลายสกุลเงิน

หมายเหตุ* เมื่อใช้กลยุทธ์ป้องกันความเสี่ยงเหล่านี้ เคล็ดลับสำคัญคือต้องแน่ใจว่าคุณซื้อและขายธุรกรรมที่ยกเลิกซึ่งกันและกัน

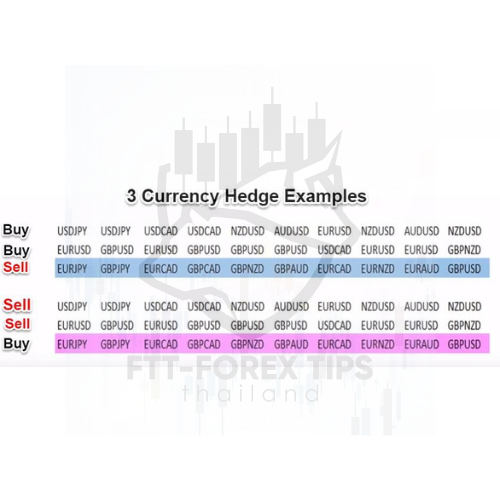

ในภาพด้านล่าง คุณจะเห็นตัวเลือกการป้องกันความเสี่ยงมากมายที่คุณสามารถเล่นได้

กลยุทธ์การป้องกันความเสี่ยงสำหรับตัวเลือก

การป้องกันความเสี่ยง ทางเลือกเป็นกลยุทธ์การป้องกันความเสี่ยงอีกประเภทหนึ่งที่ช่วยปกป้องพอร์ตการซื้อขายของคุณ โดยเฉพาะพอร์ตหุ้นทุน คุณสามารถใช้กลยุทธ์การป้องกันความเสี่ยงนี้ได้โดยการขายพุตออปชั่นและการซื้อออปชั่นการโทร และในทางกลับกัน

ตัวเลือกยังเป็นหนึ่งในวิธีที่ถูกที่สุดในการป้องกันความเสี่ยงพอร์ตของคุณ

กลยุทธ์การป้องกันความเสี่ยง Forex โดยใช้คู่สกุลเงินสองคู่

มีกลยุทธ์การป้องกันความเสี่ยงทางการเงินมากมายที่คุณสามารถใช้เป็นผู้เทรด Forex ได้ การทำความเข้าใจความสัมพันธ์ของราคาระหว่างคู่สกุลเงินต่างๆ สามารถช่วยลดความเสี่ยงและปรับแต่งกลยุทธ์การป้องกันความเสี่ยงของคุณ

ด้วยการใช้คู่สกุลเงินที่แตกต่างกันสองคู่ที่มีความสัมพันธ์เชิงบวกหรือความสัมพันธ์เชิงลบ คุณสามารถสร้างสถานะป้องกันความเสี่ยงได้

ตัวอย่างเช่น EUR/USD มีความสัมพันธ์เชิงลบ 83% กับ USD/JPY ในกรณีนี้ คุณสามารถใช้ EUR/USD และ short USD/JPY เพื่อป้องกันความเสี่ยงจากการเปิดเผย USD ของคุณ ข้อเสียเปรียบเพียงอย่างเดียวของกลยุทธ์การป้องกันความเสี่ยงประเภทนี้คือคุณกำลังเผชิญกับความผันผวนของอัตราแลกเปลี่ยนในสกุลเงิน EUR และ JPY

กล่าวอีกนัยหนึ่ง หากค่าเงินยูโรแข็งค่าขึ้นเมื่อเทียบกับสกุลเงินอื่น ๆ ทั้งหมด เราก็สามารถมีสถานการณ์ที่การเคลื่อนไหวของ EUR/USD ไม่ถูกตอบโต้ใน USD/JPY

ดูรูปด้านล่าง:

คำถามที่พบบ่อยเกี่ยวกับกลยุทธ์การป้องกันความเสี่ยง

การป้องกันความเสี่ยง forex ทำกำไรได้หรือไม่?

การป้องกันความเสี่ยงเป็นกลยุทธ์ที่มีความเสี่ยงต่ำซึ่งไม่แสวงหาผลกำไร แต่ดูเหมือนว่าจะลดความผันผวนของการลงทุนหรือปริมาณความเสี่ยงที่เกี่ยวข้องกับการเปลี่ยนแปลงของราคา ในเวลาเดียวกัน กลยุทธ์การป้องกันความเสี่ยงถือได้ว่าทำกำไรได้หากผู้ค้าประสบความสำเร็จในการจำกัดความเสี่ยงที่อาจเกิดขึ้นจากการลงทุน

กลยุทธ์การป้องกันความเสี่ยงประเภทต่าง ๆ มีอะไรบ้าง?

กลยุทธ์การป้องกันความเสี่ยงที่ได้รับความนิยมมากที่สุด 3 กลยุทธ์เพื่อลดความเสี่ยงด้านตลาด ได้แก่ ทฤษฎีพอร์ตโฟลิโอสมัยใหม่ กลยุทธ์ทางเลือก และความผันผวนของตลาด การสร้างพอร์ตโฟลิโอช่วยให้นักลงทุนลดความผันผวนโดยใช้การกระจายความเสี่ยง ออปชั่น ช่วยให้นักลงทุนจำกัดการขาดทุน และด้วยการใช้ดัชนีความผันผวน VIXนักลงทุนสามารถติดตามช่วงเวลาที่ผันผวนเพิ่มขึ้นอย่างรวดเร็ว

ความแตกต่างระหว่างการป้องกันความเสี่ยงและการเก็งกำไรคืออะไร?

การป้องกันความเสี่ยงและการเก็งกำไรค่อนข้างแตกต่างกัน การป้องกันความเสี่ยงเป็นรูปแบบหนึ่งของการลดความเสี่ยงของการลงทุนในขณะที่การเก็งกำไรพยายามที่จะขยายผลตอบแทนจากการเปลี่ยนแปลงของราคา กลยุทธ์การลงทุนสองประเภทนี้มีประโยชน์ แต่ทั้งหมดขึ้นอยู่กับสิ่งที่คุณพยายามทำให้สำเร็จ

กลยุทธ์การป้องกันความเสี่ยงที่ดีที่สุดคืออะไร?

กลยุทธ์การซื้อขายตัวเลือกคือกลยุทธ์การป้องกันความเสี่ยงที่ดีที่สุด ในการซื้อขายหุ้น หากคุณซื้อพุตออปชั่นที่มีเวลาหมดอายุนานกว่ามาก และราคานัดหยุดงานต่ำจะให้รูปแบบที่ดีที่สุดในการป้องกันการเคลื่อนไหวของราคาที่ไม่พึงประสงค์ในตลาดหุ้น

การป้องกันความเสี่ยงที่สมบูรณ์แบบคืออะไร?

การป้องกันความเสี่ยงที่สมบูรณ์แบบคือกลยุทธ์การลงทุนที่ช่วยขจัดความเสี่ยงที่เกี่ยวข้องกับสถานะที่มีอยู่ได้ 100% ในทางปฏิบัติ การป้องกันความเสี่ยงที่สมบูรณ์แบบสามารถทำได้น้อยมาก เนื่องจากจำเป็นต้องมีการลงทุนสองครั้งที่มีความสัมพันธ์ผกผัน 100%

No Comments